Pictet | Frankfurt, 09.11.2022.

Pictet | Frankfurt, 09.11.2022.

Das Risiko einer Stagflation macht den Regierungen und Zentralbanken das Leben deutlich schwerer, und das erhöhte Risiko (geld)politischer Fehler dürfte für anhaltend hohe Volatilität an den Anleihemärkten sorgen. Es eröffnen sich aber auch Anlagechancen.

Das Vereinigte Königreich ist in letzter Zeit in die Schusslinie geraten. Auch wenn einige der Probleme des Landes hausgemacht sind, sitzen doch alle Industrieländer in puncto Stagflation in einem Boot. Und sowohl die Zentralbanken als auch die Regierungen tun sich schwer, einen gangbaren Weg zu finden.

Die jahrzehntelange antizyklische Geldpolitik hat die Bilanzen der Zentralbanken aufgebläht und die Staatshaushalte überlastet. Die Folge ist, dass die Volkswirtschaften immer weniger in der Lage sind, grosse Schocks abzufangen. Unvorhergesehene Ereignisse waren in der letzten Ära des geringen Wachstums und der niedrigen Inflation – bzw. der völligen Deflation – gut zu bewältigen. In einem Umfeld, in dem die Zentralbanken sich keine Gedanken über die Preisstabilität machen mussten, konnten sie die Wirtschaft bei Bedarf mit Liquiditätsspritzen ankurbeln. Das ist jetzt anders.

Die Inflation lähmt die Geldpolitik. Da die Verbraucherpreise ein Vierfaches und mehr über ihrem Zielwert liegen, können die Zentralbanken ihre Instrumente nicht mehr nutzen, um die Wirtschaft anzukurbeln, selbst wenn diese anfängt zu schwächeln. Ihre vorrangige Aufgabe besteht darin, die Preisstabilität wiederherzustellen, was bedeutet, dass sie ihre Bilanzen verkleinern und die Zinssätze anheben müssen. Solange nicht sicher ist, dass die Inflation auf zwei Prozent zurückgeführt werden kann, dürften die geldpolitischen Instrumente in den meisten Fällen schmerzhaft sein, wie US-Notenbankchef Jerome Powell klargestellt hat.

Das grosse Risiko für Investoren besteht darin, dass die Fed und andere Notenbanken es jetzt mit der Straffung übertreiben, so wie sie es in den vergangenen Jahren mit der Lockerung getan haben. Da ein grosser Teil der Macht der Zentralbanken, auf länger laufende Zinssätze und damit auf die Wirtschaft Einfluss zu nehmen, auf ihrer Glaubwürdigkeit basiert, gestehen sie nur zögerlich geldpolitische Fehler aus der Vergangenheit ein. Sie argumentieren, dass es angesichts des Ausmasses wirtschaftlicher Schocks wie Covid und der Unsicherheit über ihre Folgen unmöglich gewesen sei, die vollen Auswirkungen ihrer Entscheidungen vorherzusehen. Erst im Nachhinein sei es möglich zu beurteilen, ob die allzu starke Stimulierung falsch gewesen sei. Infolgedessen werden die Zentralbanken jetzt vermutlich in die entgegengesetzte Richtung abdriften, um nicht den Eindruck zu erwecken, dass sie nur lockern können. Hinzu kommt politischer Druck: Die Politik macht sich Sorgen, wie die Wähler wohl bei den nächsten Wahlen auf die Verschlechterung ihrer Lebensstandards reagieren werden.

Die Regierungen tun sich schwer, Strategien zu entwickeln, die auf der einen Seite das Wachstum stützen und die schwächsten Bürgerinnen und Bürger schützen, also diejenigen, die am stärksten von einer Aushöhlung ihrer Kaufkraft durch die Inflation bedroht sind, auf der anderen Seite aber keinen weiteren Preisdruck auslösen. Auch hier ist das Risiko eines politischen Fehlers hoch, wie die britische Premierministerin Liz Truss kürzlich zu spüren bekam, als sie ein drastisches Steuersenkungsprogramm auf den Weg brachte, ohne sich Gedanken darüber zu machen, was das für die öffentliche Verschuldung bedeuten würde. Der britische Anleihemarkt geriet dadurch natürlich in Turbulenzen.

All das hat die Zentralbanken zu Veränderungen bei ihren Entscheidungsfunktionen veranlasst.

Angesichts dessen, dass Zinserhöhungen erst mit erheblicher Verzögerung Wirkung zeigen, sind die Effekte der bisherigen Straffungsmassnahmen der Zentralbanken noch nicht klar erkennbar. Die Gefahr für die Volkswirtschaften besteht jetzt darin, dass die Zentralbanken zu weit gehen. Da sie aber von einem sehr niedrigen Punkt ausgehen – der aktuelle Straffungszyklus begann mit null oder sogar negativen Leitzinsen – glauben die Währungshüter wahrscheinlich, dass das Risiko einer zu geringen Straffung grösser ist als das einer zu starken.

Die unumstössliche Wahrheit ist jedoch, dass die Volkswirtschaften Inflation brauchen, um den Wert des riesigen Schuldenbergs des privaten und öffentlichen Sektors auszuhöhlen, der sich in den letzten ein bis zwei Jahrzehnten aufgebaut hat. Realpolitik bedeutet, dass die Zentralbanken möglicherweise eine höhere Inflation in Kauf nehmen müssen, die über ihr Inflationsziel hinausgeht. Das könnte bedeuten, dass sich etwas an ihrem Betätigungsfeld ändert oder dass sie – was wahrscheinlicher ist – ein Überschiessen der Inflation ignorieren, solange es noch im Rahmen ist.

Unterdessen werden die Zentralbanken vermutlich den logischen Schritt in Richtung der Einführung digitaler Währungen unternehmen. Das wird ihnen helfen, die Impulse präziser und effektiver zu steuern und die Türen für andere unkonventionelle geldpolitische Instrumente zu öffnen. Vorerst aber operieren sie weiter mit ihren stumpfen Werkzeugen.

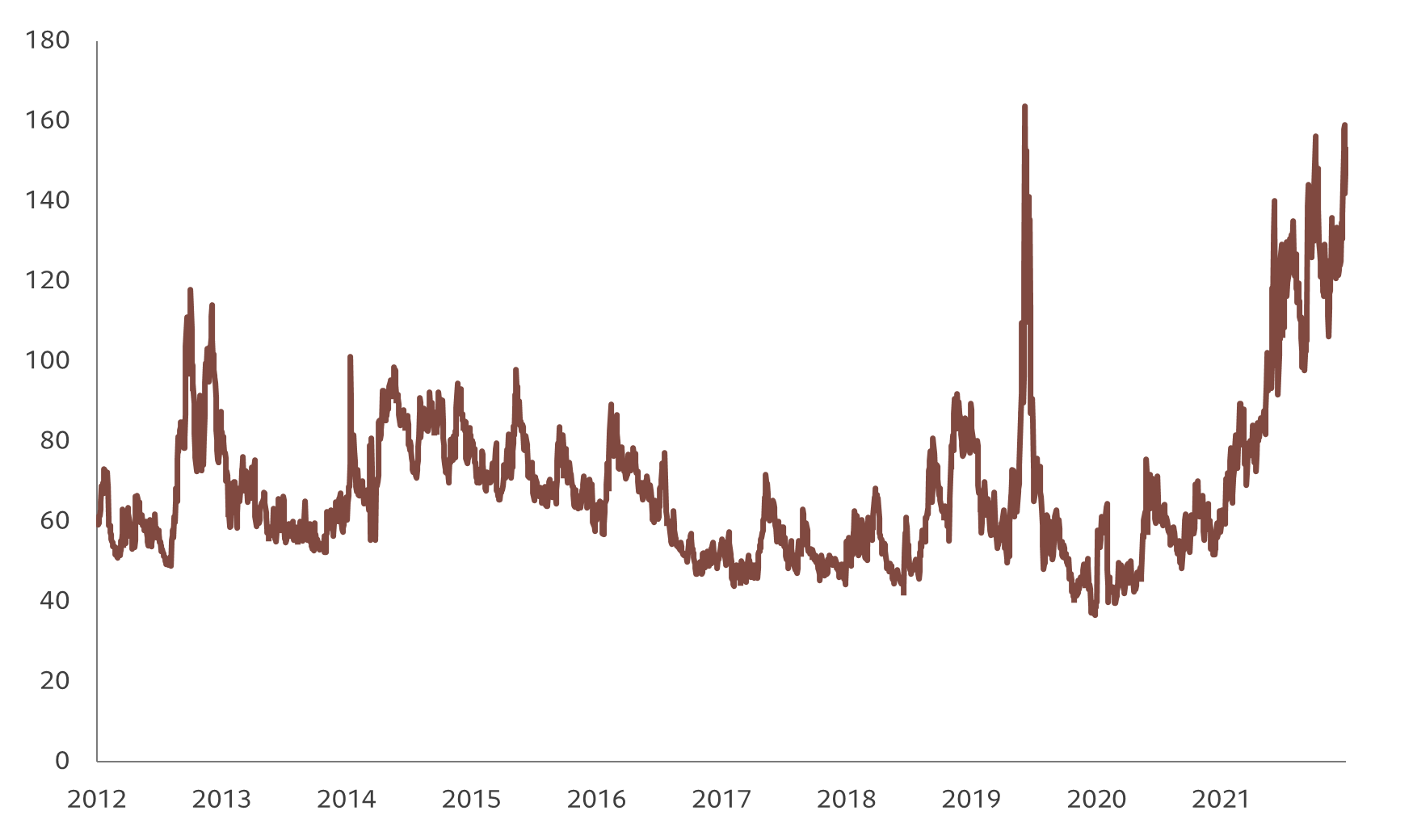

Aufgrund dieses Mixes aus politischen Zwängen, Veränderungen in den Reaktionsfunktionen der Zentralbanken und der Tatsache, dass die politischen Entscheidungsträger nicht in der Lage sein werden, die Zinssätze auf historischen Tiefstständen zu halten, werden die Märkte wahrscheinlich einer noch grösseren Volatilität ausgesetzt sein. Marktschwankungen, wie wir sie in den letzten Monaten erlebt haben, dürften zur Norm werden, nicht zuletzt bei Anleihen. (Siehe Abb. 1 – MOVE-Index)

Die Schwachpunkte für Anleihen sind momentan die höhere Inflation, das geringere Wachstum und die deutlich geringere Marktliquidität. Andererseits gab es im gesamten Anleiheuniversum derart starke Neubewertungen, dass viele Anleihen – Staats- und Unternehmensanleihen, aus Industrie- und Schwellenländern – mittlerweile ganz ordentlich bewertet sind. Vor allem die Breakeven-Durationssätze entschädigen die Investoren zunehmend für Volatilität. Selbst am riskanteren Ende des Kreditmarktes erscheinen die CoCo-Bond-Klassen jetzt attraktiv, mit hohen ein- oder sogar zweistelligen Renditen und relativ niedrigen Barpreisen. Das bedeutet für die Investoren ein geringeres Abwärtsrisiko und bessere Aussichten auf überdurchschnittliche Renditen. Mit der Zeit werden diese Gelegenheiten den Investoren die Chance auf attraktive annualisierte Renditen eröffnen. Anders als noch vor zwölf Monaten, als sie anleiheähnliche Renditen für aktienähnliches Risiko erhielten, ist jetzt das Gegenteil der Fall: Sie erhalten aktienähnliche potenzielle Renditen für anleiheähnliche Risiken.

Die Welt ist sicherlich komplizierter als noch vor der Covid-Pandemie. Und die Politik – sowohl die Regierungen als auch die Zentralbanken – tun sich schwer, den richtigen Weg zu finden, um an der Inflation, der hohen Verschuldung und den Ereignissen, die grosse Unsicherheit mit sich bringen, wie der Krieg in der Ukraine, vorbei zu navigieren. Der Anleihemarkt wird sich auf erhebliche Volatilität einstellen müssen. Für Investoren ergeben sich jedoch zunehmend attraktive Chancen, nicht zuletzt in den Bereichen, in denen die Spreads deutlich gestiegen sind.

Kontakt:

Pictet Asset Management

Neue Mainzer Strasse 1

60311 Frankfurt