Die jüngste Schwächephase bei europäischen Aktien konnte der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) sehr gut meistern und hat aktuell eine positive Wertentwicklung von +5,5 Prozent seit Jahresbeginn zu verzeichnen. FondsManager Robert Beer berichtet, dass er sich mit seiner Investition in fair bewertete Unternehmen mit soliden Dividenden immer noch sehr wohl fühlt – zumal in Kombination mit dem aktiven Risikomanagement des Fonds. Angesichts der von negativer Stimmung geprägten Unsicherheitsphase könne es an den Märkten sehr schnell in beide Richtungen gehen, so seine Einschätzung. In seinem Monatsreport für September thematisiert der Markstratege die Folgen des Zinsanstiegs für seinen Europa-Fonds und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat seit Jahresbeginn um 5,5 % zugelegt. Nachdem die Optionen im ersten Halbjahr aufgrund der zunehmenden Sorglosigkeit und geringer Schwankungen die Entwicklung des Fonds gemildert haben, wurde die jüngste Schwächephase bei europäischen Aktien sehr gut gemeistert.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt schnell nicht unerheblich schwanken kann.

Es zeigt sich wieder einmal, dass Unsicherheit sehr schnell oder eben schleichend einziehen kann. Andererseits sind solche – von negativer Stimmung geprägte – Phasen oft die besten Investitionszeitpunkte. Es kann daher schnell gehen, in beiden Richtungen.

Im ESG Rating verfügt der Fonds über gute Einstufungen bei Morningstar und MSCI.

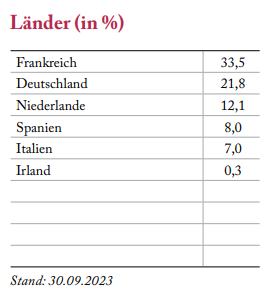

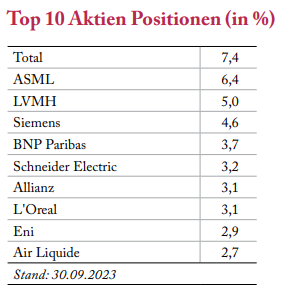

Die Länderallokation sowie Top Ten Aktien sind per 30.09.2023:

Zinsanstieg bremst Aktienmärkte

Fondsmanager Robert Beer

4,8% p.a. und damit so viel wie zuletzt 2007, am Vorabend der Finanzkrise, müssen die USA für 10-jährige Staatsanleihen bezahlen. Das Tief lag bei etwa 0,5% pro Jahr im Sommer 2020. Allein in den letzten sechs Monaten ist der Zins für diese langlaufenden Staatsanleihen um über 1,5% angestiegen. Eine am Zinsmarkt extreme Bewegung, die sich nicht nur auf die Staatsfinanzen auswirkt.

Dieser Zinsanstieg hat in den letzten Wochen auch die Aktienmärkte korrigieren lassen. Knapp 10% betrug das Minus sowohl bei den großen amerikanischen wie auch europäischen Indizes. Auch das Währungspaar EUR/USD ist wie Gold deutlich zurückgekommen. Grund auch hier steigende Zinsen und somit ernste Anlagealternativen.

Hintergrund hierbei, dass die Länder enorme Neuverschuldungen refinanzieren müssen während gleichzeitig der vermutlich wichtigste Käufer, die Notenbanken, die Bilanzen reduzieren und den Anleihebestand Schritt für Schritt zurückfahren. Da Leitzinssenkungen aufgrund weiterhin hoher Inflationsraten und relativ guter Wirtschaftsdaten in den USA weiterhin nicht absehbar sind, während gleichzeitig langfristige Zinsen noch deutlich unter dem kurzen Ende notieren, besteht durchaus die Option, dass die langfristigen Renditen weiter zulegen können.

Eine Gefahr, die auch JP Morgan Chef Jamie Dimon angesprochen hat. Bei weiter steigenden Zinsen könnte durchaus die Wirtschaft stärker ausgebremst werden und unerwünschte Nebeneffekte auftreten. Andererseits sind die Wirtschaftsdaten weiterhin ordentlich, viele Staatsprogramme, wie bspw. der Inflation Reduction Act, werden auch in den kommenden Jahren zu Investitionen führen. Die Lieferketten entspannen sich und viele Unternehmen haben Ihre Hausaufgaben gemacht.

Für den langfristigen Aktieninvestor kann daher der Ausblick trotz dieser Zinsentwicklung dennoch durchaus positiv sein. Denn die Übertreibungen an der Inflationsfront sind am Abklingen und viele Übertreibungen der Coronazeit klingen ab. Insbesondere die Blue Chip Unternehmen verdienen trotz der nachlassenden Dynamik exzellent, nutzen die aktuelle Phase zur Konzentration auf das Wesentliche und werden im nächsten Konjunkturaufschwung zu den Profiteuren zählen. Da jedoch die Situation durchaus auch Gefahrenpotential enthält, sollten Anleger qualitativ hochwertige Blue Chip Aktien mit soliden Gewinnen und Marktpositionen bevorzugen, auf eine breite Streuung sowie auf ein aktives Risikomanagement Wert legen.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.