Im August hat der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) die von großer Unsicherheit geprägte Entwicklung seit Jahresbeginn deutlich abgefedert und erheblich weniger verloren als der reine Aktienmarkt. Das seit Jahresbeginn aufgelaufene Minus beträgt per Ende August lediglich 11,4 Prozent und fällt somit deutlich geringer als beim Eurostoxx 50 aus, der um 18,2 Prozent nachgegeben hat. FondsManager Robert Beer betont, sich vor dem Hintergrund anziehender Zinsen und entsprechender Verluste in langlaufenden Anleihen, mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl zu fühlen. In seinem Monatsreport für August berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines Europa-Fonds und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat die von großer Unsicherheit geprägte Entwicklung seit Jahresbeginn deutlich abgefedert und erheblich weniger verloren als der reine Aktienmarkt. Per Ende August beträgt das Minus 11,4%, während der Eurostoxx50 18,2% nachgegeben hat.

Vor dem Hintergrund anziehender Zinsen und entsprechender Verluste in langlaufenden Anleihen und rekordhohen Inflationsraten, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da die Verunsicherung aufgrund angespannter Lieferketten, steigender Energiekosten und vor allem anziehender Zinsen auch im Aktienmarkt nicht unerheblich ist.

Im ESG Rating verfügt der Fonds über Bestnoten bei Morningstar und MSCI.

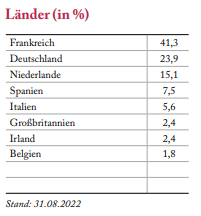

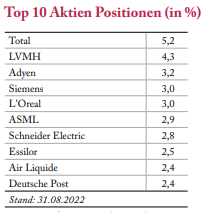

Die Länderallokation sowie Top Ten Aktien sind per 31.08.2022:

Phase großer Unsicherheit

Aktuell gibt es eine Menge Unruhe an den Märkten. Sehr viele negative Schlagzeilen dominieren das Tagesgeschehen. Dabei sind die Signale sehr unterschiedlich. Vor allem sind die einzelnen Weltregionen mit unterschiedlichen Themen beschäftigt. Als Ganzes gesehen bedeutet es viel Unsicherheit für die Weltkonjunktur.

An den Aktienmärkten sind grob gesehen die europäischen Märkte nach Kriegsbeginn in der Ukraine um etwa 20% nach unten abgetaucht. Seither tendiert der Markt seitwärts. In den letzten Monaten ging es mehrmals um etwa 10% nach oben und nach unten. An sich eine volatile Konsolidierung auf erniedrigtem Niveau. In den USA ist der breite Markt bis jetzt auch um etwa 20% gefallen, die Technologiewerte sind im Schnitt sogar um etwa 30% eingebrochen. Die beherrschenden Themen sind jedoch differenziert zu betrachten.

In den USA ist das dominierende Thema die Inflation. Daher ist die amerikanische Notenbank fest entschlossen, die Zinsen deutlich zu erhöhen, die Bilanzsumme kräftig zurückzufahren und die Geldschwemme der letzten Jahre zurückzunehmen. Ziel ist es, die starke Konjunktur abzukühlen und die angelaufene Lohn-Preis-Spirale zu brechen. Zwischenzeitlich hatten die Marktteilnehmer gehofft, dass die FED behutsam vorgehen und mehr Augenmerk auf eine stabile Konjunktur legen könnte. Diese Erwartung wurde jedoch enttäuscht und die Märkte, allen voran die immer noch hoch bewerteten Technologiewerte, legten wieder den Rückwärtsgang ein.

Die Konjunktur in den USA ist weiterhin sehr robust und die USA beklagen eher einen Arbeitskräftemangel. Sie tendiert eher dazu, heiß zu laufen. Zwar ist der amerikanische Verbraucher auch von den gestiegenen Energiepreisen negativ betroffen, auf der anderen Seite verfügen die USA aber über genügend Energie, so dass das Land auch von den hohen Preisen profitiert.

Wahrscheinlich wird die US-Notenbank die Zinsen in den nächsten Monaten weiter erhöhen und die Konjunktur entsprechend abkühlen. Das sollte für die Aktienmärkte weiteren Gegenwind bedeuten. Allerdings werden die Aktienmärkte im nächsten Halbjahr auch wieder versuchen, das Ende des Zinserhöhungszyklus vorwegzunehmen und den nächsten Aufschwung einzuläuten.

In Europa sind die hohen Gas- und Strompreise und infolgedessen die hohe Inflation das dominierende Thema. Natürlich ist der zentrale Punkt der Krieg in der Ukraine und die Abhängigkeit vom russischen Gas. Die Gasliefermengen und der Gaspreis sind die bestimmenden Größen. Europa möchte sich aus der Abhängigkeit von Russland befreien, gleichzeitig aber möglichst viel Gas beziehen. Russland will mit reduzierten Lieferungen kurzfristig Druck auf die Europäer ausüben, langfristig aber möglichst viel liefern, um sein Gas möglichst teuer zu verkaufen. Hier wird es in den nächsten Wochen ein ständiges hin und her geben und Hoffen und Bangen bei den Verbrauchern, den Regierungen und bei den Anlegern auslösen. Der Ölpreis konsolidiert auf erhöhtem Niveau.

Da die Inflationsrate in der Eurozone mit 9,1% einen inakzeptablen Wert erreicht hat und eine Lohn-Preis-Spirale in vollem Gange ist, sollte sich die EZB endlich durchringen können, die Zinsen auch in Europa etwas zu straffen. Allerdings wird immer offensichtlicher, dass die EZB in erster Linie die Schuldenfinanzierung der europäischen Südländer im Blick hat als die Inflationsbekämpfung. D.h. die Zinsen sollten nur moderat steigen und die Inflation wird noch eine Zeit lang hoch bleiben.

Zu guter Letzt sorgt die Entwicklung in China immer wieder für Verunsicherung. Mal sind es die ständig wiederkehrenden lokalen Lockdowns, mal die gestörten Lieferketten und aktuell die großen Spannungen bezüglich Taiwan. Hinzu kommt eine deutliche Eintrübung des Immobilienmarkt seit Herbst letzten Jahres, der die chinesische Wirtschaft belastet.

Unterm Strich sollte der Herbst sehr volatil bleiben und die Nerven der kurzfristig orientierten Anleger und der Long-only Investoren einige Zeit strapazieren. Sofern es in einzelnen Bereichen eine nochmalige Verschärfung gibt, kann es durchaus eine Etage tiefer in den Aktienindizes gehen. Andererseits sind die Bewertungen vieler Blue Chip Aktien bereits deutlich zurückgekommen und für den Langfristinvestor wieder attraktiv.

Die möglichen Stürme und Unsicherheiten werden sich in den kommenden Monaten wieder verziehen und es wird auch wieder nach oben gehen. Wir halten daher an unserer bewährten Strategie fest, gut in europäischen und internationalen Werten investiert zu sein, stets ein aktives Risikomanagement zu beachten und sehen somit den nächsten Monaten gelassen entgegen.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.