Franklin Templeton | Frankfurt, 19.01.2024.

Franklin Templeton | Frankfurt, 19.01.2024.

Asien, ein Kontinent, der für Vielfalt, Dynamik und wirtschaftlichen Aufstieg steht, hat sich zu einem Brennpunkt für globale Investoren entwickelt, die inmitten einer sich wandelnden Finanzlandschaft nach Chancen suchen. Mit seiner Vielfalt an Kulturen, Volkswirtschaften und geopolitischen Verflechtungen steht Asien am Scheideweg von Wachstum, Innovation und erheblicher Bevölkerungsdynamik. Für das Jahr 2023 sieht der IWF beispielsweise für Indien ein Wachstum von deutlich über 6 %, für einige ASEAN-Länder von über 5 % und für Hongkong von über 4 %, verglichen mit einem weltweiten Durchschnitt von 3 %.[1]

Die Gründe für die strategische Ausgliederung Chinas aus den Anlageportfolios beruhen auf der zunehmenden Anerkennung des wirtschaftlichen und politischen Gewichts Chinas auf der Weltbühne sowie der daraus resultierenden einzigartigen Herausforderungen und Chancen. Wir konzentrieren uns auf vier Säulen: verbesserte Diversifikation, geopolitisches Risikomanagement und Flexibilität, die aktuelle taktische Sichtweise auf China und ein verstärktes Engagement in kleineren, aber dynamischen asiatischen Volkswirtschaften.

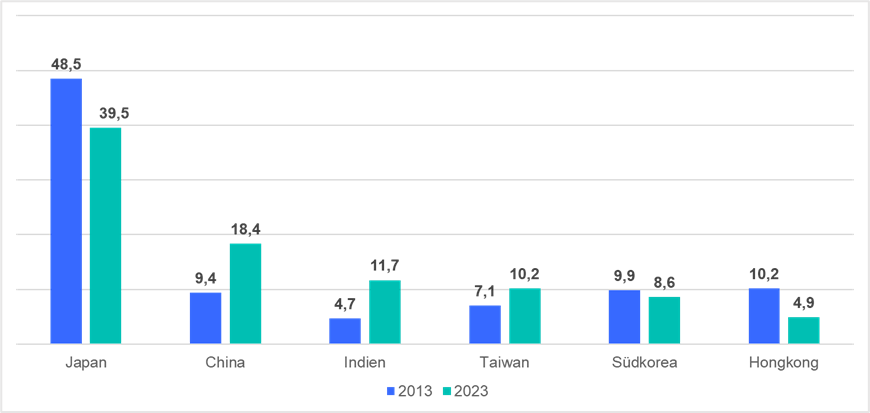

2013 vs 2023: Gewichtung in einem hypothetischen FTSE All Asia Index[2] (%)

Stand der Daten: 30. September 2023. Quellen: FTSE 2023, Bloomberg und Franklin Templeton.

Verbesserte Diversifikation

Der Aufstieg Chinas in den letzten zwei Jahrzehnten hat die wirtschaftliche Entwicklung in Asien entscheidend geprägt. Sein schnelles Wachstum, seine technologischen Fortschritte und seine strategische Bedeutung haben die Anleger gezwungen, ihre Allokation in den Schwellenländern und insbesondere in Asien zu überdenken. Traditionell wurde Japan in den meisten Asien-Indizes nicht berücksichtigt, zum Teil aufgrund seiner dominierenden Marktkapitalisierung, aber auch um den wirtschaftlichen Besonderheiten Japans Rechnung zu tragen. Derzeit macht Japan etwa 40 % eines All-Asia-Index aus. Das sind zwar 9 Prozentpunkte weniger als vor zehn Jahren, aber immer noch zu viel für das Verständnis der meisten Anleger von einer gut diversifizierten Allokation. Das Gewicht Chinas hat sich dagegen von 9 auf 18 % ungefähr verdoppelt.[3]

Da die meisten Anleger Japan in der Praxis bereits separat allokieren, bedeutet dies, dass China in den Allokationen außerhalb Japans ein Gewicht von etwa 30 % hat. Auch in den Indizes der Schwellenländer hat das Land einen Anteil von rund 30 %.[4] Die Anleger fühlen sich zunehmend unwohl bei einem solch übergroßen Einfluss eines einzelnen Marktes, unabhängig von ihrer aktuellen taktischen Einschätzung des Landes.

Aus Sicht der Portfoliokonstruktion und -diversifizierung erscheint es sinnvoll, Engagements in Asien (ohne Japan) oder in den Schwellenländern weiter aufzuschlüsseln und die Allokation in China separat zu verwalten – zum Beispiel mit ETFs auf einzelne Länder. Die Entscheidung, sowohl Japan als auch China strategisch auszuschließen, trägt lediglich dem potenziellen Konzentrationsrisiko Rechnung, das mit Wirtschaftsgiganten verbunden ist.

Geopolitisches Risikomanagement and Flexibilität

Die geopolitischen Spannungen nehmen seit Jahren zu, und die Beziehungen zwischen den USA und China stehen aufgrund einer Vielzahl von Problemen unter starkem Druck. Die Anleger sind auch vor Risikoszenarien auf der Hut, die vor dem Einmarsch Russlands in der Ukraine irrelevant oder zumindest weit hergeholt schienen. In jüngster Zeit gab es Anzeichen für eine zaghafte Annäherung zwischen Washington und Peking, doch angesichts der in weniger als einem Jahr anstehenden Präsidentschaftswahlen bleiben die Erwartungen an eine umfassende Einigung über die zahlreichen Differenzen zwischen den Supermächten gering. In der Tat sollten sich die Anleger in den kommenden Jahren auf wiederkehrende Volatilitätsschübe einstellen, die nicht von wirtschaftlichen, sondern von geopolitischen Nachrichten bestimmt werden. In einem solchen Umfeld wird sich das Konzept der Disaggregation unserer Meinung nach sowohl bei kurzfristigen Händlern als auch bei strategischen Anlegern immer mehr durchsetzen. Die Option auf Flexibilität und schnelle Ausführung im Portfoliomanagement wird eine Prämie einbringen, selbst wenn die Option nie ausgeübt wird

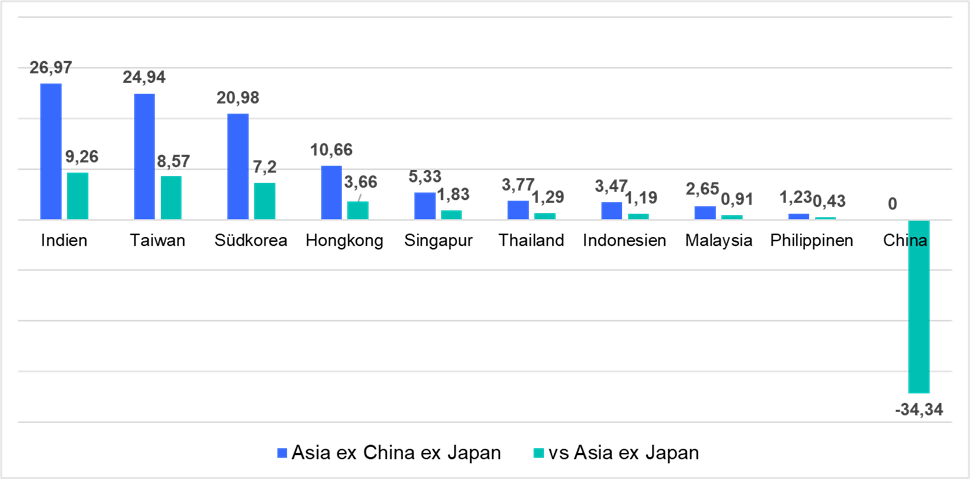

Geografische Allokation, relative Gewichtungen (%)

30. September 2023

Taktische Sichtweise auf China

Die Wertentwicklung chinesischer Aktien in den letzten fünf Jahren war durch ausgeprägte Höhen und Tiefen gekennzeichnet, aber insgesamt waren die Renditen herausfordernd. Der FTSE Asia ex Japan ex China Index übertraf sein Pendant Asia ex Japan über fünf Jahre um 26 Prozentpunkte, über drei Jahre um 22 Prozentpunkte und seit Jahresbeginn um 9 Prozentpunkte.[5] Wir sehen die langfristigen Chancen Chinas weiterhin konstruktiv – ein Land, das sich in einer mehrjährigen Übergangsphase befindet, die bisweilen schmerzhaft sein wird, aber möglicherweise zu einem nachhaltigeren, wenn auch niedrigeren Wachstum führen wird. Viele Anleger sind derzeit eher besorgt über die zahlreichen Herausforderungen und könnten eine taktische Untergewichtung Chinas in Erwägung ziehen – insbesondere angesichts der dominierenden Gewichtung des Landes in den Asien- und EM-Standardindizes. Das Land befindet sich nicht nur in einer anderen Konjunkturphase als viele andere Volkswirtschaften, sondern sein gesamtes Wirtschaftsmodell ist ziemlich einzigartig. Für Anleger, die die kurz- bis mittelfristige Entwicklung derzeit vorsichtig einschätzen, kann eine Allokation außerhalb Chinas in Kombination mit einem breiten China-Engagement die nötige Präzision bieten, um ihre Portfolios besser auf ihre Wirtschaftsanalyse abzustimmen.

Verstärktes Engagement in dynamischen asiatischen Volkswirtschaften

Asien bietet ein vielfältiges Universum von Volkswirtschaften, das in den Portfolios möglicherweise unterschätzt werden kann. Indien ist eines der am schnellsten wachsenden Länder mit soliden kurzfristigen und langfristigen Aussichten. Taiwan und Südkorea verfügen über erstklassige technologische Kapazitäten, während Hongkong und Singapur zwei der weltweit führenden Finanzzentren und Handelsplätze sind. Indonesien nimmt Platz 4 unter den bevölkerungsreichsten Ländern ein, hat die größte Wirtschaft in Südostasien und verfügt über etwa ein Fünftel der weltweiten Nickelreserven. Das Land ist bereit, eine Schlüsselrolle in der Lieferkette für Elektrofahrzeuge zu spielen.

Viele der oben genannten Länder sind gut positioniert, um von der sich ausbreitenden „China+1“-Strategie in der Fertigung zu profitieren. Eine Umverteilung der Indexgewichte Chinas auf einige dieser Akteure ist nicht nur aus Gründen der Diversifizierung sinnvoll, sondern auch aus wirtschaftlicher Sicht.

Die Entscheidung, China aus den Standard-Engagements auszuschließen, stellt einen neuen Ansatz für die Aktienallokation in Asien dar. Wir sind jedoch der Meinung, dass es über taktische Überlegungen hinaus auch langfristige Argumente gibt, die dafür sprechen. Die Bedeutung Chinas als Land und Wirtschaft sowie seine Dominanz in Asien und in den Schwellenländerindizes sprechen für eine gesonderte Betrachtung. Die geopolitischen Spannungen schwanken, aber das Entstehen einer weiteren Supermacht neben den USA wird anhalten. Chinas Wachstumskurs verlangsamt sich, was mit der Tatsache in Einklang steht, dass sich China zu einem Land mit mittlerem Einkommen entwickelt hat und kurz davor steht, in die Gruppe der Länder mit hohem Einkommen aufzusteigen. Einige seiner unmittelbaren und regionalen Nachbarn hingegen nehmen an Fahrt auf. Asien als wirtschaftliche Einheit wird das weltweite Wachstum zunehmend antreiben, und viele der Volkswirtschaften bieten Anlegern Chancen, die in Standard-Engagements möglicherweise nicht gut widergespiegelt werden.

Kommentar von Marcus Weyerer, CFA, Senior ETF Investment Strategist Franklin Templeton ETFs EMEA

Neupositionierung des Franklin AC Asia ex Japan UCITS ETF

Nach sorgfältiger Prüfung hat der Verwaltungsrat von Franklin Templeton ICAV Pläne zur Neupositionierung des Franklin AC Asia ex Japan UCITS ETF bestätigt, vorbehaltlich der Zustimmung der Aktionäre.

Im Falle einer Genehmigung wird das Anlageziel des Fonds von der derzeitigen Smart-Beta-Strategie für Asien (ohne Japan) auf ein passives Engagement in asiatischen Aktien mit breiter Marktkapitalisierung (ohne China und Japan) umgestellt.

| Derzeitiges Anlageziel | Vorgeschlagenes Anlageziel (vorbehaltlich der Zustimmung der Aktionäre) |

|

Das Ziel des Teilfonds besteht darin, ein Engagement in Aktien mit großer und mittlerer Marktkapitalisierung in Asien, mit Ausnahme von Japan, aufzubauen. |

Das Ziel des Teilfonds besteht darin, ein Engagement in Aktien mit großer und mittlerer Marktkapitalisierung in Asien, mit Ausnahme von Japan und China, aufzubauen. |

Der Verwaltungsrat ist der Ansicht, dass die Neupositionierung des Aktienengagements eine größere Übereinstimmung mit den Bedürfnissen der Kunden in der Region bringen wird. Darüber hinaus sollten die Anleger nach der Umstellung von einer quantitativen Multi-Faktor-Strategie für Asien auf ein eher passives, breit angelegtes Benchmark-Engagement von einer geringeren Gebühr profitieren.

Durch die Ausgliederung Chinas aus dem Anlageuniversum können Anleger ihr China-Engagement je nach ihren Zielen separat verwalten.

Darüber hinaus wurden die folgenden Änderungen für den neu positionierten Fonds vorgeschlagen:

- Änderung der Benchmark: Um die oben genannten Änderungen zu erleichtern, ist es notwendig, die Benchmark des Fonds von LibertyQ AC Asia ex Japan Index auf den “FTSE Asia ex Japan ex China Index-NR” zu ändern. Der Indexanbieter wird ebenfalls von “MSCI” in “FTSE Russell” geändert.

- Änderung des Fondsnamens: Infolge der oben genannten Aktualisierungen wird auch vorgeschlagen, den Fonds von Franklin AC Asia ex Japan UCITS ETF in Franklin FTSE Asia ex China ex Japan UCITS ETF umzubenennen.

- Senkung der TER: Die Gesamtkostenquote (TER) für den Fonds wird von 0,40% auf 0,14% gesenkt.

[1] Internationaler Währungsfonds (IWF), 2023.

[2] Hypothetisch – die angegebenen Gewichtungen wurden auf der Basis des FTSE All World Index berechnet, es gibt keinen FTSE All Asia Index auf dem Markt.

Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Hinweise und die Geschäftsbedingungen des Datenanbieters finden Sie unter www.franklintempletondatasources.com.

[3] FTSE, Franklin Templeton, 2023. Basierend auf dem FTSE All World Index

[4] Ibid

[5] FTSE per 12. Dezember 2023. Die verglichenen Indizes sind der FTSE Asia ex Japan ex China Index und der FTSE Asia Pacific ex Japan, Australia and New Zealand Index.

Mit besten Grüßen

Ihr Franklin Templeton Presseteam

Oliver Trenk

Franklin Templeton

Public Relations

Tel: +49 69 272 23 718

oliver.trenk@franklintempleton.de

Über Franklin Templeton

Franklin Resources, Inc. [NYSE:BEN] ist eine global agierende Investmentgesellschaft, die unter dem Namen Franklin Templeton tätig ist. Franklin Templeton Investments erbringt in über 155 Ländern im Inland und weltweit Anlageverwaltungsdienstleistungen für Privatanleger, institutionelle Anleger und die Verwalter von Staatsvermögen. Über seine spezialisierten Teams verfügt das Unternehmen über Expertise in Bezug auf sämtliche Anlageklassen – von Aktien über Rentenwerte bis hin zu alternativen Anlagen und kundenspezifischen Lösungen. Zu den alternativen Investmenteinheiten des Unternehmens gehören Private Equity, Hedgefonds, Rohstoffe, Immobilien, Infrastruktur und Risikokapitalstrategien von Darby Overseas Investments. Zudem gehören dazu Franklin Real Asset Advisors, Franklin Venture Partners, K2 Advisors, Pelagos Capital Management, Templeton Global Macro und Templeton Private Equity Partners. Die mehr als 1300 Anlageexperten des Unternehmens werden durch ein integriertes, weltweites Team von Risikomanagementexperten und ein globales Handelsnetzwerk unterstützt. Das in Kalifornien ansässige Unternehmen betreibt Niederlassungen in 33 Ländern und blickt auf mehr als 75 Jahre Investmenterfahrung zurück. Zum 31. Dezember 2021 belief sich das verwaltete Vermögen auf etwa 1,40 Billionen USD. Weiterführende Informationen finden Sie unter https://www.franklintempleton.de/