Im April 2024 ist es dem RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) gelungen, seine Gewinne der ersten drei Monate zu verteidigen und sich erneut sehr stabil zu präsentieren. Die aktuelle Performance seit Jahresbeginn liegt bei +8,48 Prozent in Euro. FondsManager Robert Beer berichtet, dass insbesondere die Finanztitel einen positiven Wertbeitrag lieferten. In seinem Monatsreport für April berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen, die sich derzeit eine Verschnaufpause zu gönnen scheinen.

Der RB LuxTopic Flex A hat im April die Gewinne der ersten drei Monate verteidigt und sich erneut sehr stabil präsentiert. Insbesondere die Finanztitel haben hierbei einen positiven Wertbeitrag geliefert. Durch die weiterhin sehr niedrigen Volatilitäten ist der Aufwand für das aktive Risikomanagement überschaubar, sodass wir von weiteren Kursanstiegen profitieren können, ohne die Risikoparameter zu vernachlässigen.

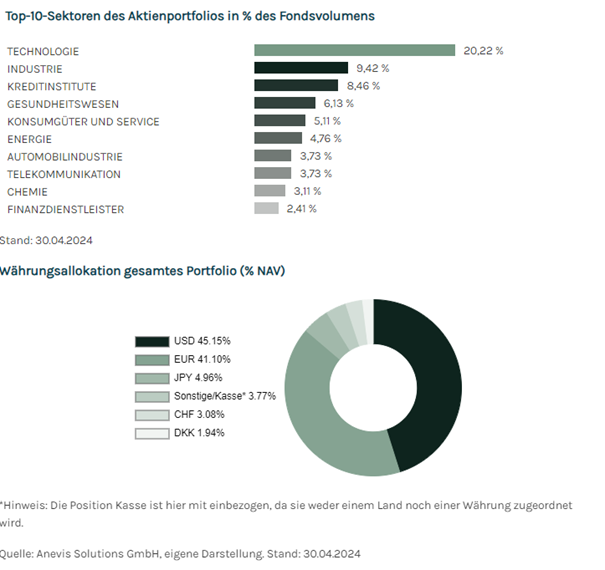

Entsprechend unserer Philosophie sind wir im RB LuxTopic Flex über viele verschiedene Branchen und Länder gut und ausgewogen diversifiziert. Damit haben wir auch keine Klumpenrisiken bei Einzelaktien, einzelnen Branchen oder Ländern. Es findet somit auch ein Risikomanagement über die Diversifikation statt. Auch das unterstreicht den vermögensverwaltenden Charakter.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

Die Branchen-, Länder- und Währungsallokation per 30.04.2024:

Verschnaufpause am Aktienmarkt

Nach dem extrem stabilen und sehr freundlichen Start in den ersten drei Monaten dieses Jahres haben sich die internationalen Aktienindizes eine Verschnaufpause genommen. Auslöser für die Seitwärtsentwicklung waren höher als erwartete Inflationsdaten in den USA und damit verbunden ein Abflauen der Zinssenkungseuphorie.

So zeigen die Inflationsdaten für März, die im April veröffentlicht wurden, einen Anstieg um 3,5% p.a. Dies ist deutlich über dem Zielwert von 2% p.a. und – vielleicht noch schlimmer – die Inflation verharrt über 3% und zeigt zuletzt wieder nach oben. Die Kerninflation, welche die volatilen Bereiche Energie und Nahrungsmittel ausklammert, liegt sogar bei 3,8%. Das weiterhin ordentliche Wirtschaftswachstum in den USA (um die 2,5% pro Jahr) sowie sehr niedrige Arbeitslosenzahlen veranlassen die US-Notenbank, die Zinsen stabil zu halten und von einer Zinssenkung Abstand zu nehmen.

Die langfristigen Zinsen für 10-jährige US-Staatsanleihen, die seit einigen Monaten deutlich unter den Kurzfristzinsen notieren, sind daraufhin Richtung 4,75% p.a. angestiegen. Zu Jahresbeginn lag die Rendite noch bei 3,9%. Insbesondere bei den höher bewerteten Schwergewichten haben Anleger daraufhin Gewinne realisiert und Staatspapiere erworben. Nachdem die jüngsten Arbeitsmarktdaten etwas schwächer als erwartet ausgefallen sind, sind die 10-Jahres-Zinsen wieder bei 4,5% und die Aktienmärkte zeigen, dass es sich um eine Verschnaufpause handelt.

In Europa hat die EZB angekündigt, im Juni die Zinsen vermutlich zum ersten Mal zu senken, um der weiter schwächelnden Wirtschaft zu helfen. Zu viel Hoffnungen auf massiv fallende Zinsen sollten sich die Marktteilnehmer aber auch hier nicht machen. Denn sinkende Zinsen in Europa und gleichzeitig höhere und stabile Zinsen in den USA machen US-Anlagen attraktiver. Die Folge kann durchaus ein sinkender EUR/USD-Wechselkurs sein. Hierdurch werden zumindest theoretisch die europäischen Exporte günstiger, was positiv für die Wirtschaft ist, andererseits aber auch die Importe teurer, was beim Blick auf Öl und Energie die Inflation wieder steigen lässt.

Dass man bei solchen Entwicklungen aufpassen muss, zeigt die jüngste Tendenz in Japan. Hier hat die Notenbank die Zinsen weiter bei knapp über 0% belassen und diesen Kurs verteidigt. Der Staat und die Unternehmen können sich also weiterhin extrem günstig refinanzieren. Andererseits legen bei über 5% Zins in den USA viele Japaner ihr Geld nicht mehr in Yen an und tauschen die Währung. Die Folge ist eine massive Abwertung. Der Yen hat seit Anfang 2021 50% zum Dollar nachgegeben.

Gegen Ende April hat sich diese Entwicklung nochmal massiv beschleunigt und konnte nur durch das Eingreifen der Notenbank gestoppt werden. Dies zeigt, dass die Wechselwirkungen einzelner Maßnahmen durchaus beträchtlich sein können und somit auch der EZB Grenzen gesetzt sind. Der japanische Nikkei225 hat seit Anfang 2021 im Übrigen deutlich zulegen können. Grund sind solide Unternehmenszahlen, da die Firmen von den Exporten und der günstigen Zinssituation im Land profitieren. Aktien haben also die Kaufkraft erhalten, während inländische Yen-Guthaben diese im Relation zu anderen Leitwährungen verloren haben.

Unabhängig von der Zinsentwicklung haben für die ersten drei Monate viele Unternehmen freundliche Zahlen vorgelegt. Insbesondere die Finanzinstitute haben vom gestiegenen Zinsniveau profitiert und die Aktien aus diesem Sektor führen oftmals die Gewinnerlisten an. Aber auch viele andere Blue Chip Aktien haben solide Zahlen ausgewiesen. Der europäische Leitindex Eurostoxx50 mit den 50 wertvollsten Unternehmen der Eurozone ist aktuell in etwa mit dem 13-fachen des Jahresgewinns bewertet. Dies bedeutet, dass bei einem Indexstand von aktuell etwa 5000 Punkten, die Unternehmen im Eurostoxx50-Index einen Gewinn von 375 Punkten erwirtschaften. Dies entspricht einer Gewinnrendite von um die 7,5% pro Jahr.

In den USA liegt dieser Wert zwar etwas niedriger, die Gewinnrendite liegt bei einem KGV von 20 bei etwa 5%. Schaut man sich den Aktienmarkt aber ohne die höher bewerteten Schwergewichte um Microsoft, Nvidia, Apple und Co an, kommt man auch hier auf über 6% Gewinnrendite gepaart mit einem positiven Ausblick bei der Gewinntendenz. Hinzu kommt, dass steigende Inflationszahlen den Unternehmen mit starken Marktpositionen langfristig in die Karten spielen.

Daher ist ein weiterer Anstieg im aktuellen Jahr durchaus realistisch, zumal viele Unternehmen mit ordentlich Cash ausgestattet sind und mitunter auch Aktien zurückkaufen. Andererseits sind viele Probleme in der Welt weiterhin ungelöst und schlummern vor sich hin. So hat sich die russische Führung zuletzt wieder aggressiver gezeigt. Auch die Konflikte Iran/Israel und China/Taiwan sind offen. Wirtschaftlich sind die Stagnation in Europa und das weiter dürftige Wachstum in China sowie die Schwierigkeiten am Gewerbeimmobilien-Markt zu nennen. Es kann also schnell gehen.

Die Euphorie nach dem sehr guten Jahresbeginn hat sich in den letzten Wochen deutlich abgebaut. Dies ist für weitere Anstiege positiv zu werten. Dennoch empfiehlt es sich in derartigen Konstellationen, bei Aktieninvestments auf eine breite Streuung und Diversifikation zu achten. Die Renditeerwartungen sollten nicht von Angst und Gier beeinflusst sein. Da viele der aktuellen Probleme derzeit eher stiefmütterlich behandelt werden, sollte allzu euphorischen Investoren bewusst sein, dass der Wind sich schnell drehen kann und am Aktienmarkt neben den Chancen immer auch die Risiken im Blick behalten werden sollten. Risikoadjustierte Strategien sind daher nach den jüngsten Kursavancen eine interessante Möglichkeit, sowohl Chancen als auch Risiken im Blick zu behalten.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.