Die Märkte sind effizient: Wann Anleger Gewinne realisieren, ist letztendlich egal. Oder aber: Zu bestimmten Zeiten lässt sich eine bessere Performance erzielen. Thomas Heidel, Research-Leiter beim Vermögensverwalter Fidal, untersucht hier die Börsenregel “Sell in May” auf ihre Stichhaltigkeit. Gibt es sie wirklich, die einfachen Anlageregeln, nach denen der Investor an den Aktienbörsen ganz einfach sein Geld vermehren kann? Die vom US-Ökonom Eugene Fama formulierte Theorie der effizienten (Börsen) Märkte geht davon aus, dass in der idealtypischen Form alle Informationen von den Markteilnehmern in die Kurse „eingearbeitet“ worden sind, so dass es letztlich keine bessere Prognose für künftige Kurse als den aktuellen Kurs gibt.

Es gibt also sozusagen kein Muster, nach dem Gewinne zu realisieren sind. Etliche Wirtschaftswissenschaftler haben bisher versucht, die Markteffizienzhypothese zu widerlegen. Die Untersuchungen von Kalenderanomalien am Aktienmarkt sind dabei am Bekanntesten. Die großen Fragen bleiben dabei: Kann man die Existenz von bestimmten Kursmustern, die sich auf bestimmte Zeitintervalle richten, rational begründen? Wenn es tatsächliche solche Kursmuster gibt, wie lange bleiben sie bestehen und warum führt das Wissen über diese Kursmuster nicht dazu, dass sie verschwinden, indem sie quasi „weg-arbitriert“ werden?

“Halloween”-Effekt

Ein jedes Jahr mit schöner Regelmäßigkeit in der Börsenpresse angesprochenes Muster ist der „Halloween“-Effekt, der auch mit dem Satz „Sell in may and go away“ beschrieben wird. Dahinter steckt der oft erbrachte Nachweis, dass in den Wintermonaten, die mit dem November beginnen, die Renditen an den Aktienmärkten im darauffolgenden halben Jahr, also bis Ende April, deutlich höher liegen, als in den Sommermonaten von Mai bis Oktober.

Nicht nur in den USA, sondern auch in anderen Ländern zeigten die Aktienbörsen in der Vergangenheit saisonale Auffälligkeiten. Von November bis April entwickelten sich die Aktienkurse im Durchschnitt besser als von Mai bis Oktober. Eine wissenschaftliche Untersuchung Sven Bouman und Ben Jacobsen von 2002, die 37 Märkte im Zeitraum 1970 bis 1998 betrachtete, fand in 36 Beweise für einen positiveren Verlauf in den Wintermonaten gegenüber den Sommermonaten. Eine Studie des US-amerikanischen Finanzinformationsunternehmens Morningstar hat beim S&P 500 über den Zeitraum 1929 bis Ende 2014 eine Überperformance der Wintermonate gegenüber den Sommermonaten von 3,2 Proeznt herausgefunden.

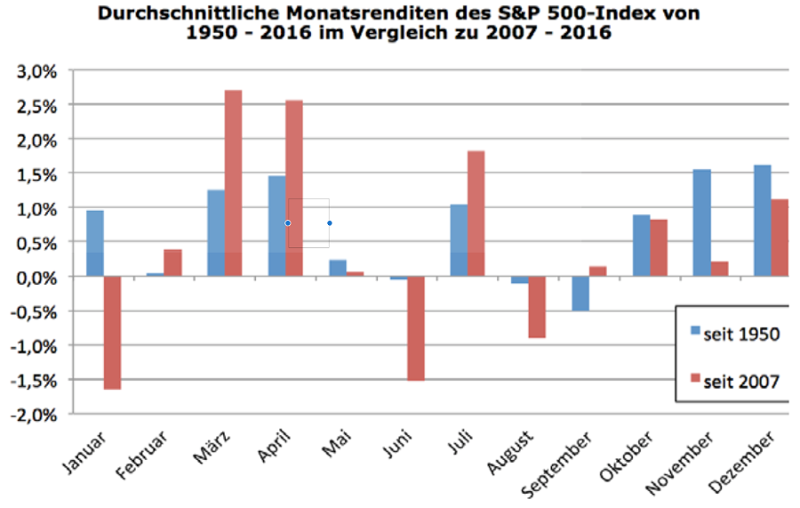

Wegen der hohen Diskrepanz der historisch festgestellten Aktienrenditen in den verschiedenen Jahreszeiten wird jetzt eine kleine einfache Analyse der kalenderspezifischen monatlichen Kursveränderungen des S&P 500 Index ab 1950 vorgestellt, wobei besonderes Augenmerk auf die Verlässlichkeit der Konstanz im Hinblick auch auf aktuelle Zeiträume – hier zehn Jahre – gelegt wurde. Der US-Aktienmarkt kann dabei als bestes praktisches Beispiel für einen hocheffizienten Markt angesehen werden.

Hätte man für die zufällig gewählte Gesamtperiode von 1950 bis April 2017 die Kalender-Regel Sell in may angewendet und nur in der Winter-/Frühjahr-Periode in den S&P 500 investiert, wäre das Ergebnis eine Performance von ca. 6,6 Prozent jährlich gewesen. Bei einer Buy-and-Hold-Strategie über den gesamten Zeitraum hätte man allerdings ein besseres Ergebnis von knapp 7,7 Prozent erzielt. Dennoch ist eindeutig feststellbar, dass die alleinige Investition im Sommer-/Herbstzeitraum ein sehr schlechtes Ergebnis von 0,9 Prozent gebracht hätte. Die Performance der Wintersaison war in mehr als 64 Prozent der Fälle erfolgreicher als die Anlage in der Sommersaison.

Verlängert man für die Anlage die Wintersaison bis zum Juli und verkürzt dementsprechend die Sommersaison auf die Monate August und September kann sogar mit einer durchschnittlichen Jahresrendite von knapp 8,4 Prozent ein Ergebnis erzielt werden, das über der Referenzrendite der Buy-and-Hold- Strategie liegt. Die Trefferquote steigt sogar auf fast 72 Prozent. Bei diesem Vergleich ist allerdings nicht beachtet worden, dass auf der einen Seite der jährliche Positionswechsel Transaktionskosten verursacht, bei einer Aktienanlage Dividenden noch zu berücksichtigen wären und in der anlagefreien Zeit alternative Erträge erzielt werden könnten.

“Strich durch die historische Rechnung”

Bei der Betrachtung der monatlichen Kursveränderungen des S&P 500-Index fällt auf, dass die Ergebnisse der aktuellen zurückliegenden Zehnjahresperiode von den historischen Werten der sehr langfristigen Periode (67 Jahre) zum Teil deutlich abweichen – besonders erwähnenswert: Januar, Juni, August und November. Mit anderen Worten: Das saisonale Kursverhalten ist im Zeitablauf nicht stabil gewesen. Die Berücksichtigung der Daten aus der Finanzkrise (2008/Frühjahr 2009) hat der Saisonalität einen gehörigen Strich durch die (historische) Rechnung gemacht. Der ansonsten positive Durchschnittsertrag einer S&P-500-Anlage im Januar von knapp einem Prozent hat sich in den letzten zehn Jahren in ein Minus von minus 1,6 Prozent umgekehrt.

Auf den asiatischen Aktienmärkten (ohne Japan) zeigte sich bei einer Untersuchung der weltweit operierenden Vermögensgesellschaft Schroders, der Periode 1990 bis 2016 ein positiver durchschnittlicher Ertrag von 2,8 Prozent in der Sommersaison. Auf dem Aktienmarkt in Hongkong gab es sogar einen Anti-Halloween-Effekt. In 19 der 27 Jahre schloss die Hongkonger Börse die Sommersaison positiv ab und dass mit einer fulminanten Kurssteigerung von 8,1 Prozent im Schnitt. Aber auch in Asien gibt es die Ausnahme von der Ausnahme. In Taiwan fiel der MSCI Taiwan Index in der Sommersaison um stattliche minus sechs Prozent.

Deswegen ist Angst vor der Sommersaison nicht angesagt und der Kalender ist zuweilen ein schlechter Anlageberater. Auch dieses Jahr wäre ein Fernbleiben dem US-Aktienmarkt nach der Sell in May-Regel bisher kontraproduktiv gewesen, da der S&P 500 im Mai eine respektable Kursperformance von 1,2 Prozent abliefern konnte.

“Skepsis angebracht”

Die fundamentalen Erklärungsversuche für die generell schwächere Performance der Aktienbörsen in den Sommer/ Herbst-Monaten klingen wenig überzeugend. Der geringere Nachrichtenfluss, das heiße Wetter, dünne Börsenumsätze und die Urlaubszeit sollen die Euphorie der Börsenanleger dämpfen. Doch die Privatinvestoren prägen ohnehin nicht mehr das Bild der Börsen. Eine rationale gute Begründung für einen eventuellen Zusammenhang gibt es eher nicht.

Verschiedene professionelle Investoren empfehlen sogar in diesem Jahr den Zeitraum bis Oktober für Investitionen in US-Aktien zu nutzen. Chris Zaccarelli, der Chief Investment Officer bei Cornerstone Financial Partners, vertraut für seine optimistische Stimmung auf den gesunden Ausblick für eine wachsende Weltwirtschaft. John Augustine, Chief Investment Officer bei der Huntington National Bank, will gerade jetzt in kleinere bis mittelgroße US-Firmen anlegen, da diese Gruppe in laufendem Jahr mit einem Kursanstieg von knapp zwei Prozent der guten Performance der großen US-Titel und dem Indexanstieg des Nasdaq Composite von ca. 15 Proeznt deutlich hinterherhinkt.

Als Fazit ist gegenüber allen saisonalen Mustern eine gesunde Skepsis angebracht. Angesichts der Höchststände an den Börsen und der Schnelllebigkeit der Aktienkurse müssen Anleger jederzeit (und nicht nur im Mai) wachsam sein. Die Mitnahme von Gewinnen oder die Begrenzung von Verlusten kann durchaus sinnvoll sein, allerdings sollte man dafür je nach seinem Anlagehorizont und seiner Risikoeinstellung fundamentale oder portfoliotechnische Gründe haben.

Von: Thomas Heidel

Quelle: Das Investment