Mit dem ehrgeizigen Projekt der „Neuen Seidenstraße“ will die Volksrepublik China das eigene Land auf dem Land- sowie dem Seeweg enger mit Asien, Europa, dem Nahen Osten und Afrika verbinden. Die 2013 von Chinas Präsident Xi Jinping ausgelobte Belt and Road-Initiative stellt ein monumentales Vorhaben zur Stärkung des Handels und Wirtschaftswachstums dieser Region dar. Unter dem Motto „One Belt and One Road“ plant die chinesische Regierung die Umsetzung einer bedeutenden, langfristig angelegten Entwicklungsstrategie, die die Land- und Seeverbindungen ausbaut, neue Wirtschaftskooperationen einfädelt und bestehende Partnerschaften stärkt. In welcher Form vermag der europäische Investor von diesem Mega-Projekt zu profitieren?

Die Idee ist naheliegend, dass die verbesserte Infrastruktur sowie die intensivierten Handelsbeziehungen zu einem wirtschaftlichen Aufschwung der gesamten Belt & Road-Region führen werden. Ausgelöst durch Chinas Initiative könnte der Wirtschaftsaufschwung eines riesigen und bevölkerungsreichen Gebietes aus europäischen, asiatischen und afrikanischen Ländern bevorstehen, die immerhin 67 Prozent der Weltbevölkerung umfassen. Schon jetzt generiert die Belt & Road Region nach Zahlen der Weltbank mehr als 36 Prozent des globalen Bruttoinlandsproduktes (BIP) und macht über 38 Prozent des Welthandels aus. Diese Werte dürften deutlich steigen, wenn die chinesische Initiative ihre volle Wirkung entfaltet – die US-FondsGesellschaft Invesco sieht in diesem Zusammenhang große Chancen für Investoren. China wird voraussichtlich 150 bis 200 Milliarden US-Dollar pro Jahr in die B&R-Länder investieren, was eine wirtschaftliche Stärkung dieser Staaten erwarten lässt. Profitieren von einem ökonomischen Aufschwung dürfte insbesondere der Anleihenmarkt: Schon jetzt wird das Marktvolumen der B&R-Anleihen auf über eine Billion US-Dollar geschätzt. Entwickeln sich die Bedingungen weiter positiv, sollten an der „Neuen Seidenstraße“ gelegene Länder wie Usbekistan, Sri Lanka oder Ägypten, aber natürlich auch chinesische Staats- und Unternehmensanleihen profitieren.

Der Invesco Belt and Road Debt Fund A USD Acc (WKN A2N7HL, ISIN LU1889097876) konzentriert sich ganz auf die Anleihenmärkte, die von Chinas „Belt and Road Initiative“ betroffen sind. Über die Entwicklung des „Silk Road Economic Belt“ und der „Maritimen Seidenstraße des 21. Jahrhunderts“ ist es das Ziel der chinesischen Regierung, China, Asien, Europa und Afrika sowie die angrenzenden Meere für eine engere wirtschaftliche Zusammenarbeit besser miteinander zu verbinden. Der Invesco-Anleihenfonds wurde am 08. November 2018 aufgelegt und wird von einem FondsManagertrio bestehend aus Ken Hu, Yifei Ding (beide Hongkong) und Jeff Feng (Toronto) verwaltet. Das Investmentprodukt mit Schwellenländerfokus nutzt den US-Dollar als FondsWährung, verfügt über ein FondsVolumen von umgerechnet 425 Millionen Euro und verwendet den LIBOR 3 Month USD als Referenzindex. Im bisherigen Jahresverlauf erwies sich der Invesco-Fonds als überaus erfolgreich und generierte einen Wertzuwachs von +11,29 Prozent in US-Dollar. Wie sehen die weiteren Renditekennzahlen der von der „Neuen Seidenstraße“ inspirierten Anlagestrategie aus?

FondsEntwicklung. Übersichtlich.

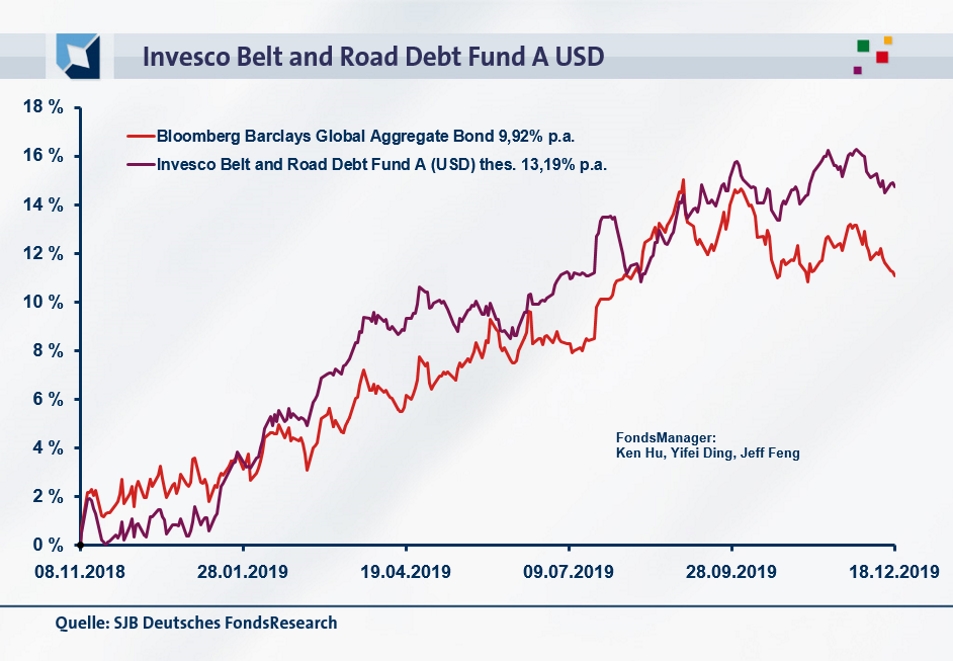

Für unsere unabhängige SJB FondsAnalyse haben wir den Invesco Belt and Road Debt Fund dem Bloomberg Barclays Global Aggregate Bond als Vergleichsindex gegenübergestellt. Seit Auflegung im November 2018 hat der Invesco-Fonds eine attraktive Rendite von +13,19 Prozent p.a. in Euro erzielt (Stand 18.12.2019) – eine erheblich bessere Performance, als sie die globale Benchmark für Staats- und Unternehmensanleihen aufzuweisen hat. Der Barclays-Referenzindex verzeichnet für denselben Zeitraum lediglich ein Ergebnis von +9,92 Prozent p.a. auf Eurobasis. Die Mehrrendite des aktiv gemanagten Invesco-Produktes gegenüber der passiven Benchmark findet auch im kurzfristigen Zeithorizont ihre Fortsetzung: Einer Wertentwicklung von +12,68 Prozent des Fonds in Euro steht eine deutlich schwächere Performance von +7,80 Prozent des Bloomberg Barclays Global Aggregate Bond Index gegenüber. Erneut gelingt es dem von den Invesco-Anleihestrategen zusammengestellten Portfolio, den SJB-Vergleichsindex klar zu schlagen – die Outperformance bewegt sich insgesamt zwischen gut drei Prozentpunkten seit Auflage und knapp fünf Prozentpunkten über den jüngsten Einjahreszeitraum. Die Renditeleistung des Invesco-Ansatzes, ein Anleihenportfolio allein aus Ländern der Belt and Road-Region zu konstruieren, fällt rundherum überzeugend aus – wie sieht es mit der Volatilität des FondsProduktes aus?

Der Invesco Belt and Road Debt Fund generiert seinen Performancevorsprung gegenüber der Benchmark mit einer geringeren Schwankungsneigung. Seit Auflage liegt die annualisierte Volatilität des Fonds bei 4,28 Prozent, auf Jahressicht legt die „Vola“ auf 4,45 Prozent zu. Durchweg etwas höher fallen die mittleren Wertschwankungen des SJB-Vergleichsindex aus: Der Bloomberg Barclays Global Aggregate Bond wartet seit November 2018 mit einer Volatilität von 4,87 Prozent auf, während sich die Schwankungsbreite für ein Jahr auf 5,08 Prozent erhöht. Die in beiden untersuchten Analysezeiträumen rund 0,6 Prozentpunkte geringere Schwankungsintensität des Invesco-Produktes stellt einen weiteren Wettbewerbsvorteil für den aktiv gemanagten Schwellenländerfonds dar – der Anleihenfonds erzielt seine besseren Renditeergebnisse mit einer durchweg niedrigeren Volatilität als die Benchmark. Damit ist das Rendite-Risiko-Profil des Invesco Belt and Road Debt Fund als sehr attraktiv zu bezeichnen, die Fokussierung auf die Rentenmärkte der Region, die vom Projekt der „Neuen Seidenstraße“ profitieren, liefert neben überdurchschnittlichen Renditen auch vergleichsweise moderate Schwankungen. Wie sieht die FondsStrategie im Detail aus?

FondsStrategie. Entschlüsselt.

Der Invesco Belt and Road Debt Fund verfolgt einen thematischen Ansatz und strebt langfristig hohe Gesamtrenditen an. Bei der Umsetzung seiner Strategie konzentriert sich der Fonds auf die Länder der „Belt and Road-Initiative“. Dieses von der chinesischen Regierung ins Leben gerufene Projekt stellt eine systematische Entwicklungsstrategie zur Förderung der Verbindungen über Land und See zwischen Asien, Europa, dem Nahen Osten und Afrika sowie den angrenzenden Meeren dar. Das Invesco-FondsManagertrio nimmt in sein Portfolio vornehmlich Schuldtitel aus Schwellenländern auf, wobei sowohl Staats- als auch Unternehmensanleihen erworben werden. Ebenfalls investiert wird in nichtstaatliche Schuldinstrumente aus Industrieländern, die direkt oder indirekt von der Belt and Road-Initiative profitieren. Im Rahmen aktiven FondsManagements sind die Invesco-Experten bei ihrer Länder- und Sektorenallokation frei und in der Auswahl ihrer Einzeltitel an keinerlei Benchmark gebunden. Zur Risikoreduzierung, aber auch zur Generierung zusätzlicher Erträge können die Anleihestrategen desv Invesco-Fonds Derivate einsetzen und sind ebenfalls befugt, ein über den Nettoinventarwert des Fonds hinausgehendes Marktengagement aufzubauen. Aktuell liegt die geschätzte laufende Bruttorendite der im FondsPortfolio enthaltenen Anleihen bei 6,26 Prozent, in der Fälligkeitsstruktur werden Anleihen mit einer Restlaufzeit zwischen fünf und zehn Jahren am höchsten gewichtet Die durchschnittliche Duration der Schuldpapiere liegt bei 3,9 Jahren, die Bonität befindet sich mehrheitlich unterhalb des Investment Grade-Bereichs. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

In der Länderallokation des Invesco Belt and Road Debt Fund liegt die Volksrepublik China mit einem Anteil von 29,4 Prozent des FondsVolumens mit großem Abstand auf Platz eins. Deutlich dahinter folgt das ebenfalls von der „Neuen Seidenstraße“ profitierende Italien, wo 8,1 Prozent des FondsVolumens investiert sind. Auf Platz drei der Ländergewichtung ist Indien mit 7,2 Prozent zu finden, in Ghana sind 5,9 Prozent der FondsBestände lokalisiert. Im Mittelfeld der geographischen Allokation des Invesco-Fonds befinden sich Ägypten, Vietnam und Deutschland, wo zwischen 3,1 und 5,0 Prozent des FondsVermögens angelegt sind. Kleinere Positionen in Thailand und Indonesien (jeweils 3,0 Prozent der Bestände) runden das FondsPortfolio ab. Anleihen aus sonstigen Ländern der Belt and Road-Region repräsentieren 28,4 Prozent des Portfolios, der Barbestand des Invesco-Fonds liegt aktuell bei 2,6 Prozent.

In der Sektorenaufteilung befinden sich Unternehmensanleihen mit 64,7 Prozent des FondsVermögens auf Platz eins, unterteilt in Rentenpapiere aus den Bereichen Industrie (36,0 Prozent), Finanzen (22,3 Prozent) und Versorger (6,4 Prozent). Staatspapiere sowie Anleihen staatsnaher Institutionen machen insgesamt 32,7 Prozent des FondsPortfolios aus. Das Invesco-FondsManagerteam berichtet, dass es zuletzt seine Positionen bei ausgewählten europäischen Unternehmen ausgebaut hat, die von steigenden Waren- und Personenströmen zwischen Asien und Europa profitieren würden. Gleichzeitig wurde das Engagement im Persischen Golf aufgrund des zunehmenden geopolitischen Risikos reduziert. Unter den Anleihe-Emittenten favorisiert werden aktuell Frontier-Länder wie Vietnam, die Mongolei, Papua Neu Guinea und Ägypten, die vom Wettbewerb um Infrastrukturinvestitionen zwischen China und den westlichen Staaten profitieren.

SJB Fazit. Invesco Belt and Road Debt Fund.

Die Volksrepublik China treibt ihre Belt and Road Initiative (BRI) weiter mit Nachdruck voran, die durch umfangreiche Investitionen in Infrastruktur- und Verkehrsprojekte zahlreiche Länder in Europa, Afrika, dem Nahen Osten und Asien betrifft. Die positiven Effekte der auf dem Land- und Seeweg verlaufenden „Neuen Seidenstraße“ auf die beteiligten Nationen sind nicht zu unterschätzen. Der Invesco Belt and Road Debt Fund zieht die richtigen Konsequenzen aus dem wirtschaftlichen Aufschwung, den die an der Initiative beteiligten Länder erleben dürften: Er investiert gezielt in Anleihen der Staaten und Unternehmen, die von dem Mega-Projekt der chinesischen Regierung profitieren. Die so erzielte hohe Mehrrendite zum globalen Anleihenmarkt spricht für sich!

Invesco. Hintergründig.

Invesco Ltd. wurde 1978 in den USA gegründet und ist eine der weltweit führenden unabhängigen Investmentgesellschaften. Fonds in Deutschland: 127. Verwaltetes Vermögen weltweit: 1.175,1 Milliarden US-Dollar. Das operative Netzwerk umfasst 25 Länder. Anzahl der weltweiten Mitarbeiter: 6.500. Geschäftsführer in Deutschland: Stephanie Ehrenfried, Michael Fraikin, Bernhard Langer, Carsten Majer, Doris Pittlinger, Alexander Taft. Stand: 31.08.2019.