Rohstofftitel und Minenwerte legten zum Ausklang des vergangenen Handelsjahres eine kräftige Kursrallye hin. In der Konsequenz verzeichnete der Craton Capital Global Resources Fund im Dezember einen Wertzuwachs von 13,4 Prozent. Auch wenn diese Kursgewinne aufgrund der Sorgen, dass der Coronavirus die globale Konjunktur und damit auch die Rohstoffnachfrage negativ beeinflussen könnte, größtenteils wieder verschwunden sind, bleibt das langfristige Investmentszenario positiv.

Rohstofftitel und Minenwerte legten zum Ausklang des vergangenen Handelsjahres eine kräftige Kursrallye hin. In der Konsequenz verzeichnete der Craton Capital Global Resources Fund im Dezember einen Wertzuwachs von 13,4 Prozent. Auch wenn diese Kursgewinne aufgrund der Sorgen, dass der Coronavirus die globale Konjunktur und damit auch die Rohstoffnachfrage negativ beeinflussen könnte, größtenteils wieder verschwunden sind, bleibt das langfristige Investmentszenario positiv.

Rohstoffexperte Markus Bachmann nennt seine Gründe dafür, warum sich der positive Trend für Minenwerte auch im neuen Jahr fortsetzen oder sogar an Fahrt gewinnen wird. Das Angebot an Rohstoffen bleibe knapp, so der Craton-FondsManager, neue Kapazitäten könnten nur beschränkt erschlossen werden. In diesem Marktumfeld würden die Bilanzen der Unternehmen weiter gesunden: Die Cash Flows nehmen zu, die Dividenden der Rohstofffirmen liegen weit über dem Marktdurchschnitt. Positive Impulse sieht Bachmann zudem durch Aktienrückkäufe der Firmen, einen hohen Bewertungsunterschied zum Gesamtmarkt sowie eine niedrige Korrelation zu anderen globalen Aktienwerten. Der Rohstoffstratege von Craton Capital kennzeichnet den Beginn des neuen Jahrzehnts als geprägt durch eine stark gestiegene Unsicherheit: So sei die Rezessionsgefahr nicht vom Tisch, geopolitische Risiken würden steigen und eine Abkehr von der akkommodativen Geldpolitik diskutiert. Bachmanns Schlussfolgerung: Zwar sei das vergangene Jahrzehnt äußerst positiv für Aktien- und Rentenmarktanlagen gewesen, doch nun würden sich die Anzeichen verdichten, dass reale Wertanlagen eine zunehmende Rolle spielen werden. Anleger sollten im Rahmen dieses Trends zu „Sachwerten“ über die nächsten Jahre Investitionen in Rohstoffe und Minenwerte bevorzugen, die sich durch eine tiefe Korrelation zu anderen Aktienanlagen auszeichnen. Mit Blick auf die sehr hohe Bewertung vieler Leitindizes sei es umso wichtiger, dass Minenaktien ein überdurchschnittliches Renditepotential besitzen und in einer Allokation zur deutlichen Verbesserung risikobereinigter Renditen führen können.

Um das langfristige Aufwärtspotenzial ausgewählter Rohstoffaktien zu nutzen, bietet sich für Investoren der Craton Capital Global Resources Fund A (WKN A0RDE7, ISIN LI0043890743) als renditeträchtige Depotbeimischung an. FondsManager Markus Bachmann verwaltet den Fonds seit Auflegung am 1. Dezember 2008 und wählt die aussichtsreichsten Unternehmen des Minen- und Rohstoffsektors für das Portfolio aus. Neben Produzenten von Basismetallen bilden Goldminenaktien die zweite wichtige Säule des Fonds, die geographischen Schwerpunkte liegen in Nord- und Südamerika sowie in Afrika. Das Craton-Produkt besitzt den US-Dollar als FondsWährung und verfügt über ein Volumen von umgerechnet 3,39 Millionen Euro. Marktstratege Bachmann verwendet eine Benchmark, die aus 25 Prozent MSCI World Metals and Mining, 25 Prozent MSCI World Energy Index, 25 Prozent MSCI World Materials Index sowie 25 Prozent DJ UBS Commodity Index besteht. Im Gesamtjahr 2019 hat der Craton-Fonds eine positive Wertentwicklung von +23,35 Prozent auf Eurobasis zu verzeichnen und damit seine Vergleichsgruppe internationaler Rohstofffonds im SJB-FondsUniversum um mehr als drei Prozentpunkte übertroffen. Was sind die Details der so erfolgreichen Anlagestrategie von FondsManager Bachmann?

FondsStrategie. Qualitätswerte. Bevorzugt.

Der Craton Capital Global Resources Fund hat sich einen langfristigen Wertzuwachs zum Ziel gesetzt und investiert in ausgewählte Unternehmen aus dem Rohstoff- und Edelmetallsektor weltweit. Rohstoffexperte Markus Bachmann verfolgt eine Stockpicking-Strategie und bevorzugt unterbewertete Aktien. Das FondsPortfolio beinhaltet Positionen in den Sektoren Metalle und Minen, Rohstoffe, Öl und Gas, Stromgewinnung sowie Land- und Forstwirtschaft. In einem ersten Schritt wählt FondsManager Bachmann aus dem globalen Anlageuniversum von rund 3.000 bis 4.000 Rohstoffunternehmen die aussichtsreichsten Subsektoren aus. Das so entstandene „Craton-Universum“ von ca. 500 bis 600 Unternehmen wird aufgrund quantitativer und qualitativer Kriterien auf 250 aktiv beobachtete bzw. 100 modellierte Unternehmen reduziert. Durch eine vertiefte Analyse, den persönlichen Management-Kontakt sowie die Berücksichtigung von Makro-Kriterien entsteht schließlich ein konzentriertes FondsPortfolio aus 30 bis 40 Einzelaktien. Im Zuge des „Value Investing“ liegt Bachmanns besonderer Fokus auf kleinen und mittleren Werten, die von anderen Marktteilnehmern oft nicht wahrgenommen werden. Innerhalb seines aktiven Portfoliomanagements wendet er eine Kombination von Bottom-up und Top-down-Analysen zur Titelselektion an. Sowohl der Sektor als auch das jeweilige Unternehmen werden hierbei einer detaillierten Bewertung unterzogen. Favorisiert werden Aktien von Firmen, die einen Abschlag zu ihrem „fairen Wert“ aufweisen, überdurchschnittlich hohe Erträge erwirtschaften und innerhalb ihres Sektors eine strategisch wichtige Perspektive besitzen. Weitere zentrale Kriterien sind für FondsManager Bachmann der Cash Flow und eine für Wertschöpfung sorgende Unternehmensaktivität. Insgesamt bevorzugt er Unternehmen, die umsichtig geführt werden, stark positioniert sind und über Standortvorteile verfügen. Das breite Rohstoffuniversum erlaubt ihm eine flexible Sektorenallokation, mit der er an den Entwicklungen in den vielversprechendsten Teilbereichen partizipieren kann. Wie ist das Portfolio des Craton-Fonds im Einzelnen zusammengesetzt?

FondsPortfolio. Nordamerika. Führend.

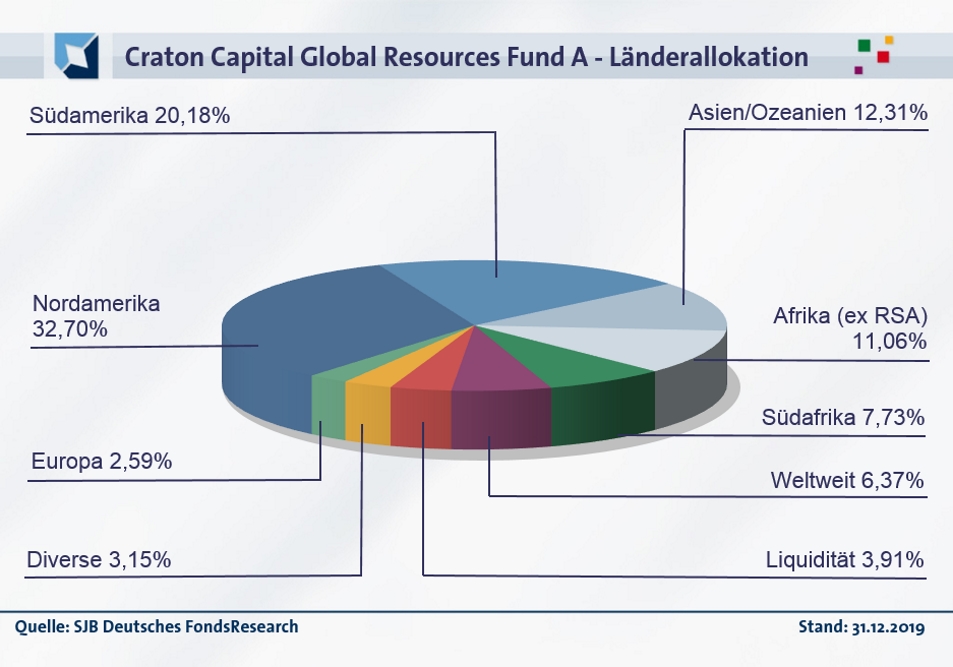

In der geographischen Allokation des Craton Capital Global Resources Fund liegt Nordamerika mit 32,70 Prozent auf dem ersten Platz. 20,18 Prozent des FondsVolumens sind in südamerikanische Aktien investiert, 12,31 Prozent des Portfolios hat FondsManager Bachmann in Titel aus Asien und Ozeanien allokiert. 11,06 Prozent des Rohstoffaktien-Fonds werden in afrikanischen Rohstofftiteln (ohne Südafrika) gehalten, 7,73 Prozent des FondsVermögens sind in Aktien aus der Republik Südafrika angelegt. Rohstoff- und Minenwerte aus anderen Ländern weltweit repräsentieren 6,37 Prozent der FondsBestände. Die Cashquote des Craton-Fonds liegt per Ende Dezember 2019 bei 3,91 Prozent.

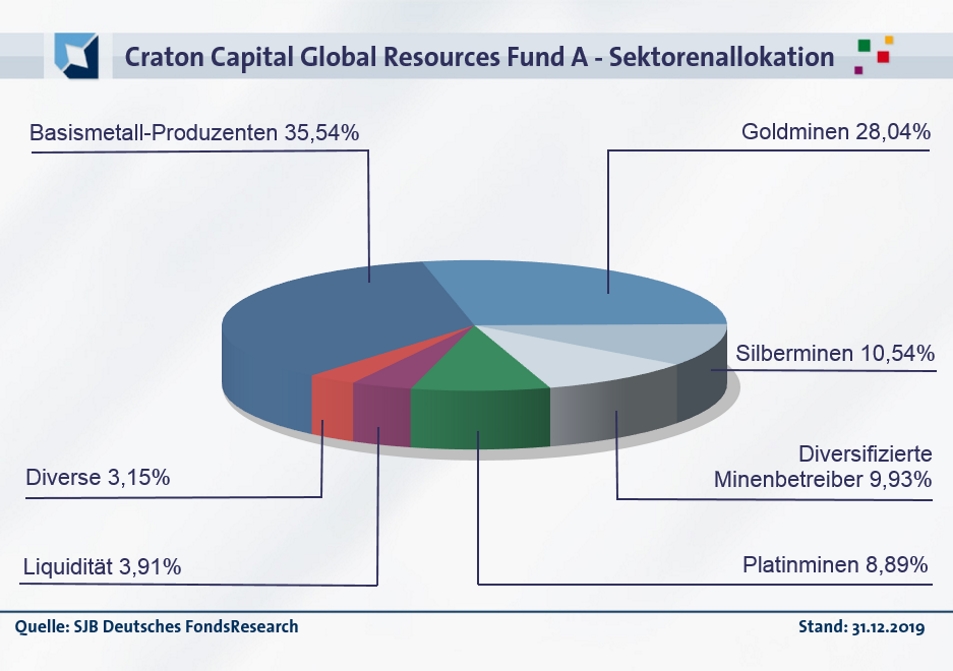

In der Branchengewichtung dominieren die Produzenten von Basismetallen mit einem Anteil von 35,54 Prozent, gefolgt von den Goldminentiteln (28,04 Prozent). Silberminen decken 10,54 Prozent der FondsBestände ab, diversifizierte Minenbetreiber sind mit 9,93 Prozent gewichtet. Platinminen besitzen einen Anteil von 8,89 Prozent im FondsPortfolio, andere Sektoren bringen es auf 3,15 Prozent. Unter den Top 10 des Rohstoff-Fonds befinden sich der in den Bereichen Platin, Kupfer und Eisenerz tätige britische Rohstoff-Konzern Anglo American sowie das kanadische Bergbau-Unternehmen First Quantum Minerals (Erze, Kupfer und Gold). Günstig bewertete Goldproduzenten wie die kanadische Torex Gold Resources sowie das ebenfalls in Kanada beheimatete Explorations-Unternehmen Osisko Mining Corp komplettieren die Portfoliostruktur, in der die Übergewichtung von Kupferproduzenten jüngst positiv zur Renditeentwicklung beitrug.

FondsVergleichsindex. Korrelation. Durchschnittlich.

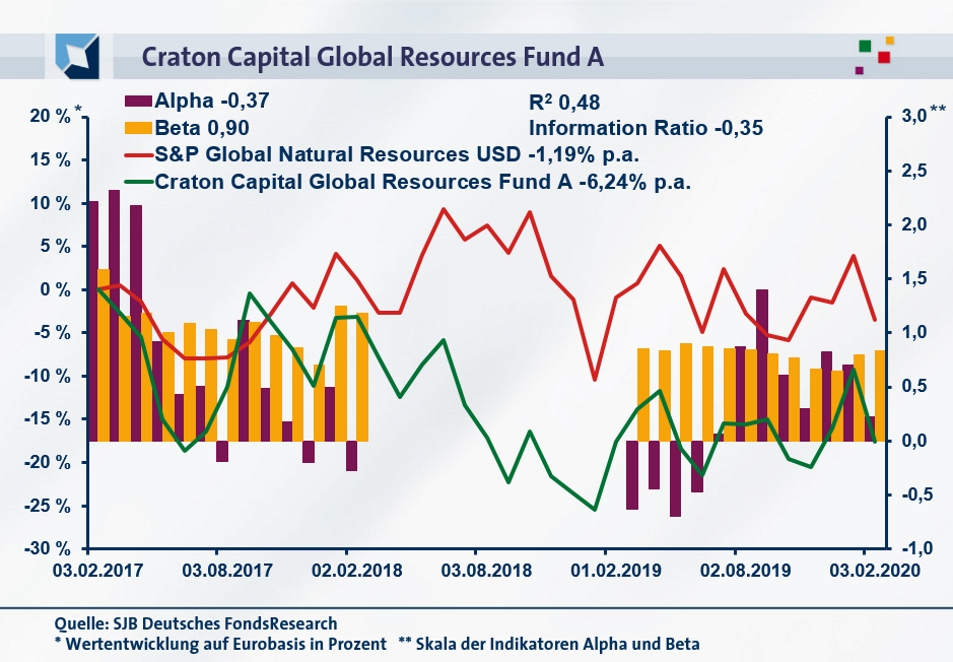

In unserer unabhängigen SJB FondsAnalyse haben wir den Craton Capital Global Resources Fund dem weltweit diversifizierten S&P Global Natural Resources Index als Benchmark gegenübergestellt. Über drei Jahre liegt die Korrelation bei 0,69, auf ein Jahr gesehen fällt sie mit 0,67 etwas schwächer aus. Damit ist die Parallelität der Kursverläufe nur durchschnittlich stark ausgeprägt, das Chartbild zeigt eine merkliche Eigenständigkeit der Kursbewegungen von Fonds und Index. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre beträgt die Kennziffer 0,48, über ein Jahr nimmt R² einen Wert von 0,44 an. Damit haben sich mittelfristig 52 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 56 Prozent. Die Zahlen beweisen: FondsManager Bachmann hat sich im Rahmen seiner Stockpicking-Strategie auf kurze Sicht stärker von der Benchmark gelöst und bei der Auswahl von günstig bewerteten Rohstoffunternehmen eigenständiger agiert. Beleg dafür ist auch der Tracking Error über drei Jahre, der eine ausgeprägte Spurabweichung des Fonds vom SJB-Referenzindex in Höhe von 14,58 Prozent verzeichnet. Wie schlägt sich dies in den Volatilitätswerten des Rohstoff-Fonds nieder?

FondsRisiko. Beta. Moderat.

Der Craton Capital Global Resources Fund weist über drei Jahre eine Volatilität von 20,45 Prozent auf, die rund vier Prozentpunkte oberhalb der jährlichen Schwankungsbreite von 16,19 Prozent liegt, die der S&P Global Natural Resources Index im selben Zeitraum zu verzeichnen hat. Für ein Jahr stellt sich das Szenario ähnlich dar: Mit 19,90 Prozent fällt die Schwankungsneigung des Rohstoffaktienfonds erneut höher als die des S&P-Vergleichsindex aus, der mit einer Volatilität von 17,27 Prozent aufwartet. Wiederum legt der Craton-Fonds die ausgeprägtere „Vola“ an den Tag; Investoren müssen bereit sein, zur Erzielung langfristiger Kursgewinne auch kräftigere Kursschwankungen zu akzeptieren. In beiden untersuchten Zeithorizonten besitzt der aktiv gemanagte Fonds von Craton Capital die höhere Schwankungsintensität als der passive Referenzindex – wie macht sich dieses risikoaffine FondsProfil bei den Beta-Werten bemerkbar?

Das Beta des Craton-Fonds befindet sich im Dreijahreszeitraum noch unter Marktniveau: Für drei Jahre nimmt die Risikokennziffer einen Wert von 0,90 an, über ein Jahr fällt das Beta ebenfalls niedriger als der Marktrisikofixwert von 1,00 aus und erreicht einen Wert von 0,84. Damit reagieren die im Portfolio des Craton-Fonds enthaltenen Rohstoffaktien vergleichsweise gering auf Marktschwankungen. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass der Fonds mehrheitlich nur unterdurchschnittlich an den Marktbewegungen partizipiert: In 21 der letzten 36 betrachteten Einzelzeiträume wird ein Wert unterhalb von 1,00 verzeichnet, wobei das Beta ein Minimum von 0,65 erreicht. Dem stehen 15 Perioden mit einer vergleichsweise höheren Beta-Ausprägung gegenüber, in denen die Risikokennziffer mit einem maximalen Wert von 1,59 noch über dem Marktniveau liegt. Die überwiegend moderate Ausprägung des Betas des Craton-Produktes und die damit einhergehende unterdurchschnittliche Reaktion auf Kursbewegungen des Vergleichsmarktes illustriert, dass der Craton Capital Global Resources Fund eine günstigere Risikostruktur als die S&P-Benchmark besitzt. Welche Renditen vermag FondsManager Bachmann auf dieser Basis zu erzielen?

FondsRendite. Alpha. Negativ.

Per 03. Februar 2020 hat der Craton Capital Global Resources Fund über drei Jahre eine kumulierte Wertentwicklung von -17,59 Prozent in Euro aufzuweisen. Dies entspricht einer Rendite von -6,24 Prozent p.a. und demonstriert, wie problematisch die Aktienmärkte der letzten Jahre für Rohstofftitel waren. Auch der SJB-Vergleichsindex kommt nicht umhin, mit einer Performance im negativen Bereich aufzuwarten: Der S&P Global Natural Resources Index hat im selben Zeitraum eine Wertentwicklung von -3,52 Prozent bzw. eine Jahresrendite von -1,19 Prozent auf Eurobasis zu verzeichnen. Beim Wechsel auf den kurzfristigen Betrachtungshorizont stellt sich das Szenario ähnlich dar – sowohl das FondsProdukt als auch die Benchmark liegen mit ihrer Rendite „unter Wasser“. Doch diesmal gelingt es FondsManager Bachmann, die bessere Wertentwicklung als der Referenzindex zu erwirtschaften: Über ein Jahr generiert der Craton-Fonds eine nur hauchdünn negative Performance von -0,19 Prozent in Euro, während der globale S&P-Rohstoffaktienindex mit einem noch schwächeren Ergebnis von -2,61 Prozent aufwartet. Kurzfristig erreicht der Marktstratege eine Mehrrendite zum Vergleichsindex, längerfristig liegt er merklich im Hintertreffen. Da der Performancezeitraum über drei Jahre schwerer wiegt, erreicht das Craton-Produkt insgesamt nur den zweiten Platz im Renditevergleich – wie wirkt sich dies auf die Alpha-Werte aus?

Über drei Jahre liegt das Alpha des Rohstoff- und Minenaktien-Fonds bei -0,37, im letzten Einjahreszeitraum arbeitet sich die Renditekennzahl mit 0,22 in den positiven Bereich vor. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über die letzten drei Jahre liefert ein sehr ausgeglichenes Bild: In 18 der untersuchten 36 Einzelzeiträume verzeichnete der Fonds ein positives Alpha von 2,32 in der Spitze und entwickelte sich damit besser als der SJB-Referenzindex. Dem stehen ebenfalls 18 Einzelperioden gegenüber, in denen das Craton-Produkt ein negatives Alpha von zutiefst -2,81 erwirtschaftete und im Marktvergleich schwächer abschnitt. In insgesamt 50 Prozent der Fälle konnte Rohstoffexperte Bachmann mit seiner Stockpicking-Strategie somit einen Performancevorsprung zur Benchmark generieren – eine gute Basis für das erklärte Ziel des Fonds, längerfristig höhere Renditen als der Vergleichsindex zu erzielen. Aktuell liegt die über drei Jahre erreichte Information Ratio des Craton-Fonds gegenüber dem S&P Global Natural Resources Index mit -0,31 noch im negativen Bereich.

SJB Fazit. Craton Capital Global Resources Fund.

In einem Marktumfeld, wo die Bewertung vieler globaler Aktienindizes nahezu ausgereizt zu sein scheint, bieten Aktien von Rohstoffunternehmen eines der ganz wenigen Investments mit überdurchschnittlichem Rendite/Risiko-Potenzial. Dies gilt umso mehr vor dem Hintergrund einer umfassenden Angebotsverknappung im Rohstoffsektor, die sich in den nächsten Jahren zu einem echten Problem auswachsen dürfte. Hier setzt FondsManager Markus Bachmann mit seinem Craton Capital Global Resources Fund an: Damit Investoren von den zu erwartenden Preissteigerungen im Bereich der Industrie- und Basismetalle profitieren können, wählt er die Minen-Firmen mit den attraktivsten Bewertungskennzahlen aus.

Craton Capital. Hintergründig.

Craton Capital. Hintergründig.

Die FondsGesellschaft Craton Capital wurde 2003 gegründet, verfügt über Niederlassungen in Südafrika und der Schweiz und ist auf das Management von Fonds aus dem Rohstoff- und Edelmetallsektor spezialisiert. Fonds in Deutschland: 2. Verwaltetes Vermögen: 56,7 Millionen US-Dollar. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 9. Gründer und Geschäftsführer: Markus Bachmann. Stand: 31.12.2019.