Greiff | Freiburg, August 2018.

Greiff | Freiburg, August 2018.

I. Was für Fondsinvestoren wichtig ist

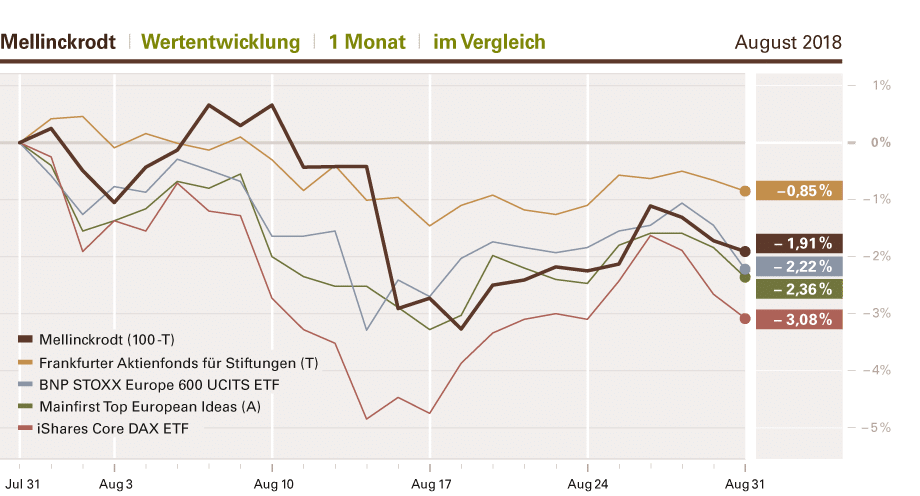

- Die Entwicklung des Fondspreises in 2018 ist weiter unbefriedigend, insbesondere im Vergleich zu den Vorjahren.

- Seit der letzten Juli-Woche, in der wir das Portfolio stark angepasst haben, entwickelt sich der Fonds zwar besser als der DAX, aber auch das hilft nicht weiter, da Dax und Fondspreis immer noch fallen.

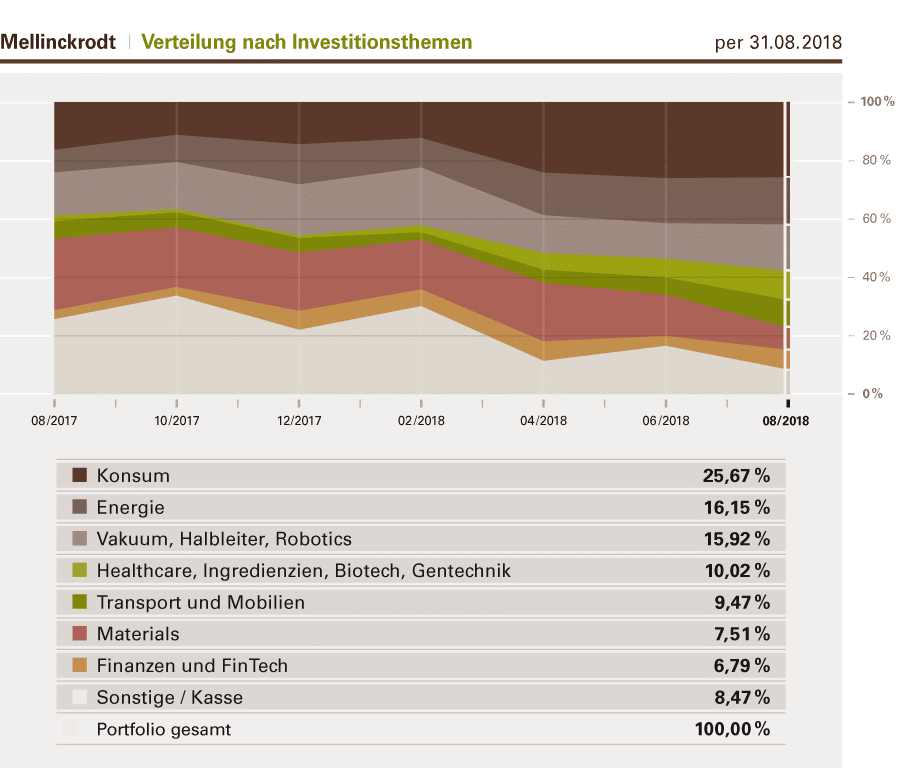

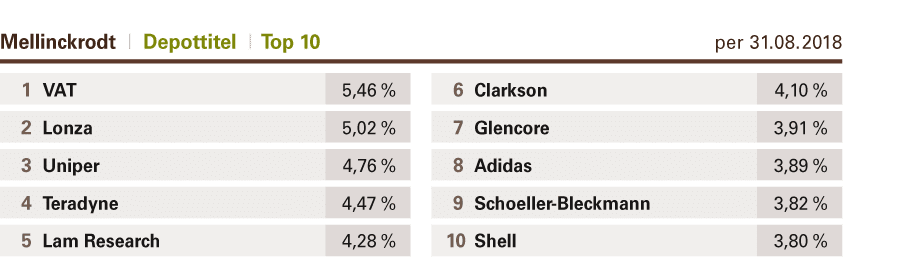

- Bisher – und das gilt immer noch – sind wir davon ausgegangen, dass die von uns präferierten Sektoren per Saldo in 2018 steigen werden. Dies gilt nicht mehr für die bisher von uns präferierten europäischen und amerikanischen Technologieaktien (Schwerpunkt bei Zulieferern Semiconductor). In diesem Bereich haben sich die Perspektiven – auch aufgrund des Verhaltens der Chiphersteller (siehe Notiz „Wackeliger September“) deutlich eingetrübt und wir haben deshalb bis auf eine Restposition beim Semiconductor-Zulieferer und Roboterhersteller Teradyne alle Aktien dieses Sektors verkauft. Dieser Bereich hat in den letzten Monaten stark zur Underperformance des Fonds beigetragen. Ein früherer Ausstieg wäre sicher besser gewesen.

- Unabhängig davon haben wir uns ja auch schon seit Monaten weitestgehend von allen Small- und Micro-Cap-Aktien verabschiedet, weil diese im Krisenfall nicht sinnvoll abgesichert werden können. Der Fonds ist klar fokussiert auf Large Caps mit Fokus Qualität. Die durchschnittliche Market Cap der 30 Aktien liegt bei über 8 Mrd. €.

- Wir erwarten, dass sich das Börsenklima in Q4 deutlich aufhellen wird. Die „midterm elections“ in den USA könnten Donald Trump dazu motivieren, eine signifikante Veränderung seiner Strategie vorzunehmen, damit der derzeit sehr negative Einfluss der verschiedenen Handelskonflikte die Wahlchancen der Republikaner nicht über Gebühr negativ beeinflusst. Wir setzen darauf, dass hierdurch zumindest ein Teil der Underperformance in Q4.2018 wieder aufgeholt werden kann.

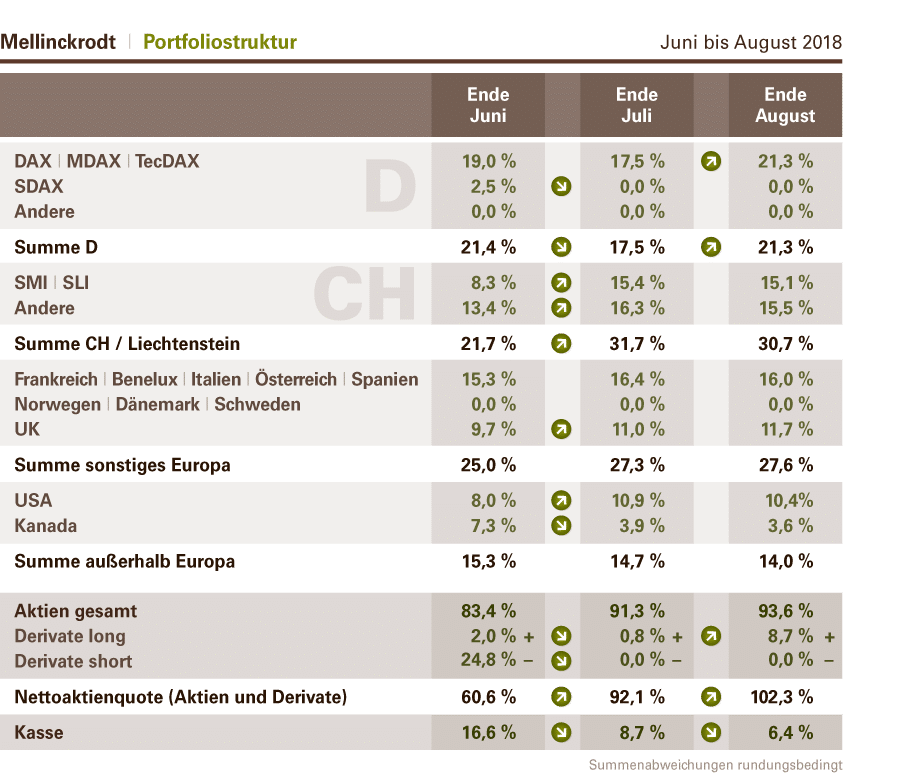

- Kurzfristig – im September – gehen wir allerdings von zunächst noch fallenden oder seitwärts laufenden Kursen aus. Deshalb haben wir das Portfolio im Moment – im Unterschied zur Positionierung Ende August – relativ stark durch Futures abgesichert.

- Sollte der Aktienmarkt noch stärker fallen, sind wir gut vorbereitet, um dies durch zusätzliche Absicherungen abzufedern. Wir sind aber noch nicht bereit, uns von allen Aktien zu trennen, weil der finale Anstieg dieses Börsenzyklus wohl noch bevorsteht.

- Leider nehmen zum Ende des Zyklus die Schwankungen deutlich zu. Dem versuchen wir dadurch entgegenzuwirken, dass wir nicht nur Indexfutures, sondern vermehrt auch an der Eurex gehandelte Single Stock Futures (SSFs) einsetzen. Dabei handelt es sich um Futures, die sich nicht auf Indizes, sondern auf einzelne Aktien beziehen. Hierdurch ist ein sehr passgenaues Hedging möglich. Dadurch wird das Risiko reduziert, dass bei steigenden Märkten hohe Verluste auf die Absicherung anfallen. Da wir überwiegend hoch oder sehr hoch kapitalisierte Aktien im Fonds halten, können wir SSFs bei fast allen Titeln einsetzen.

II. Ausblick

Lesen Sie hierzu bitte die Notiz zum Aktienmarkt „Wackeliger September“.

So kann man zusammenfassen, was Börsenlegende David Tepper gerade auf CNBC in einem langen Interview zum Anlass der Eröffnung des von ihm gestifteten Gebäudekomplexes an der Carnegie Mellon University in Pittsburgh gesagt hat.

David Tepper ist ein amerikanischer Hedgefonds-Manager, Multimilliardär und war 2012 und 2013 der bestverdienende Hedgefonds-Manager (Quelle: Reuters). Seine Aktienkaufempfehlung im Februar 2010 ging als „Tepper-Moment“ in die Geschichte der Börsenberichterstattung ein.

David Tepper sagt von sich, es gebe bei ihm keine Standard-Aktienquote. 2010 seien es 100 % gewesen, im Moment 25 % – aber noch long, nicht schon short. Manchmal sei er aber auch netto short und seine Positionierung könne er sehr schnell verändern.

Zum Aktienmarkt sagt er folgendes:

- Die Aktien seien weit gestiegen und wenn es keine zusätzlichen Zölle im Zusammenhang mit China gäbe, dann sei der US-Aktienmarkt fair bewertet. Fair bewertet bedeutet für ihn, dass die Aktienrendite im kommenden Jahr bei 8 % liegt, dem langjährigen Durchschnitt.

- Wenn 25 % zusätzliche Zölle erhoben werden, dann sei der Markt jetzt zu hoch bewertet. Steigen könne er dann auch, aber beginnend von einem tieferen Niveau als jetzt.

- Steigende Zölle würden zu einer Veränderung bei den Währungen führen. Ein fallender Yuan gegen den Dollar sei die unausweichliche Konsequenz, egal was Politiker dann erzählten. Es sei einfach Mathematik. Und die Reduzierung der Gewinne der US-Konzerne aufgrund eines steigenden Dollars dann auch. Dies auch deshalb, weil in einer solchen Situation auch der Euro um 5 bis 10 % gegenüber dem Dollar fallen würde.

- Trotzdem halte er die Strategie von Trump für eine, die Trump jetzt ausprobieren müsse, da er das ja immer habe machen wollen. Wenn man beim Thema Technologie in der Auseinandersetzung mit China etwas erreichen wolle, müsse man auch bereit sein, kurzfristig dafür einen Preis zu zahlen. Es gehe ja um die Zukunft.

- Tepper ist ein prominenter Investor im Bereich Semiconductor und steht weiterhin zu seinen Investitionen – trotz der derzeit schlechten Performance. Der Chiphersteller Micron agiere zusammen mit seinen beiden Konkurrenten Hynix und Samsung im Unterschied zu früher innerhalb eines rational agierenden Oligopols. Er erwartet, dass die aus dem gleichen Grund bereits stattgefundenen starken Kursanstiege bei den US-Airlines sich bei den Chipproduzenten wiederholen werden.

II. Risikoindikatoren

- Die von Mellinckrodt verwendeten Risikoindikatoren zeigen nach wie vor keinen unmittelbar bevorstehenden Crash an. Gleichwohl ist es so, dass einer der Indikatoren, der eine Aussage darüber trifft, ob Aktien oder Bonds attraktiver sind, kürzlich zum ersten Mal in diesem Jahr von Aktien auf Bonds gewechselt ist.

- Dass ein Crash von den Indikatoren nicht angezeigt wird, sagt nichts darüber aus, ob die begonnene Korrektur sich im September fortsetzen wird. Ein Rückschlag um 10 Prozent (DAX unter 11.000) ist in diesen Wochen absolut im Bereich des Möglichen.

- Einige amerikanische Börsenhändler wiederholen seit Wochen mantraartig etwas anderes. Sie rechnen damit, dass „The Donald“ rechtzeitig vor den „midterm elections“ die Handelskriege einfach per Tweet für gewonnen erklärt. Ob die Kurse dann sofort 5 oder 10 % steigen würden, können Sie sich aussuchen. Für jede Variante gibt es seriöse Protagonisten. Es kann aber auch sein, dass die Börse am möglichen Ende des Handelskonflikts nicht steigt, sondern sinkt -„ sell on good news“ nennt die Börse so etwas.

- Denken Sie an den an der Börse zum Milliardär gewordenen Paul Tudor Jones. Er prognostizierte schon vor vielen Wochen, dass die Kurse in Q4 deutlich stärker steigen werden, als die meisten Marktteilnehmer erwarten. Ob er diese Prognose abgegeben hat, um einen neuen Fonds zu promoten, der dann zum Jahresende im großen Stil short geht, wissen wir nicht. Zuzutrauen wäre es ihm. Er fügt seiner Aussage nämlich auch hinzu, dass nach Q4.2018 die Aktienhausse wohl vorbei sei. Ob es so kommt – keiner weiß es. Aber Menschen und insbesondere Börsianer sind Herdentiere und folgen gerne denen, die sie für erfolgreich halten. Tepper und Tudor Jones sind besondere Exemplare dieser Gattung – und was sie unabhängig voneinander gesagt haben, widerspricht sich nicht und verdient gerade deshalb besondere Beachtung.

Georg Oehm

Dr. Georg Oehm arbeitet seit seiner Banklehre Mitte der 80er Jahre in Frankfurt “rund um die Börse”. Nicht nur die Diplomarbeit über den Kurssturz 1987 und seine Promotion über den Rohstoffhandel von Kupfer hatten mit der Börse zu tun. Auch Unternehmenskäufe, Verkäufe und die Begleitung von IPOs gehörten zu seinen Tätigkeiten.Seit 2008 bei Mellinckrodt aktiv ist er heute Verwaltungsrat der Mellinckrodt 2 SICAV in Luxemburg, die mit Mellinckrodt German Opportunities einen UCITS-Fonds anbietet, der einen Private Equity-Ansatz nutzt, um Anleger vor den Fallstricken der Behavioural Finance zu schützen.

Hier finden Sie weitere Informationen zum Mellinckrodt German Opportunities