Während Aktienindices und passive Investments wie ETFs trotz häufig stagnierender oder gar fallender Gewinnentwicklungen in den letzten 12-18 Monaten einen vergleichsweise stabilen Seitwärts- bis Aufwärtstrend erlebten, zeigen der Abaris Conservative Equity Global Strategy (WKN A1JR97), sowie der auf die Märkte der Schwellenländer spezialisierte Abaris Emerging Markets Equity (WKN HAFX7G) im gleichen Zeitraum eine Seitwärts- bis hin zu einer leichten Abwärtsbewegung. Das Konzept der „Index Bubble“ hilft, die derzeitige Underperformance der beiden Fonds im Vergleich mit globalen Aktienindices wie dem S&P 500 Index, dem MSCI World Index oder dem MSCI Emerging Markets Index sowie weiteren indexnahen Fonds richtig einzuordnen und zeitgleich das zu erwartende Renditepotenzial der Abaris Fonds aufzuzeigen. FondsManager André Janorschke erklärt im Gespräch mit SJB FondsSkyline, was unter dem Konzept der „Index Bubble“ zu verstehen ist, warum sie sich so stark auf die Anlagestrategie der beiden Abaris Fonds auswirkt und weshalb sich daher gerade jetzt hervorragende Investmentopportunitäten bieten.

1.) Was ist eine „Index Bubble“?

Eine „Index Bubble“ ist ein Marktumfeld, in dem indexnahes Investieren eine starke Outperformance gegenüber aktiven Investmentansätzen erwirtschaftet, weil grosse Summen in passive Anlagen umgeschichtet werden. Dabei spielen Fundamentaldaten kurzfristig keine Rolle, sondern die Gewichtung eines Unternehmens in grossen Aktienindices ist einer der relevantesten Renditefaktoren.

2.) Wie ist die aktuelle „Index Bubble“ entstanden?

Durch die niedrigen Zinsen können viele Investoren (z.B. Pensionskassen in den USA) ihre Zielrendite nicht mehr erwirtschaften. Diese Anleger waren traditionell vorwiegend in Anleihen investiert und haben daher häufig weniger Erfahrung mit Aktienanlagen. Durch den Anlagenotstand werden sie dazu gezwungen, in den Aktienmarkt zu investieren, obwohl sie sich damit nicht auskennen. Sie bevorzugen kostengünstige Benchmark-ETFs (z.B. S&P 500 Index ETF) und grosse, hochkapitalisierte Unternehmen, die sie zu kennen glauben (z.B. Exxon Mobil). Entsprechend entwickeln sich genau diese Investments (Benchmark-ETFs, hochkapitalisierte Unternehmen) am besten, da sie die höchsten Mittelzuflüsse verzeichnen (Angebot und Nachfrage bestimmen kurzfristig den Preis). Als Resultat beginnen aktive Manager ihre Benchmarks underzuperformen. Dabei gilt in den meisten Fällen: Je stärker ein Manager von den gängigen Indexportfolios abweicht, desto stärker ist seine Underperformance. Dies wiederum führt bei vielen Investoren zu Verkäufen aktiv gemanagter Aktienfonds, sodass diese aktiven Fondsmanager ihre Positionen liquidieren müssen, was die Underperformance weiter verstärkt. Dieser Teufelskreis führt dazu, dass die Underperformance vieler Aktien, die keine Indexschwergewichter sind, aber fundamental betrachtet deutlich bessere Investments darstellen, immer grössere Ausmasse annimmt – unabhängig von jeglichen Fundamentaldaten. Es entsteht eine „Index Bubble“ dramatischen Ausmasses.

3.) Welche Indizien gibt es dafür, dass wir uns aktuell tatsächlich in einer „Index Bubble“ befinden?

Derzeit sind historisch hohe Mittelzuflüsse in passive ETFs zu verzeichnen, während massive Mittelabflüsse aus aktiv verwalteten Fonds zu konstatieren sind. So verzeichneten aktiv gemanagte US-Aktienfonds im vergangenen Jahr Mittelabflüsse von 174 Milliarden US-Dollar, während beispielsweise die in Chicago ansässige Vanguard Group, die für ihre Index Fonds bekannt ist, Rekord-Mittelzuflüsse von 236 Milliarden US-Dollar in ihre passiven Produkte vermelden konnte.

Die Mehrzahl der aktiven Fondsmanager weisen eine historisch hohe Underperformance aus, wie eine in 2016 durchgeführte Studie der Bank of America belegt. In diesem Zusammenhang sprechen zunehmend mehr der bewiesenermassen erfolgreichsten Investoren längst von einer „Index Bubble“, unter ihnen Bruce Berkowitz, der die „Index Fund Mania“ in einem Desaster enden sieht. Ähnlich betonte der von vielen Investoren als legendär bezeichnete Julian Robertson jüngst, dass er auf dem aktuellen Kursniveau des S&P 500 Index weit höhere Risiken als Chancen sieht.

4.) Wie wirkt sich die „Index Bubble“ auf Einzeltitelebene aus?

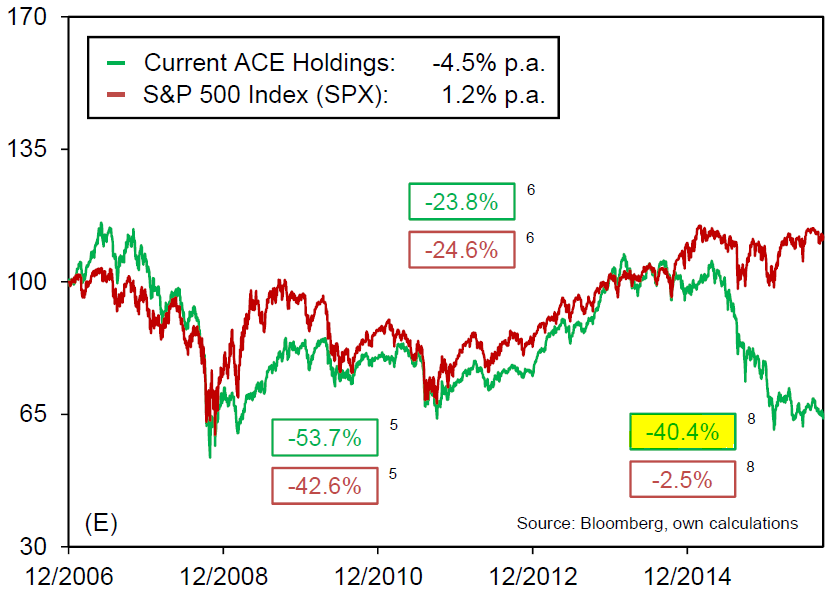

Es gibt auf Einzelaktienebene viele Aktien mit hohen Kursverlusten, während auf Indexebene jedoch kaum Verluste zu verzeichnen sind, da Indices von einigen wenigen sehr grosskapitalisierten Unternehmen getragen werden (Indexgewichtungen richten sich zumeist nach der Marktkapitalisierung eines Unternehmens, nicht nach dessen fundamentaler Güte). Ein Auszug aus dem aktuellen Portfolio Characteristics Sheet des Abaris Conservative Equity Fonds zeigt die starke Entkopplung der Bewertungs-Multiples indexiert auf 100 zwischen Qualitätsunternehmen wie im Abaris Conservative Equity Fonds (grüne Linie) und dem S&P 500 Index (rote Linie) von Ende 2006 bis heute.

Eine Bewertungsdivergenz dieses Ausmasses war zuletzt Ende der 1990er Jahre zu beobachten, also kurz vor dem Platzen der Technologieblase. Damit ist offensichtlich, wie gefährlich die „Index Bubble“ für den Aktienmarkt werden kann.

5.) Warum wird die „Index Bubble“ nur von wenigen Marktteilnehmern wahrgenommen?

Die meisten Marktteilnehmer sind benchmarknah investiert und verfolgen lediglich die Entwicklung der gängigen Indices. Auf Basis dieser Informationen ist die „Index Bubble“ jedoch nicht identifizierbar.

6.) Warum ist die „Index Bubble“ für Investoren gefährlich?

Wenn alle Marktteilnehmer identisch positioniert sind, steigt das Korrektur- und Crashrisiko. Einen ersten Vorgeschmack hat der August 2015 geliefert, als alle Investoren zeitgleich verkaufen wollten und der S&P 500 Index Future (der weltweit liquideste Terminkontrakt im Aktienbereich) deshalb sogar kurzfristig vom Handel ausgesetzt werden musste. Wenn irgendwann die Konjunktur nachhaltig dreht und es nicht mehr genügend Investoren gibt, die bereit sind, jede Korrektur zu kaufen, ist mit nachhaltigen, dramatischen Verlusten auf Indexebene zu rechnen.

Ein weiteres allgemein unterschätztes Risiko liegt in der Korrelation zwischen Staatsanleihen und Aktien in Korrekturphasen. In der Vergangenheit konnten sich Investoren stets darauf verlassen, dass in Phasen starker Aktienmarktverluste langlaufende Staatsanleihen eine deutlich positive Rendite erwirtschaften. Folglich wiesen „gemischte“ Portfolios stets eine vergleichsweise stabile Wertentwicklung auf. Aufgrund der historisch niedrigen Zinsen wird das Renditepotential für langlaufende Staatsanleihen jedoch immer geringer, sodass starke Aktienmarktverluste möglicherweise nicht mehr durch Staatsanleihen wirkungsvoll diversifiziert werden können. Sollte es deshalb zu neuen Maximum Drawdowns für viele Balanced Portfolios kommen, werden die Anleger prozyklisch ihre Aktienquote reduzieren wollen, was weitere Aktienmarktverluste nach sich ziehen wird und diese Entwicklung verstärkt.

7.) Welche Auswirkungen hat die „Index Bubble“ auf die Abaris Fonds?

Für alle Anlagestrategien von Abaris stellt eine „Index Bubble“ das schlechtmöglichste Marktumfeld dar. Da Abaris nicht indexnah, sondern vollkommen losgelöst von Indices in die fundamental besten Unternehmen investiert, sind die Abaris Fonds die „indexfernsten“ Fonds, die es am Markt gibt. Auch eine Marktabsicherung, die in Korrekturphasen und Bärenmärkten wie 2008 Verluste reduzieren kann, ist in einer „Index Bubble“ keine Hilfe, da keine Verluste auf Indexebene auftreten. In anderen Worten: Der einzige Weg in einer „Index Bubble“ eine gute Performance auszuweisen, ist es, das „Falsche“ zu tun und in überbewertete, fundamental schlechte Unternehmen mit hoher Indexgewichtung zu investieren und damit einen dauerhaften Vermögensverlust zu riskieren, wenn man nicht rechtzeitig vor dem Platzen der Blase wieder aussteigt.

8.) Wann wird die „Index Bubble“ platzen?

Wie bei jeder Finanzmarktblase ist der Zeitpunkt des Platzens nicht prognostizierbar.

9.) Welche Auswirkungen wird ein Platzen der „Index Bubble“ auf die Abaris Fonds haben?

Durch das Platzen der „Index Bubble“ werden die Abaris Fonds aufgrund der vorhandenen Marktabsicherung und der eintretenden Rückbesinnung auf Qualitätsunternehmen mit ausgezeichneten Fundamentaldaten signifikant positive Kursanstiege verzeichnen, die sich aktuell kaum ein Marktteilnehmer vorstellen kann. Die Portfolio Characteristics Sheets, welche Abaris seinen Investoren bei Meetings zur Verfügung stellt, sowie die Analogien zum Platzen der New Economy Blase geben gute Anhaltspunkte für die zu erwartenden Renditen.

10.) Muss die „Index Bubble“ platzen, damit die Abaris Fonds eine positive Wertentwicklung generieren können?

Nein. Solange sich die „Index Bubble“ nicht weiter verschärft, werden die Abaris Fonds zumindest ihre fundamentalen Renditen „verzinseszinsen“. Diese Wertschöpfung wird sich auch ohne ein Platzen der „Index Bubble“ in der Wertentwicklung der Fonds mittelfristig positiv reflektieren. Abaris erwartet jedoch, dass ein Platzen der „Index Bubble“ aus den oben genannten Gründen kurzfristig eine signifikante Zusatzperformance nach sich ziehen wird.