Die bisherige Jahresbilanz des Invesco Balanced-Risk Allocation Fund (WKN: A0N9Z0, ISIN: LU0432616737) fällt mit einer Wertentwicklung von +3,81 Prozent zum Ende des dritten Quartals sehr positiv aus. Volatil präsentierten sich die Märkte allerdings im September, so dass der breit diversifizierte und nach dem Prinzip der optimalen Risikostreuung investierende globale Mischfonds eine negative Rendite von -3,35 Prozent verzeichnen musste. Was sind die Gründe dafür, wie sieht der Ausblick für die letzten Handelsmonate des Jahres aus? Die SJB hat exklusiv für ihre FondsAnleger an einem Webinar mit Portfolio Manager Max Widmer vom Invesco Global Asset Allocation Team aus Atlanta teilgenommen und berichtet darüber, wie sich die Positionierung sowie die strategische Ausrichtung des Fonds in der aktuellen Situation darstellen.

Die Performance des Invesco Balanced-Risk Allocation Fund im September war geprägt von einer schwachen Wertentwicklung im Rohstoffbereich sowie dem stärkeren US-Dollar. Negative Ergebnisbeiträge zur FondsEntwicklung lieferten die Longpositionen bei Weizen, Sojamehl, Mais und Baumwolle. Doch nicht nur die Agrarrohstoffe entwickelten sich enttäuschend. Auch bei den Edelmetallen Silber und Gold sowie bei Öl, Aluminium und Kupfer gab es angesichts der Erwartung einer an Fahrt verlierenden globalen Konjunktur Kurseinbußen zu verzeichnen.

Besser sah es hingegen im Bereich ausgewählter globaler Aktienmärkte aus. Hier konnte der Invesco Balanced-Risk Allocation Fund positive Erträge für sein Portfolio mit der Position „Aktien Japan“ (+4,64 Prozent) sowie „Aktien Euroland“ (+2,83 Prozent) erzielen. Wie Portfoliomanager Widmer berichtet, haben seit Anfang des Jahres 2014 die Aktienpositionen bei Large Cap Titeln aus den USA sowie die europäischen Aktien mit +8,06 bzw. +7,81 Prozent die größten positiven Ergebnisbeiträge im Aktiensektor geliefert.

Und wie sah es im Anleihenbereich aus? Hier strich der Invesco Balanced-Risk Allocation Fund seit Jahresbeginn mit seiner auf weiter steigende Notierungen im Rentensektor ausgerichteten Positionierung attraktive Kursgewinne ein. Die Longposition im Barclays US Long Government Bond Index erbrachte ein Renditeplus von +15,15 Prozent seit Jahresanfang, ebenfalls zweistellig legte der Zinsfuture auf steigende Kurse von deutschen Staatsanleihen mit +11,78 Prozent zu. Aktuell stuft das Management des Invesco Balanced-Risk das Zinsniveau als fair bewertet ein, erwartet in den kommenden Monaten keinen Renditeanstieg auf breiter Front.

Die negativen Auswirkungen der Rohstoffengagements auf die FondsEntwicklung im dritten Quartal konnten durch die strategische Komponente des Fonds zu einem ganzen Teil kompensiert werden, berichtet Portfoliomanager Widmer weiter. Ein klares Zeichen, dass die Diversifikation innerhalb des Fonds funktioniert. Während die Rohstoffpositionen allein zu einer Rendite von -3,88 Prozent führten, gab es nach Einbeziehung der positiven Ergebnisbeiträge aus dem Anleihen- und Aktienbereich sowie dem Plus von +0,19 Prozent aus der aktiven Positionierung nur ein Quartalsminus von -2,41 Prozent zu verzeichnen.

Ist der systematische, risikobasierte Anlageansatz des Invesco Balanced-Risk Allocation Fund für eine Zeit zunehmend schwankungsintensiver Märkte und steigender politischer Risiken noch die richtige Strategie? Auf jeden Fall, betont Portfoliomanager Widmer, da durch die regelmäßig angepasste taktische Komponente sowie die strategische Allokation des FondsVermögens weitere Renditequellen neben den risikogewichteten Long- und Shortpositionen im Aktien-, Anleihen- und Rohstoffbereich existieren.

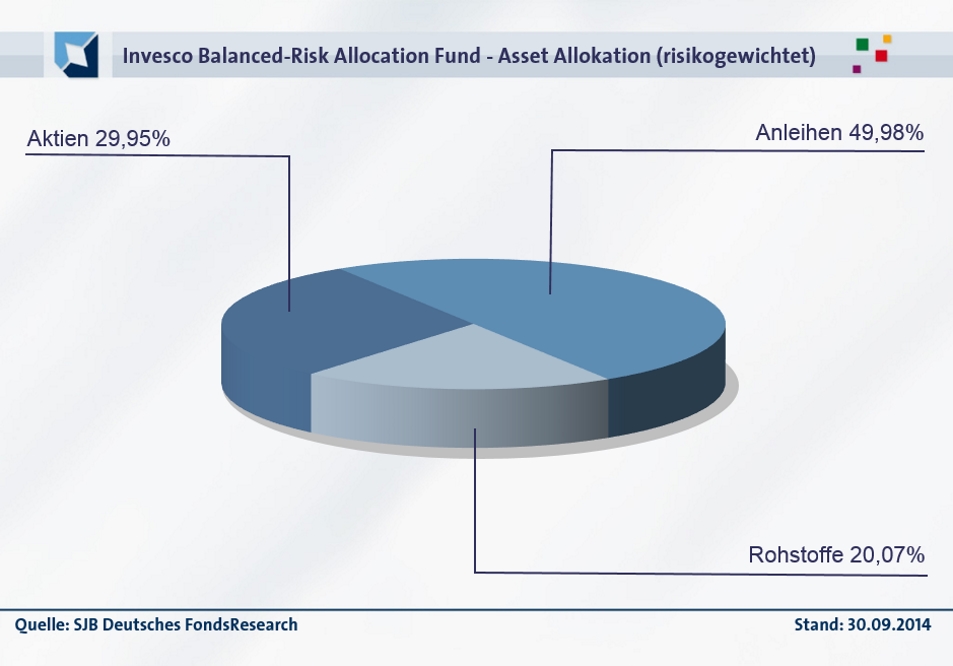

Wie sieht die aktuelle Positionierung des Invesco-Fonds aus, mit der er in die letzten Handelswochen des Jahres 2014 geht? Ab Oktober wurde die Gewichtung von Aktien innerhalb des FondsPortfolios von zuvor 41,3 Prozent auf nur noch 29,9 Prozent abgesenkt. Parallel zur Senkung der Aktienquote fuhren die Invesco-Experten das Engagement im Anleihenbereich hoch: Die Rentenposition macht ab Oktober 49,9 Prozent nach zuvor 30,0 Prozent des Portfolios aus. Zugleich wurde, auch aufgrund des wieder erstarkenden US-Dollar, eine Untergewichtung im Rohstoffsektor vorgenommen: Lediglich 20,0 nach zuvor 28,6 Prozent der FondsBestände sind im letzten Quartal 2014 noch im Bereich der Rohstoffe investiert, wobei die vier Unterkategorien Agrarrohstoffe, Energie, Industriemetalle und Edelmetalle jeweils rund fünf Prozent der Positionen ausmachen.

Mit dieser neuen, stärker defensiv ausgerichteten FondsPositionierung ist Invesco-Portfoliomanager Max Widmer sicher, die richtige Mixtur für die wieder volatileren Finanzmärkte gefunden zu haben. So sollte der prognosefreie, keine speziellen Markterwartungen hegende Mischfonds seine langfristig positive Performanceentwicklung fortsetzen: Um das Renditeziel von fünf Prozent für das Gesamtjahr zu erreichen, fehlt lediglich noch ein positiver Ergebnisbeitrag von rund 1,2 Prozentpunkten. Während der Invesco Balanced-Risk Allocation Fund also auf dem besten Wege ist, trotz schwieriger Bedingungen an den Kapitalmärkten die angestrebte Performance auf Jahresbasis zu erreichen, liegt er mit seiner Volatilität bereits jetzt voll im Soll: Die Schwankungsneigung von 6,97 Prozent seit FondsAuflegung im September 2009 liegt nicht nur unter der 7-Prozent-Marke, sondern fällt auch geringer als die „Vola“ der Benchmark aus 60% MSCI World und 40% JPM Europe Government Bond aus.