![]() Franklin Templeton | Frankfurt, 20.11.2020.

Franklin Templeton | Frankfurt, 20.11.2020.

Manraj Sekhon, Chief Investment Officer bei Franklin Templeton Emerging Markets Equity, analysiert die strukturellen Vorteile in den Schwellenländern:

„Die Herausforderungen von 2020 haben strukturelle Vorteile und weitere positive säkulare Trends in den Schwellenländern hervorgehoben, die für 2021 Gutes verheißen. In diesem Umfeld bieten so viele verschiedene Märkte gleichzeitig einzeln und insgesamt ein attraktives Anlagepotenzial, dass nach unserer Einschätzung außergewöhnliche Anlagechancen bestehen.“

2020 ist in jeglicher Hinsicht ein anspruchsvolles Jahr, und Begriffe wie „sicherer Fluchtwert“ erlangen eine neue Aufmerksamkeit. Über Länder, Sektoren und Unternehmen hinweg gibt es klare Gewinner und Verlierer von Covid-19 , die in manchen Fällen die Erwartungen durcheinanderwarfen. Die wichtigsten Schwellenländer, allen voran in Ostasien, haben die anderen Länder bei den Aspekten Gesundheit, wirtschaftliche Folgen und Aktienmärkte bisher übertroffen.

OST-WEST-TEILUNG

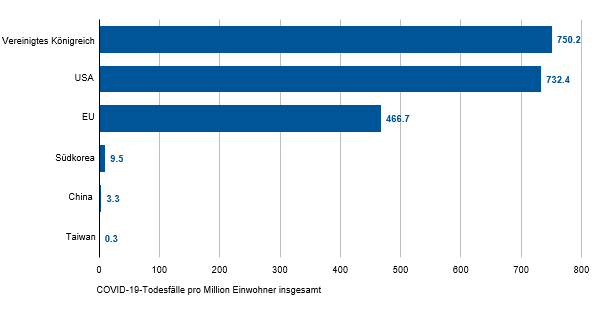

COVID-19-Todesfälle insgesamt pro Million Einwohner für ausgewählte Länder (Stand: 13. November 2020)

Quelle: Our World in Data, European CDC – Situation Update Worldwide. Wichtige Mitteilungen und Nutzungsbedingungen der Datenanbieter verfügbar unter www.franklintempletondatasources.com.

Für 2021 erwarten wir, dass sich die mittelbaren Folgen von COVID-19 stärker abzeichnen. Hierzu gehören fiskalische und geldpolitische Risiken für die Gesamtwirtschaft infolge der beispiellosen Anreizmaßnahmen, die weltweit zur Linderung der Pandemiefolgen getroffen werden. Darüber hinaus wird weltweit die Ungleichheit sowohl zwischen den Ländern als auch innerhalb der Länder verschärft und erhöht die Gefahr politischer Instabilität. Weniger anfällig für diese Risiken sind diejenigen Länder, die 2020 die Belastungen besser begrenzen konnten. Dies gilt vor allem für die Schwellenländer Ostasiens.

Wir erwarten, dass COVID-19 auch 2021 dominieren wird, denn obwohl ein Impfstoff immer absehbarer wird, sind die Herstellung und die Verteilung in ausreichender Menge ebenso hohe Hürden wie seine Entwicklung. Daher erwarten wir weiterhin sporadische COVID-Ausbrüche in einzelnen Ländern, die dem zugrunde liegenden Trend der Konjunktur- und Markterholung Volatilität beimischen.

VON STÄRKE ANGEZOGEN

Die immer breiter angelegte Erholung in Schwellenländern, allen voran Ostasiens, verbessert die Gewinntransparenz und ermöglicht eine Verbreiterung der Marktperformance. Viele Unternehmen haben die Pandemie erfolgreich bewältigt und dürften in einer stärkeren Wettbewerbsposition aus der Krise hervorgehen. Dies gilt nicht nur für die gemeinhin anerkannten Covid-19-Gewinner. Wir behalten das Tempo der Erholung bei den unseres Erachtens hochwertigen Unternehmen, die deutlich über die begrenzten kurzfristigen Auswirkungen auf ihren intrinsischen Wert hinaus korrigierten, genau im Auge.

Ostasien bleibt gut aufgestellt, um die globalen Märkte anzuführen. China wird nach unserer Erwartung, gestützt auf eine diversifizierte, von Innovation und Digitalisierung getriebene Binnenwirtschaft, 2020 als einziges Land ein BIP-Wachstum verzeichnen. Es gibt weiterhin aufstrebende hochwertige Unternehmen, die gut aufgestellt sind, um von der anhaltenden Marktkonsolidierung und dem boomenden Binnenkonsum zu profitieren. Taiwan und Südkorea sind Nutznießer des strukturellen Wachstums bei Hardware für Informationstechnologie (IT) sowie der Diversifizierung der globalen Lieferketten im Technologiesektor.

Die geopolitischen Spannungen zwischen China und den USA bleiben ein wichtiger Knackpunkt, der ungeachtet des US-Präsidenten fortbestehen dürfte. Auch wenn dies zu einer Entflechtung der beiden Länder im Technologiesektor führt, ist in China eine fortgesetzte Öffnung der Finanzmärkte zu beobachten, die zusehends ausländische Beteiligungen auslöst. Das Anlegerinteresse an den inländischen chinesischen Märkten für A-Aktien nimmt parallel zu den gestiegenen Kapitalzuflüssen in den Anleihenmarkt zu, denn China wird in internationale Indizes aufgenommen.

Mit einer neuen US-Administration dürfte es zu einem konstruktiveren Verhältnis kommen, auch wenn die längerfristigen strategischen Spannungen bleiben werden. Ungeachtet dessen wird das wirtschaftliche Gebot für US-Unternehmen, in China zu wachsen, zu entwickeln, dorthin zu verkaufen sowie dort einzukaufen, die US-Politik letztlich bestimmen.

NÄCHSTE WELLE DER ERHOLUNG

Die ASEAN-Region (Verband Südostasiatischer Nationen) und Indien hinken bei der Normalisierung der COVID-19-Lage hinterher, öffnen ihre Wirtschaft jedoch schrittweise wieder. Hierbei wird die gesamtwirtschaftliche Erholung durch die günstige demografische Entwicklung mit jüngeren, weniger anfälligen Bevölkerungen gestützt. Die Argumente für ausländische Direktinvestitionen werden durch regulatorische Änderungen und die Diversifizierung der globalen Lieferketten verbessert, und der erhebliche Spielraum für Konsumwachstum von einem niedrigen Niveau aus verheißt auf längere Sicht ebenfalls Gutes.

Indien verzeichnet steigende Covid-Infektionen, doch die Sterblichkeit ist unter Kontrolle, so dass die Wiedereröffnung der Wirtschaft fortgesetzt wird. Auch wenn die Disruption traditioneller Geschäftsmodelle manche Unternehmen belastet, erwarten wir positive Effekte für indische Technologiedienstleister. Der Sektor IT-Dienstleistungen wurde in den vergangenen Jahren aufgrund des langsamen Wachstums und des Drucks auf die Margen weitgehend ignoriert und wird nun sowohl durch eine bessere Kundenbindung als auch strukturelle Kostensparprogramme getragen. Da Indien die Themen Indigenisierung und Importsubstitution in Angriff nimmt, könnten die neuerliche Erholung des Fertigungssektors und die globalen Bemühungen um eine Diversifizierung der Lieferketten die Nachfrage nach einer Reihe von Produktkategorien, einschließlich von Elektronik, Verteidigung, Kfz-Teilen und Pharmazeutika, steigern. Die Normalisierung der Kreditbelastung aufgrund fallender Zinssätze und die verbesserte Liquidität dürften sich positiv auf Banken auswirken, einen Bereich, für den wir an unserem positiven Ausblick festhalten. Unterdessen werden die negativen Realzinsen in Indien die Wirtschaft und die Märkte künftig ganz erheblich stützen.

In Lateinamerika hat COVID-19 den Trend der niedrigen Zinssätze und der Digitalisierung beschleunigt. Gleichzeitig beflügelt eine kräftige globale Erholung in der Lieferkette des Fertigungssektors die Metallpreise und stützt die Bergbaubranche der Region nach einem langen Zyklus fehlender Investitionen und schwacher Währungen.

Trotz des politischen Getöses hat sich Brasilien weiter auf wichtige Wirtschaftsreformen konzentriert, die zu einer strukturellen Abwärtswende bei seinem historisch hohen Realzinssatz führt. Zudem hat die Zentralbank ihren Leitzins auf ein Rekordtief gesenkt, was die Kosten für die Nachverhandlung oder Restrukturierung von Darlehen senkt und als Katalysator für längerfristiges Kreditwachstum dienen könnte. Im Hinblick auf Darlehen ist die Marktdurchdringung in Brasilien deutlich niedriger als in vielen anderen Märkten, was darauf hindeutet, dass für die kommenden Jahre weiterer Spielraum besteht. Dies stützt die Aussichten für den Finanzsektor. Generell werden negative Realzinsen den Wachstumsausblick Brasiliens unterstützen. Wir beobachten überdies einen langfristigen Trend der Privatisierung von Investitionen, der Akteuren in der Finanzdienstleistungsbranche zugutekommt.

Es gibt in Brasilien jedoch weiterhin Herausforderungen, einschließlich der steigenden Schuldenniveaus infolge der Konjunkturmaßnahmen und der Ungewissheit um die fortgesetzten Wirtschaftsreformen aufgrund eines politisch zersplitterten Umfelds. Dies könnte wiederum Aufwärtsdruck auf die längerfristigen Zinssätze ausüben. Auch das geplante Auslaufen der bestehenden Nothilfen zur Unterstützung der von den Lockdown-Maßnahmen betroffenen Bereiche könnte die Konjunkturerholung beeinträchtigen.

Sogar in Südafrika, einem in den vergangenen Jahren stagnierenden Schwellenland, gibt es Grund für Optimismus. Der Ausblick verbessert sich unter Cyril Ramaphosa, der eine Reihe von Reformmaßnahmen und die Neuverteilung öffentlicher Ausgaben ankündigte, einschließlich von Infrastrukturvorhaben, Initiativen zur Förderung der Re-Industrialisierung, Ausgabenkürzungen (mit Schwerpunkt auf Lohnstopps für den öffentlichen Dienst) und Bemühungen zur Bekämpfung der Korruption. Allerdings gab es in der Regenbogennation bereits zuvor schon getrogene Hoffnungen.

EINE BESSERE ZUKUNFT

Die Herausforderungen von 2020 haben strukturelle Vorteile und weitere positive säkulare Trends in den Schwellenländern hervorgehoben, die für 2021 Gutes verheißen. Die Resilienz der wichtigsten Märkte Ostasiens während der Krise dürfte einhergehend mit ihrer Fähigkeit, säkulare Umstellungen auf die New Economy auszunutzen, im kommenden Jahr für anhaltende Stärke sorgen. Nachzügler, darunter Indien und Brasilien, dürften von einem beispiellosen akkommodierenden Umfeld mit negativen Realzinsen (und einer unterbewerteten Währung in Brasilien) sowie den anhaltenden Reformbemühungen und der überschüssigen Kapazitäten in der Wirtschaft, die das Wachstum steigern, profitieren.

Diese Ausweitung der Konjunkturerholung dürfte weiterhin für eine verbesserte Gewinntransparenz auch 2021 sorgen und bedeutet sowohl aus kurzfristig-taktischer Perspektive als auch strukturell eine attraktive Chance in den Schwellenländern insgesamt. In diesem Umfeld bieten so viele verschiedene Märkte gleichzeitig einzeln und insgesamt ein attraktives Anlagepotenzial, dass nach unserer Einschätzung außergewöhnliche Anlagechancen bestehen.

Ansprechpartner

Oliver Trenk

Sr. Corp Comms Manager – Central Europe, Franklin Templeton

Tel.: +49 (0)69 27223 718

E-Mail: oliver.trenk@franklintempleton.de

Über Franklin Templeton

Franklin Resources, Inc. [NYSE:BEN] ist eine global agierende Investmentgesellschaft, die unter dem Namen Franklin Templeton tätig ist. Franklin Templeton Investments erbringt in über 170 Ländern im Inland und weltweit Anlageverwaltungsdienstleistungen für Privatanleger, institutionelle Anleger und die Verwalter von Staatsvermögen. Über seine spezialisierten Teams verfügt das Unternehmen über Expertise in Bezug auf sämtliche Anlageklassen – von Aktien über Rentenwerte bis hin zu alternativen Anlagen und kundenspezifischen Lösungen. Zu den alternativen Investmenteinheiten des Unternehmens gehören Private Equity, Hedgefonds, Rohstoffe, Immobilien, Infrastruktur und Risikokapitalstrategien von Darby Overseas Investments. Zudem gehören dazu Franklin Real Asset Advisors, Franklin Venture Partners, K2 Advisors, Pelagos Capital Management, Templeton Global Macro und Templeton Private Equity Partners. Die mehr als 650 Anlageexperten des Unternehmens werden durch ein integriertes, weltweites Team von Risikomanagementexperten und ein globales Handelsnetzwerk unterstützt. Das in Kalifornien ansässige Unternehmen betreibt Niederlassungen in 33 Ländern und blickt auf mehr als 70 Jahre Investmenterfahrung zurück. Zum 31. Dezember 2019 belief sich das verwaltete Vermögen auf etwa 698,3 Mrd. USD. Weiterführende Informationen finden Sie unter https://www.franklintempleton.de/