![]() Fidelity | Kronberg, 02.11.2020.

Fidelity | Kronberg, 02.11.2020.

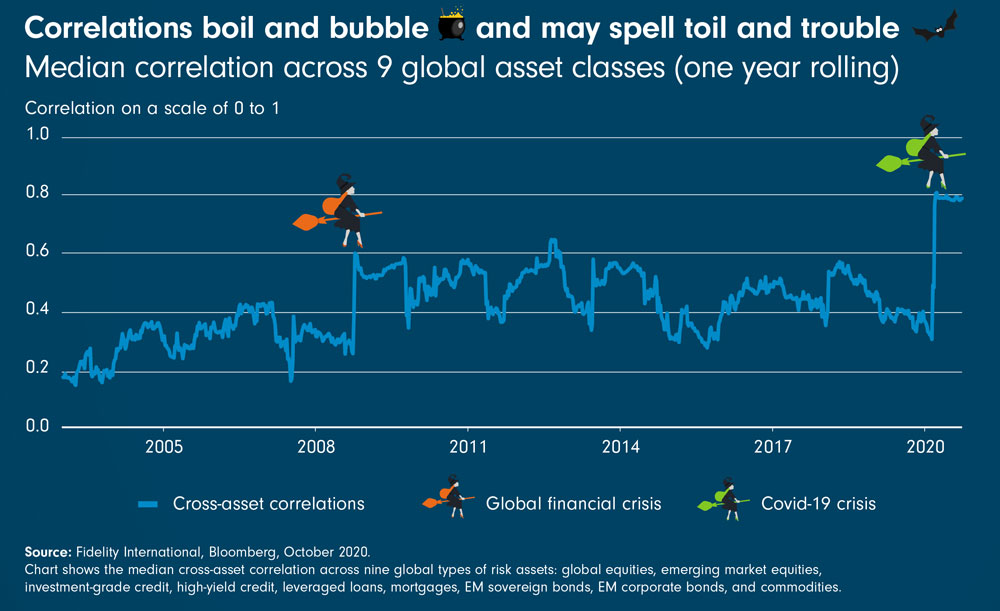

Zu Halloween untersuchen wir, wie der Korrelations-Spuk die Märkte in seinen Bann zieht. Während Aktien seit März wieder gestiegen sind, fielen die Anleiherenditen. Entsprechend sind die Korrelationen zwischen den Vermögenswerten nach oben geschnellt. Dies kann Multi-Asset-Portfolios ins Wanken bringen, da Diversifizierungsmöglichkeiten vor allem bei einem erneuten Ausverkauf von Risikoanlagen verringert werden.

Selbst erfahrenen Anlegern können die gestiegenen Korrelationen einen Schauer über den Rücken jagen. Die Werte von neun globalen Anlageklassen, darunter Aktien, Unternehmensanleihen und Rohstoffe, sind auf haarsträubende Niveaus gestiegen. Von US-Staats- bis hin zu Unternehmensanleihen lassen sich beim aktuellen Zinsniveau kaum Renditen erwirtschaften. Noch beunruhigender ist die Frage, ob Anleihen überhaupt noch zur Diversifikation genutzt werden können.

Die Korrelationen kochen und können Anleger in Angst und Schrecken versetzen

Median-Korrelation über 9 globale Anlageklassen (1 Jahr rollierend)

Quelle: Fidelity International, Bloomberg, Oktober 2020. Abgebildet sind die Median-Korrelationen über die folgenden neun globale Anlageklassen: globale Aktien, Schwellenländer-Aktien, Unternehmensanleihen mit Investment-Grade-Rating, High-Yield-Unternehmensanleihen, Leveraged Loans, Hypotheken, Schwellenländer-Staatsanleihen und Rohstoffe.

Das Phänomen ist zum Teil Folge der Lockerungsmaßnahmen der Zentralbanken, die durch die Ausverkäufe zu Jahresbeginn aufgeschreckt wurden. Die zentrale Frage für Anleger lautet: Handelt es sich hierbei um eine vorübergehende oder um eine strukturelle und dauerhafte Verschiebung? Klar ist, dass es wegen der anhaltenden wirtschaftlichen Unsicherheit eine erneute Flucht aus den Aktienmärkten geben könnte. Anleger sind also gut beraten, mögliche Szenarien durchzuspielen und Absicherungsmaßnahmen zu ergreifen.

Beim Japan-Szenario mit anhaltend niedrigen oder sogar negativen Renditen in den USA und Europa, sollten Staatsanleihen in den Portfolios eine defensive Rolle spielen, da das Risiko anhaltend steigender Anleiherenditen gering wäre. Wer auf steigende Renditen setzt, kann sich also die Finger verbrennen. Entsprechend wurde der Leerverkauf japanischer Staatsanleihen als „Widow-Maker Trade” bekannt. Wenn sich andererseits die Wachstumsaussichten verbessern und die Zinsen allmählich steigen, dann werden die Renditen von Staatsanleihen nicht unbedingt negativ sein, da ihre Coupons einen Teil der negativen Auswirkungen der Duration ausgleichen.

Hingegen ist Stagflation das bisher unbekannte Monster, das die Zentralbanken zu schnellen Zinserhöhungen zwingen und die Renditen von Staatsanleihen unter Druck setzen könnte. Allerdings könnten sich die Zentralbanken angesichts von Rekordverschuldung und Fiskalanreizen einer Zinserhöhung widersetzen. Wenn die Zinsen (und Renditen) nicht steigen, hätte dies nur begrenzte negative Auswirkungen auf die nominale Wertentwicklung. Allerdings wären Anleger real schlechter dran, da der Wert ihrer Vermögenswerte abnehmen würde. In diesem Szenario sollten inflationsgebundene Anleihen oder Inflations-Break-Evens einen gewissen Schutz bieten.

Nichts kann ein Portfolio auf die Zombie-Apokalypse vorbereiten. Aber die Kombination von Anlagen mit verschiedenen Defensiv-Triggern, wie Zins-, Liquiditäts- und Korrelationsschwankungen, kann dazu beitragen, die Widerstandsfähigkeit des Portfolios insgesamt zu erhöhen.

++++

Beste Grüße/Best regards,

Annette Matzke | Head of Corporate Communications ISS CE | Fidelity International

FIL Investment Services GmbH

Kastanienhöhe 1, 61476 Kronberg im Taunus, Deutschland

T: +49 (0) 6173 509 3871 | M:+49 0170-5765288 | annette.matzke@fil.com | www.fidelity.de

Über Fidelity

Fidelity International bietet seinen mehr als 2,5 Millionen Kunden weltweit Anlagelösungen und -dienstleistungen sowie Fachwissen zur Altersvorsorge an. Als inhabergeführtes Unternehmen mit einer 50-jährigen Geschichte denken wir in Generationen und investieren langfristig. Wir sind in über 25 Standorten vertreten und verwalten ein Vermögen von mehr als 503,4 Milliarden Euro. Zu unseren Kunden gehören Zentralbanken, Staatsfonds, große Unternehmen, Finanzinstitute, Versicherungen, Vermögensverwalter und Privatanleger.

Über unseren Geschäftsbereich Investmentlösungen und -dienstleistungen investieren wir im Auftrag unserer Kunden ein Vermögen von 388,9 Milliarden Euro. Unsere Sparte betriebliche und private Altersvorsorge bietet Privatanlegern, Finanzberatern und Arbeitgebern Zugang zu unseren erstklassigen Anlagemöglichkeiten, zu Investmentprodukten anderer Anbieter, anlagebezogenen Dienstleistungen und Ruhestandsplanung. Unser Wissen aus der Vermögensverwaltung kombinieren wir mit unseren betrieblichen und privaten Anlagelösungen und arbeiten so gemeinsam an einer besseren finanziellen Zukunft.

In Deutschland ist Fidelity International seit 1992 tätig, beschäftigt rund 350 Mitarbeiter und betreut ein Kundenvermögen von 45,8 Milliarden Euro. Fidelity vereint hierzulande unter seinem Dach eine der führenden Fondsgesellschaften und mit der FFB eine der größten unabhängigen Fondsbanken. Die FFB konzentriert sich auf Dienstleistungen rund um Anleger und ihre Vermögensziele. Sie richtet ihre Services an Finanzberater, Investmentgesellschaften, Versicherungen und Banken, die über die Plattform unter anderem mehr als 8.000 Fonds und 600 ETFs von über 200 in- und ausländischen Anbietern kaufen und verwahren können. Die FFB betreut ein Vermögen von 25,6 Milliarden Euro in rund 650.000 Kundendepots. In der Asset Management-Sparte verwaltet Fidelity in Deutschland ein Fondsvolumen von 23,3 Milliarden Euro (davon werden 3,1 Milliarden Euro durch die FFB administriert). Fidelity International bietet in Deutschland 160 Publikumsfonds an, die über mehr als 1.000 Kooperationspartner vertrieben werden. Darüber hinaus können Anleger sowohl Fonds von Fidelity als auch von Drittanbietern direkt bei Fidelity erwerben. Angaben vom 30. Juni 2020. Lesen Sie mehr unter www.fidelity.de und unter www.ffb.de

www.fonds-antizyklik-sjb.de ist eine unabhängige Internetseite und ist weder mit der FIL Limited verbunden, noch wurde sie von ihr autorisiert, gesponsert oder anderweitig genehmigt.

![]() ist eine Marke von FIL und wird mit dessen Zustimmung verwendet.

ist eine Marke von FIL und wird mit dessen Zustimmung verwendet.