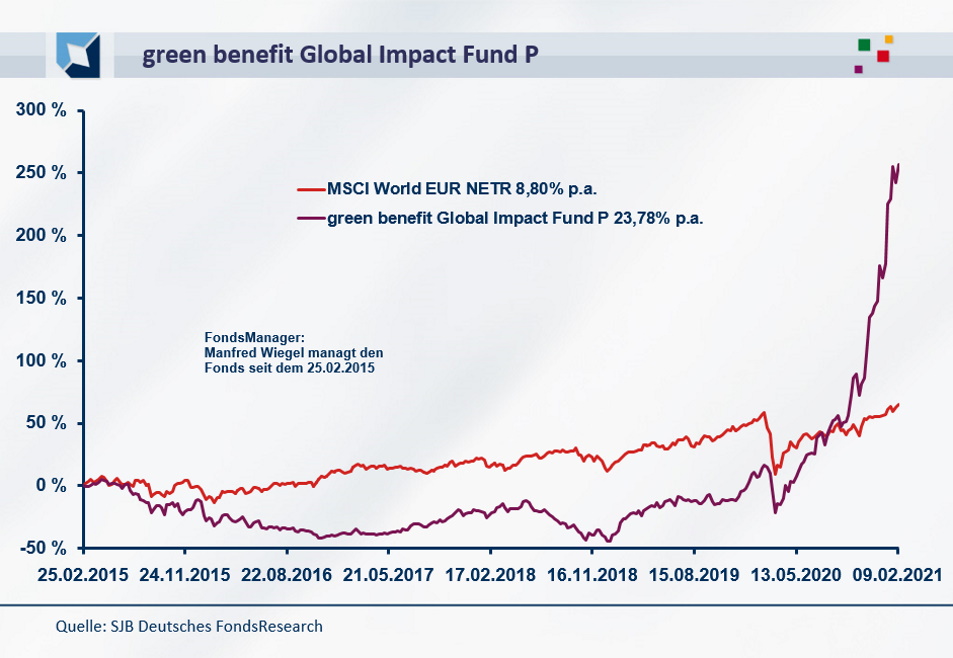

Wasserstoff, Solarenergie und Elektromobilität – drei große Trends, an denen sich zukunftsorientierte und an Nachhaltigkeitskriterien interessierte Investoren aktuell sehr gerne beteiligen. Umso besser, wenn man alle drei dieser höchst aussichtsreichen Sektoren mit dem Investment in einen einzigen Fonds abdecken kann. Genau dies ist Anlegern mit dem green benefit Global Impact Fund möglich, der im Gesamtjahr 2020 zu den absoluten Top-Performern gehörte und seine Aufwärtsbewegung auch aktuell fortsetzt. FondsManager Manfred Wiegel ist zugleich Gründer der in Fürth ansässigen FondsBoutique green …

Suchergebnis für "Degroof"

Februar, 2021

Januar, 2021

-

29 Januar

FondsAnalyse: SJB FondsEcho. DPAM Invest B Equities Europe Sustainable (WKN A0JMB0, ISIN BE0940001713) SRRI-Risikoklasse: 6

Nachdem die technologielastigen US-Börsen über die letzten Jahre die Aufwärtsbewegung am Aktienmarkt angeführt haben, nehmen bewertungssensible Investoren aktuell wieder verstärkt europäische Titel in den Blick. Sollte eine Renaissance des europäischen Aktienmarktes bevorstehen, sind Anleger gut beraten, sich bereits im Vorfeld für überdurchschnittlich erfolgreiche Europa-Aktienfonds zu interessieren. In diese Kategorie der langfristig überdurchschnittlichen Europafonds, die auch in einem turbulenten Anlagejahr wie dem von der Corona-Pandemie geprägten 2020 eine attraktive Mehrrendite zum MSCI Europe generieren, gehört zweifelsohne der DPAM Invest B …

August, 2020

-

21 August

e-fundresearch: DPAM trotzt der Krise – auch dank ESG

Degroof Petercam Asset Management (DPAM) ist erfolgreich durch die turbulenten Marktbedingungen des 1. Halbjahres 2020 gekommen. Das verwaltete Vermögen (37,2 Milliarden Euro) blieb dank Netto-Neuzuflüssen institutioneller Anleger, die die negativen Marktauswirkungen teilweise ausglichen, relativ stabil. DPAM verzeichnete eine insgesamt starke Wertentwicklung seiner Anlagestrategien, die bei einigen weit über dem Durchschnitt lag.

Juli, 2020

-

10 Juli

e-fundresearch: Erholung voraus – aber eher in Form eines Wurzelzeichens v

Peter De Coensel, CIO Fixed Income bei Degroof Petercam Asset Management ( DPAM), verweist auf eine Analyse der EZB, die die positiven Effekte der kombinierten quantitativen Maßnahmen untersucht, die sich derzeit auf monatlich rund 120 Milliarden Euro belaufen. Dabei wurde berechnet, wie tief der Einlagenzins sinken müsste, um ähnliche Auswirkungen auf die Inflation, die Kreditbereitstellung und die allgemeine wirtschaftliche Unterstützung zu erzielen. Das Ergebnis ist verblüffend. Der Einlagenzinssatz, der derzeit bei -50 Basispunkten liegt, müsste in Richtung einer Spanne von -1,00% …

März, 2020

-

9 März

e-fundresearch: DPAM-Anlagechefs: Durch das Cornonavirus ausgelösten Reaktionen sind überzogen

DPAM (Degroof Petercam Asset Management) hält die durch das Cornonavirus ausgelösten Reaktionen an den Kernanleihenmärkten für überzogen. Ebenfalls seien übermäßige geldpolitische Maßnahmen zur Bekämpfung der aktuellen Marktturbulenzen kontraproduktiv und würden nur dazu dienen, weitere Verunsicherung auszulösen. Fiskalische Maßnahmen erscheinen demgegenüber vielversprechender.

-

2 März

e-fundresearch: Viertes Jahr in Folge: DPAM mit starkem Wachstum und Rekord-Neuzuflüssen

DPAM (Degroof Petercam Asset Management) gibt seine Geschäftsergebnisse für 2019 bekannt: Die Assets under Management stiegen im Jahresverlauf 2019 um 7,5 Mrd. Euro (+22%). In 2019 verzeichnete DPAM eine starke organische Wachstumsdynamik, die seine solide 3- und 5-jährige Anlageperformance sowie seine Kundenservice-Kultur widerspiegelt. Die Nettozuflüsse von institutionellen Kunden stiegen das vierte Jahr in Folge deutlich an. Die gesamten AuM erhöhten sich um 7,48 Milliarden Euro (entsprechend 22%). Dieses Wachstum ist gleichermaßen das Ergebnis positiver Markteffekte und positiver Neuzuflüsse.

Februar, 2020

-

21 Februar

FondsAnalyse: SJB FondsEcho. DPAM Invest B Equities Sustainable Food Trends (WKN A0PHEL, ISIN BE0947763737) SRRI-Risikoklasse: 5

Im Sektor der Lebensmittel- und Agraraktien ist langfristig mit einer starken Beschleunigung der Wachstumsraten zu rechnen: Experten prognostizieren ein hohes Gewinnwachstum in diesem Bereich, der von verschiedenen Faktoren begünstigt wird: So sorgt das weltweite Bevölkerungswachstum für einen stetigen Anstieg der Nachfrage nach Nahrungsmitteln, während das Anwachsen der Mittelschicht in den Schwellenländern zugleich eine vermehrte Nachfrage nach hochwertigen und möglichst proteinhaltigen Lebensmitteln bewirkt. Der Trend zur verstärkten Beachtung von Nachhaltigkeitskriterien bei Investmententscheidungen sorgt ebenfalls dafür, dass Anleger ihren Fokus verstärkt auf den …

August, 2019

-

26 August

e-fundresearch: PRI-Rating: DPAM erhält zum dritten Mal in Folge die Höchstnote A+

Degroof Petercam Asset Management (DPAM) hat mit einem verwalteten Vermögen von 35,9 Mrd. Euro für sein Handeln im Sinne der Prinzipien für verantwortungsvolles Investieren der Vereinten Nationen zum dritten Mal in Folge das höchste Rating A+ erhalten. Die sechs Grundsätze (Principles for Responsible Investment, PRI) zielen darauf ab, Best Practices zu fördern, um die Akzeptanz und Umsetzung von Umwelt-, Sozial- und Governance-Kriterien (ESG) und damit eine nachhaltigere und langfristig orientierte Finanzindustrie zu fördern. DPAM ist seit 2011 Unterzeichner der PRI, für …

Juni, 2019

-

11 Juni

FondsAnalyse: SJB FondsEcho. DPAM Invest B Equities World Sustainable (WKN A0JMB6, ISIN BE0058651630) SRRI-Risikoklasse: 5

Dem Großteil der globalen Aktienfonds gelingt es nicht, einen dauerhaften Renditevorsprung zum MSCI World zu erwirtschaften. Umso höher ist diese Leistung zu bewerten, wenn sie ausschließlich mit nach ESG-Kriterien ausgewählten Aktien erfolgt. Doch genau dies gelingt dem weltweit anlegenden Nachhaltigkeitsfonds der belgischen FondsGesellschaft Degroof Petercam: Der DPAM Invest B Equities World Sustainable erreichte unter der Verwaltung seines aktuellen FondsManagerteams seit Dezember 2015 einen Performancevorsprung von über zehn Prozentpunkten zum MSCI AC World NETR in Euro.

-

6 Juni

Das Investment: Anlagen in Staatsanleihen: „Auch Staaten müssen unter ESG-Kriterien beurteilt werden“

Staaten spielen bei der Bewältigung ökologischer und sozialer Herausforderungen eine zentrale Rolle. Daher sind ESG-Kriterien auch bei Anlageentscheidungen in Staatsanleihen elementar, meint Ophélie Mortier, Leiterin ESG-Investments bei Degroof Petercam Asset Management (DPAM). Unsere globalisierte Wirtschaft ist mit vielen Herausforderungen konfrontiert, allen voran dem Klimawandel. Aber auch die Verknappung der natürlichen Ressourcen, der Anstieg der Staatsverschuldung und die demographische Entwicklung sind sich immer weiter verschärfende Probleme.

Februar, 2019

-

19 Februar

FondsAnalyse: SJB FondsEcho. DPAM Invest B Equities NewGems Sustainable (WKN A0ML2N, ISIN BE0946563377) SRRI-Risikoklasse: 5

Zukunfts-unternehmen, die ihre Geschäftstätigkeit zugleich an Nachhaltigkeitskriterien ausrichten, sind die neuen Perlen der globalen Aktienmärkte. Durch das Akronym NewGems werden von der belgischen FondsGesellschaft Degroof Petercam (DPAM) genau die Firmen identifiziert, die mit Zukunftsthemen wie Nanotechnologie, Umweltschutz, Gesundheitsfürsorge oder der E-Society in Verbindung stehen. DPAM-FondsManager Quirien Lemey betont: Geschäftszweige, die die Gesellschaft der Zukunft prägen und gleichzeitig wichtige Nachhaltigkeitskriterien erfüllen, sind für internationale Investoren unter thematischen Gesichtspunkten wie Renditeaspekten gleichermaßen interessant. Der weltweit investierende und thematisch breit ausgerichtete NewGems Fund …

Januar, 2019

-

7 Januar

Euro FundResearch: Euro Fund Forum: Investieren ohne menschliche Fehler

Steigen die Kurse, verkaufen Anleger zu früh. Fallen die Kurse, dann steigen sie zu spät aus. Durch die gezielte Analyse des Anlegerverhaltens lassen sich falsch bewertete Aktien identifizieren. Diese Strategie setzt Degroof Petercam AM in seinen Behavioral-Value- Fonds um. 07.01.2019 | 09:00 Uhr von «Dominik Weiss» Hervorgegangen aus dem Zusammenschluss zweier Traditionshäuser ist die Degroof-Petercam-Gruppe heute mit einem betreuten Vermögen von 54 Milliarden Euro die größte unabhängige Finanzgruppe Belgiens. Als eines der wichtigsten Geschäftsfelder der Unternehmensgruppe verwaltete die Asset- Management- …

November, 2018

-

8 November

Managersichten DPAM L Bonds Higher Yield A (WKN A0JDHU) – Webinar zu Hochzinsanleihen

Bleibt das Umfeld für EURO-Hochzinsanleihen vorteilhaft? Diese Frage treibt nicht nur Anleger des DPAM L Bonds Higher Yield A (WKN A0JDHU, ISIN LU0138643902) um. Investoren des in der Strategie SJB Defensiv Int Z 8+ enthaltenen Fonds können in einem topaktuellen Webinar von FondsManager Bernard Lalière erfahren, was der Marktexperte angesichts steigender Renditen in den USA und einer sich ändernden Zinspolitik der EZB empfiehlt. Der von der belgischen FondsGesellschaft Degroof Petercam Asset Management (DPAM) verwaltete Fonds wählt High-Yield-Titel nach einem Total-Return-Ansatz aus und legt den Schwerpunkt auf Corporate Bonds …

September, 2018

-

27 September

FondsAnalyse: SJB FondsEcho. DPAM Invest B Real Estate Europe Dividend (WKN A1JTB1, ISIN BE6213828088) SRI-Risikoklasse: 5

Aktien von europäischen börsennotierten Immobilien- unternehmen können Investoren in der sich abzeichnenden Phase erhöhter Marktvolatilität ein attraktives Rendite-Risiko-Profil bieten. Europas Immobilienaktien verfügen über robuste Fundamentaldaten sowie eine hohe Liquidität und besitzen für Anleger den Vorteil, dass es sich bei ihnen um ein indirektes, jedoch reales Engagement in die Sachwerte der europäischen Immobilienmärkte handelt. Wie FondsManager Olivier Hertoghe vom belgischen Vermögensverwalter Degroof Petercam Asset Management (DPAM) betont, können Immobilienaktien ein breit gestreutes Portfolio europäischer Aktien gut diversifizieren: Die Aufnahme börsennotierter Immobilienfirmen …

-

10 September

Das Investment: Wie Clean Share Classes den Fondsvertrieb verwirbeln

Provisionsfreie Anteilsklassen von Investmentfonds sollen Verwaltungsaufwand senken und Honorarberatung vereinfachen. Allerdings müssen sich nun Fondsplattformen nach neuen Ertragsquellen umsehen. Es geht um wichtige Prozentpunkte.Im November 2017 stößt BVI-Chef Thomas Richter alle Anwesenden noch einmal so richtig mit der Nase drauf. Die Finanzregelung Mifid II sei das dickste Brett, das die Finanzbranche in Deutschland je bohren musste, verkündet er auf der Jubiläumsgala der Fondsgesellschaft Franklin Templeton vor rund 300 Gästen. Der Saal verstummt, denn alle wissen: Der Mann hat ja sowas von recht.