Im Mai 2024 ist es dem RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) gelungen, seine Gewinne der ersten fünf Handelsmonate zu verteidigen. Die aktuelle Performance seit Jahresbeginn liegt bei +6,54 Prozent auf Eurobasis, wobei insbesondere die Finanztitel einen positiven Wertbeitrag lieferten. FondsManager Robert Beer berichtet, dass der Fonds durch die weiterhin sehr niedrigen Volatilitäten von weiteren Kursanstiegen profitieren könne, ohne die Risikoparameter zu vernachlässigen. In seinem Monatsreport für Mai analysiert der Markstratege die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen, wo Konjunkturschwäche die Euphorie dämpfen könnte.

Der RB LuxTopic Flex A hat im April die Gewinne der ersten drei Monate größtenteils verteidigt und liegt in 2024 nach fünf Monaten 6,54% im Plus. Insbesondere die Finanztitel haben hierbei einen positiven Wertbeitrag geliefert. Durch die weiterhin sehr niedrigen Volatilitäten ist der Aufwand für das aktive Risikomanagement überschaubar, sodass wir von weiteren Kursanstiegen profitieren können, ohne die Risikoparameter zu vernachlässigen.

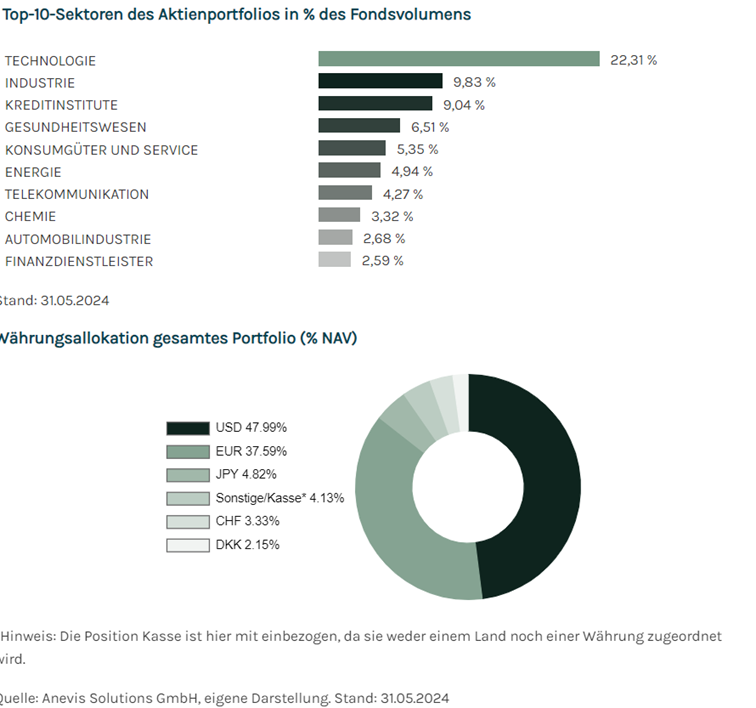

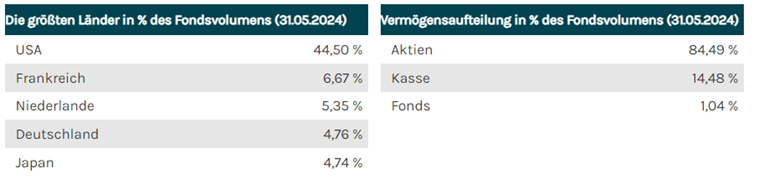

Entsprechend unserer Philosophie sind wir im RB LuxTopic Flex über viele verschiedene Branchen und Länder gut und ausgewogen diversifiziert. Damit haben wir auch keine Klumpenrisiken bei Einzelaktien, einzelnen Branchen oder Ländern. Es findet somit auch ein Risikomanagement über die Diversifikation statt. Auch das unterstreicht den vermögensverwaltenden Charakter.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

Die Branchen-, Länder- und Währungsallokation per 30.05.2024:

Konjunkturschwäche drückt auf Euphoriebremse

Nach dem extrem stabilen und sehr freundlichen Start in den ersten drei Monaten dieses Jahres haben sich die internationalen Benchmark-Indizes eine Verschnaufpause genommen. Nachdem im April höher als erwartete Inflationsdaten zu einem Zinsanstieg geführt hatten, haben in den letzten Wochen schwächere Umfragen aus der Industrie sowie dem Bausektor auf die Renditen gedrückt.

In Europa wird die EZB voraussichtlich die Zinsen zum ersten Mal wieder senken, um der weiter schwächelnden Wirtschaft zu helfen. Es wird spannend sein, wie die Währungshüter den weiteren Zinspfad in der Eurozone beurteilen. In den USA sind die Erwartungen jedoch noch verhaltener. Höhere Inflationswerte treffen hier aktuell auf leicht rückläufige Wirtschaftsdaten.

Dass die wirtschaftliche Aktivität auch in den USA nachlässt, zeigt sich neben der Schwäche im Bau- und Industriesektor auch an einem Rückgang der GDP now Schätzung der Atlanta FED. Diese ist in den letzten beiden Wochen von über 4% Wirtschaftswachstum auf nur noch 1,8% gesunken. Auch die seit Anfang April korrigierenden Ölpreise deuten auf eine Abkühlung der wirtschaftlichen Aktivität hin.

Wir fühlen uns mit unserer Einschätzung aus letztem Update, dass dieses Spiel zwischen Hoffnung und Enttäuschung noch einige Monate andauert, weiterhin sehr wohl. Angesichts der weiterlaufenden massiven Stimulus-Maßnahmen in den USA erscheint eine Rezession unwahrscheinlich, genauso wie andererseits ein Überhitzen der Konjunktur.

Der Aktienmarkt notiert in etwa auf dem Niveau von Ende März und hat die seit Jahresbeginn erzielten Gewinne somit verteidigt. Ein Durchschnaufen kann vor diesem Hintergrund als positiv bewertet werden. Zumal die Dividendensaison zu Ende geht, die meisten Unternehmen sehr solide Zahlen gemeldet haben und wir bis auf die Notenbanken vor eher ruhigen Wochen stehen.

Saisonal ist der Juni ein „Seitwärtsmonat“, an dem die Entwicklung des Jahres zumindest statistisch im historischen Mittel konsolidiert wurde. Natürlich ist es immer ratsam, eventuelle Rückschläge einzukalkulieren. So rückt beispielweise die US-Wahl immer näher und somit in den Fokus der Anleger. Auch die geopolitischen Faktoren sind vielfach ungelöst und können jederzeit zu Verunsicherung führen.

Da Blue Chip Aktien weiterhin fair bewertet und gleichzeitig Optionen in unserem Risikomanagement preiswert sind, ist es ein gutes Umfeld mit unserem risikoadjustieren Ansatz entspannt ins weitere Jahr zu blicken. Vor schwarzen Schwänen brauchen unsere Strategien genauso wenig Angst haben wie vor weiteren Kursavancen.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.