Seit Beginn des neuen Handelsjahres 2023 hat der RB LuxTopic – Flex erneut zulegen können und dabei von der positiven Aktientendenz profitiert. In den letzten Monaten ist die Zuversicht in die Märkte zurückgekehrt und die Schwankungsbreite anhand des VDAX deutlich gesunken. Im Januar ergibt sich für den RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) eine positive Wertentwicklung von +1,6 Prozent auf Eurobasis. FondsManager Robert Beer betont, sich mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl zu fühlen. In seinem Monatsreport für Januar berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen.

Der RB LuxTopic Flex A hat seit Jahresstart um etwa 1,6% zulegen können und somit von der positiven Aktientendenz profitiert. In den letzten Monaten ist die Zuversicht in die Märkte zurückgekehrt und die Schwankungsbreite anhand des VDAX deutlich gesunken. Für das Fondskonzept bedeutet dies, dass die Optionen zur Risikosteuerung deutlich günstiger geworden sind.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über Bestnoten bei Morningstar und MSCI.

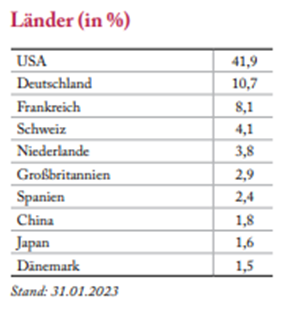

Die Länderallokation sowie Top Ten Aktien sind per 31.01.2023:

ЯB ++ Aufgehellte Stimmung ++

Das Jahr 2022 war überschattet vom schrecklichen Krieg in der Ukraine. Explodierende Energiepreise, eskalierende Inflation und der Zinsanstieg waren beherrschende Themen. Daher ist es wenig verwunderlich, dass die Finanzmärkte sehr turbulente waren. Der Krieg und der damit verbundene Erdöl- und Gas-Stop aus Russland ließ die Energiepreise kräftig steigen. Das hat sich wieder beruhigt. Während ein Barrel Rohöl in der Spitze 112 Dollar kostete, wird es jetzt für 78 Dollar gehandelt, also auf Vorkriegsniveau. Der Gaspreis ist ebenfalls deutlich auf 65 Euro gesunken. In der Spitze kostete eine MWh 345 Euro. Hier greifen weltweite Ausgleichsmechanismen. Russland verkauft sein Gas in andere Regionen der Welt und Europa bezieht aus anderen Ländern, die aber auch teilweise wieder russisches Gas oder Erdöl kaufen. Da die deutsche Regierung Kohlekraftwerke aus Umweltgründen stilllegt, Atomkraftwerke abschaltet, gegen die Förderung von heimischen Gasvorräten ist und auf das russische Gas verzichten muss, braucht es Alternativen. Da Wind- und Solarenergie bei Weitem nicht die Energiemengen und die Energiesicherheit liefern kann, muss Flüssiggas aus aller Welt gekauft werden. Das geschah im letzten Jahr zu großen Mengen zu absoluten Spitzenpreisen. Um den Schaden für die deutsche Bevölkerung und deutsche Wirtschaft gering zu halten wurden dreistellige Milliardenbeträge verteilt. Diese werden über neue Schulden finanziert, so dass es kurzfristig niemanden weh tut. Es ist das Problem der künftigen Generationen. Wobei die Probleme dieser Schuldenpolitik auch jetzt schon in Form von Inflation offensichtlich werden. Die Staaten verschulden sich und die Europäische Notenbank druckt das entsprechende Geld.

Die neuesten Inflationsdaten für die Eurozone wurden mit 9,2% gemeldet. Um diesen Wert wurde dem Sparer sein Geld entwertet und sind für den Verbraucher die Lebenshaltungskosten gestiegen. Logisch, dass die Arbeitnehmer Lohnerhöhungen wünschen. Die etwa 60.000 Mitarbeit der Europäischen Institutionen in Brüssel haben schon mal 8,5% Gehaltserhöhung bekommen. Die Gewerkschaft Verdi hat für die Angestellten der Post jetzt 15% Erhöhung gefordert. Damit befindet sich Deutschland in einer Lohn-Preis-Spirale. Die EZB versucht nun mit Zinserhöhungen entgegenzuhalten und den Preisauftrieb zu bremsen. Jedoch sind die aktuellen Zinsen von 2,5% viel zu niedrig und die Aktion kommt auch viel zu spät. Die größten Treiber der lockeren EZB Politik sind die Regierungen mit ihren üppigen Ausgabenprorammen und der übermäßigen Verschuldung. Der Preis dafür ist die Inflation. Auch der dadurch geschwächte Euro importiert Inflation.

Die Aktienmärkte haben 2022 einen Absturz und dann eine regelrechte Achterbahnfahrt erlebt. Mit minus 12%, nach zwischenzeitlichen minus 24%, ist der DAX angesichts der vielfältigen Probleme ganz gut weggekommen. Im Gegensatz dazu hat es die großen weltweit dominierenden Technologiewerte aus den USA, vertreten in dem Nasdaq100, mit minus 32% schon deutlich heftiger erwischt. Hier spielt die zuvor hohe Bewertung und die Sensitivität bei Zinserhöhungen eine entscheidende Rolle. Immerhin sind die Zinsen in den USA von Null auf über 4% gestiegen.

Deutsche Konzerne haben relativ flexibel auf die Energiekrise reagiert. Sehr positiv sind hier deutliche Energieeinsparungen zu nennen, etwas bedenklicher aus deutscher Sicht sind viele Produktionsverlagerungen ins Ausland. Deutschland hat mittlerweile viele Standortnachteile im internationalen Vergleich und ist ein Hochsteuerland mit enormen bürokratischen Belastungen für Unternehmen. Dennoch konnten die Konzerne im Schnitt ihre Gewinnmargen halten und gute Gewinne einfahren. Da sich die Lage an der Preisfront für Energie etwas entspannt hat, die Inflation vielleicht etwas nachlässt, sollten die Aussichten für die Aktienmärkte für 2023 gar nicht so schlecht sein. Natürlich kann eine Verschärfung des Krieges in der Ukraine weitere negative Auswirkungen bringen. Auch könnte eine ernsthaftere EZB Politik mit deutlichen weiteren Zinserhöhungen Gegenwind für den Aktienmarkt bringen. Eine große Unbekannte ist China. Durch die extrem restriktive Corona Politik wurde die Nachfrage in China deutlich gebremst und die weltweiten Lieferketten erheblich gestört. Durch die radikale Kehrtwende in der Coronapolitik hin zu einer weitreichenden Freizügigkeit ist an Märkte eine Art Jubelstimmung ausgebrochen. Die Entwicklung muss allerdings genau beobachtet werden, sollten sich in kürzester Zeit hunderte Millionen Chinesen infizieren. Nachhaltige Erkenntnisse dürfte die große Reisetätigkeit in China anlässlich des chinesischen Neujahresfestes am 22.01. bringen.

Wir halten daher an unserer bewährten Strategie fest, gut in europäischen und internationalen Werten investiert zu sein, stets ein aktives Risikomanagement zu beachten und sehen somit den nächsten Monaten gelassen entgegen.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.