Im November konnte der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) von der jüngsten Anstiegsphase der Börsenkurse gut profitieren und seine positive Wertentwicklung von +7,2 Prozent seit Jahresbeginn weiter ausbauen. FondsManager Robert Beer berichtet, dass er sich mit seiner Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl fühlt – zumal in Kombination mit dem aktiven Risikomanagement des Fonds. Angesichts der weiter bestehenden Unsicherheitsphase könne es an den Märkten schnell in beide Richtungen gehen, so seine Einschätzung. In seinem Monatsreport für November analysiert der Markstratege die auf neue Allzeithochs gekletterten Kurse auf ihre Nachhaltigkeit und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat seit Jahresbeginn um 7,2% zugelegt. Nachdem das bewährte aktive Risikomanagement die jüngste Schwächephase bei europäischen Aktien sehr gut gemeistert hat, konnte die jüngste Anstiegsphase für Zuwächse genutzt werden.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt schnell nicht unerheblich schwanken kann.

Es zeigt sich wieder einmal, dass Unsicherheit sehr schnell oder eben schleichend einziehen kann. Andererseits sind solche – von negativer Stimmung geprägte – Phasen oft die besten Investitionszeitpunkte. Es kann daher schnell gehen, in beiden Richtungen.

Im ESG Rating verfügt der Fonds über gute Einstufungen bei Morningstar und MSCI.

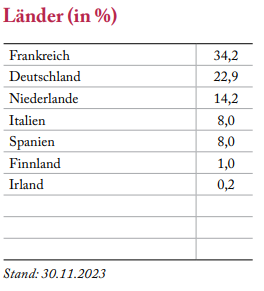

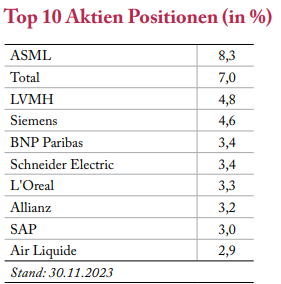

Die Länderallokation sowie Top Ten Aktien sind per 30.11.2023:

Fondsmanager Robert Beer

Aus dem Stand auf Allzeithochs – Aktienkurse im Rausch

„Unverhofft kommt oft“, lautet ein bekanntes Sprichwort. Weniger erhofft war die jüngste Erholungsrally an den Aktienmärkten, die als „Pain Trade“, also als schmerzhafte Bewegung in den US-Medien tituliert wird. Grund hierfür ist, dass Ende Oktober die gestiegen Langfristzinsen und der Konflikt im Nahen Osten Sorgen vor größeren Abwärtsbewegungen befeuert haben und als Folge die Stimmung deutlich angespannt war.

Knapp vier Wochen später stehen die Renditen für 10-jährige US-Staatsanleihen bei 4,3% p.a. und damit erheblich unter den knapp 5% im Herbst. Die Inflations- und Konjunkturdaten haben hier zu einem kräftigen Durchschnaufen geführt und die Erwartungen der Marktteilnehmer deuten auf sinkenden Leitzinsen im Jahresverlauf 2024 hin. In diesem Umfeld, abrupt sinkende Renditen treffen auf eine extrem negative Stimmung, haben auch viele Aktienindizes einen kräftigen Sprung gemacht und teils mehr als 10% zugelegt. Die Allzeithochs sind schlagartig in Reichweite oder bereits übertroffen und die Ausblicke vieler Börsianer wieder optimistischer.

Diese sinkenden Langfristzinsen wirken sich beispielsweise auch bei Baufinanzierungen aus. Mussten Ende Oktober für 10-jährige Zinsbindungen noch deutlich über 4% p.a. bezahlt werden, liegt der Zins nun wieder um die 3,8% pro Jahr und somit knapp 0,5% p.a. niedriger. Auch wenn der absolute Stand noch deutlich höher als vor 2 Jahren liegt, ist dies ein Zeichen der Entspannung und Börsianer hoffen deswegen auf anziehende Bautätigkeiten sowie eine Stabilisierung im Immobilienbereich.

Die Konjunkturprognosen sind weiterhin passabel, ein soft landing also denkbar. Ebenso haben sich die Lieferketten entspannt und etliche Rohstoffpreise konsolidieren. Der Inflationsdruck scheint gebändigt. Die Gewinne vieler Marktführer hingegen haben nicht nachgegeben und befinden sich auf Rekordniveaus. Die Aktienkurse dagegen befinden sich in etwa auf den gleichen Levels wie im Herbst 21. Ein Blick auf die Bewertungen stimmt zudem optimistisch. Eine gute Ausgangslage, für weiter anziehende Notierungen – auch über die bisherigen Hochs hinaus – und gute Gründe für Hoffnung.

Andererseits sind die Nachrichten derzeit durchaus beunruhigend. Die Benko-Gruppe schlittert in die Insolvenz und unterstreicht die schwierige Lage am Immobilienmarkt. Auch offene Immobilienfonds mussten teils schmerzhafte Abschreibungen vornehmen. Die Sorgen vor einem Übergreifen auf die finanzierenden Banken ist gegeben und dein Déjà-vu zu 2008 möglich. Zumal die Immobiliensorgen global auftreten, von Europa über die USA bis nach China.

Hinzu kommt, dass die Notenbanken trotz der bereits eingeleiteten Zinspause noch immer dem Markt erhebliche Liquidität entziehen. Zwar hat die Wirtschaft dies bislang sehr gut gemeistert, ein zeitversetztes Wirken war aber von Vorneherein kalkuliert. Auch die Staaten werden durch die Zinsentwicklung in die Ecke gedrängt. Die Zinslast steigt erheblich und die Laissez-faire-Ausgabepolitik der letzten Jahre wird vermutlich nicht mehr umsetzbar sein.

In Deutschland zeigt sich im Streit um den Haushalt bereits, wie schwer es ist, wieder auf eine ausgeglichene Schuldenpolitik zu kommen. Ein Grund hierfür sind gestiegene Zinsausgaben, die sich vom Jahr 2021 auf 2023 von 4 auf etwa 40 Mrd. € pro Jahr vervielfacht haben. Hinzu kommt, dass viele langfristig sinnvolle Themen der kurzfristigen Politik geopfert werden.

Eines dieser Themen ist das sogenannte Generationenkapital, im Volksmund auch Aktienrente genannt. Vereinfacht gesagt sollten etwa 10 Mrd. € pro Jahr im Rahmen der gesetzlichen Rentenversicherung in Aktien investiert und für künftige Generationen angespart werden. Warum ist dies als Ergänzung zur gesetzlichen Rente sinnvoll? Die großen Aktienindizes in Europa und den USA weisen langfristige Renditen um die 8% pro Jahr aus. Bei US Aktien belegt über 200 Jahre. Hiervon zu profitieren ist das Ziel. Hätte es eine solche Ergänzung bereits seit den 50er Jahren gegeben, wären die Altersbezüge für aktuelle Rentner deutlich höher.

Unabhängig von politischen Entscheidungen ist dies ein Zeichen für viele Eltern und Großeltern, für Kinder und Enkelkinder bereits frühzeitig mit dem Aktiensparen zu beginnen. Für den Anleger mit langem Atem und Horizont sind also, trotz Höchstkursen in den Aktienindizes, qualitativ hochwertige und gewinnstarke Unternehmen als Investment attraktiv.

Kurzfristig betrachtet sind Wahljahre in den USA, zumindest im ersten Halbjahr, aufgrund der politischen Unsicherheit neutral zu sehen. Bei den Zinsen scheint bereits Vieles eingepreist zu sein. Ob die Leizinsen wirklich sinken und die Langfristrenditen fair gepreist sind, bleibt offen. In diesem Umfeld ist bei aller Zuversicht ein Blick auf die Unwägbarkeiten ratsam und ein entsprechendes risikobewusstes Agieren empfehlenswert.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.