Im ersten Quartal 2021 hat der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) eine klar positive Tendenz verzeichnet und legte um +6,5 Prozent zu. Seit Jahresbeginn 2020 liegt das Plus bei +41,5 Prozent – deutlich mehr als die +7,1 Prozent, die der Eurostoxx50 Index erreichte. In seinem Monatsreport für März berichtet FondsManager Robert Beer über die derzeitige Portfolio-Zusammensetzung des mit besonderen Absicherungsstrategien operierenden europäischen Aktienfonds und gibt einen Ausblick für Europas Aktienmärkte.

Im ersten Quartal konnten europäischen Blue Chip Aktien um gute 10% zulegen und damit etwa 12 Monate nach den Tiefs neue Allzeithochs erreichen. Besonders Old Economy Aktien, gerne auch als Value bezeichnet, konnten zulegen. So sind inzwischen Daimler, VW und BMW Zugpferde. Aber auch eine Deutsche Telekom hat im Februar zweistellig performt.

Der RB LuxTopic Aktien Europa A konnte von dieser positiven Tendenz ebenfalls profitieren und etwa 6,5% zulegen. Seit Jahresbeginn 2020 liegt das Plus bei 41,5%. Deutlich mehr als die 7,1% des Eurostoxx50 Index.

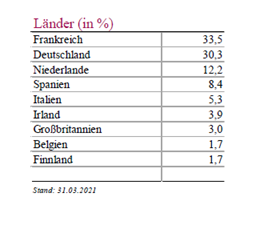

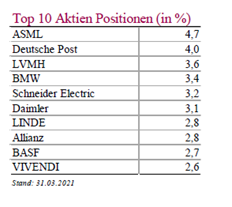

Die Länderallokation sowie Top Ten Aktien sind per 31.03.2021:

Marktkommentar

Die Konjunktur zieht weltweit an. Das ist gut für die Unternehmen und somit für die Aktienmärkte. Gleichzeitig steigt die Inflationserwartung und einhergehend die Zinsen. Das beunruhigt die Anleger und kann immer wieder zu Rücksetzern an den Märkten führen.

Besonders die steigenden Zinsen in den USA können ein Belastungsfaktor werden. Hierbei sind besonders hoch bewertete Technologieaktien oft ein Surrogat zu Zinspapieren gesehen worden. Dies scheint sich nun etwas umzukehren. Auf der anderen Seite sind viele fair bewertete Unternehmen gefragt und holen auf.

Prinzipiell spricht das Umfeld – hohe Konjunkturprogramme und immer noch sehr niedrige Zinsen – weiterhin für Aktieninvestments. Jedoch muss man festhalten, dass so groß der Optimismus auch ist, jederzeit neue Störfaktoren auftreten und die Märkte belasten können.

| Aktueller Exkurs Eurozone vs. Europa Häufig wird uns die Frage gestellt, ob es besser ist, in ganz Europa oder in der Eurozone zu investieren.Ist es außerdem besser, konzentriert in die 50 größten oder lieber breiter in die 600 größten Unternehmen zu investieren?Wir haben für Sie die jeweiligen Varianten über 5 Jahre und über 30 Jahre verglichen.

Fazit: Man muss nicht in ganz Europa und auch nicht unbedingt sehr breit über 600 Werte investieren, um ein gutes Ergebnis zu erzielen. Hinzu kommt, dass der EuroStoxx50 durch die Indexveränderungen der letzten Jahre aktuell eine sehr gute Struktur aufweist. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Ausblick weiter positiv

Wie positionieren wir uns? Wir sind in unseren Fonds gut in erstklassigen Blue Chip Aktien investiert und fahren konsequent unsere risikoadjustierte Strategie. Damit sind wir auch im letzten Jahr bestens gefahren und unsere Investoren konnten das ganze Jahr über entspannt das Geschehen verfolgen.

Nutzen Sie die Gelegenheit, Ihre Positionen langfristig aufzustocken.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.