Das Gesamtjahr 2019 konnte der vermögensverwaltende Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) mit einer sehr attraktiven Wertentwicklung von +16,15 Prozent abschließen. FondsManager Gregor Nadlinger von der in Wien beheimateten Advisory Invest wählt im Zuge seiner Absolute Value Strategie vergleichsweise attraktiv bewertete Aktien- und Rententitel aus und sichert das FondsPortfolio konsequent gegen stärkere Kursrückschläge ab. Investoren kann der Fonds besonders durch seine hohen regelmäßigen Ausschüttungen sowie die defensive Portfoliostruktur überzeugen. In seinem Monatsbericht für Dezember erläutert Marktexperte Nadlinger seine aktuelle Markteinschätzung und gibt FondsInvestoren der Strategie SJB Substanz Informationen über Veränderungen in der Portfoliostruktur des Multi-Asset-Fonds.

Ab dem 8. Oktober 2019 agiert eine Stille Kraft an den Kapitalmärkten, die mindestens teilverantwortlich dafür zeichnet, dass der amerikanischen Aktienmarkt seitdem kontinuierlich nach oben läuft und auch den Goldpreis seit Mitte Dezember beflügelt, zumindest nach Einschätzung des Autors. Davon lesen Sie gleich mehr.

Von dieser Entwicklung profitierte auch der NAV des Managed Profit Plus (kurz: MPP), der sich 2019 um 16,15% verteuerte und damit so stark wie noch niemals seit Fondsstart per 15. Oktober 2007. Bitte beachten Sie, dass der maximale Kursrückschlag des Fondspreises für diese Periode bei lediglich 3,34% lag.

Die Netto-Aktienquote betrug per Ende November rund 62%, davon waren rund 10% in fünf Goldminen-Unternehmen investiert, die wichtigsten drei scheinen im MPP Factsheet auf, das sich per Mausklick MPP Factsheet 2019-12 herunterladen lässt. Knapp 26% der Fondsgelder waren per Stichtag in bonitätsmäßig hochwertige Staatsanleihen veranlagt, etwas über 10% in Bargeld als flexible Reserve, die üblicherweise auch in Währungen gehalten wird, bei denen ein positiver Habenzins lukriert werden kann.

Die Stille Kraft ab 8. Oktober 2019

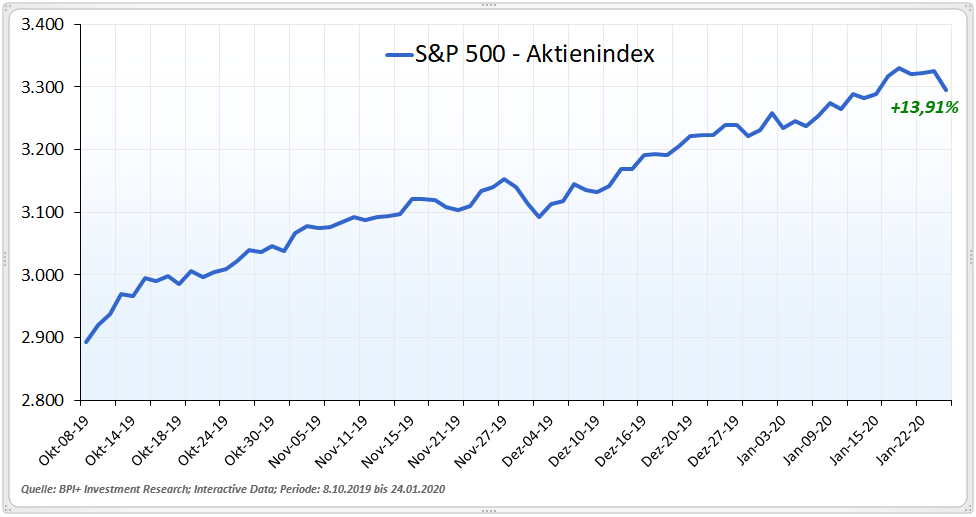

Wenn Sie einige Wochen und Monate zurückdenken, so dominierten Themen wie ‚Brexit‘, ‚Handelskonflikt USA-China‘ oder jüngst der Konflikt zwischen den ‚USA-Iran‘ die Schlagzeilen und sorgten für Verunsicherung unter den Marktteilnehmern. Dennoch entwickelte sich der US Aktienmarkt, gemessen am S&P 500 Aktienindex, wie folgt:

Unter minimalen Schwankungen gelang es diesen Index sich innerhalb weniger Monate um 13,91% zu verteuern. An den Geschäftszahlen, die ab Mitte Oktober bis Mitte November für das dritte Quartal berichtet wurden, kann es kaum liegen, sanken die Gewinne dieser US Unternehmen doch um 3,44%, im Vergleich zum dritten Quartal 2018.

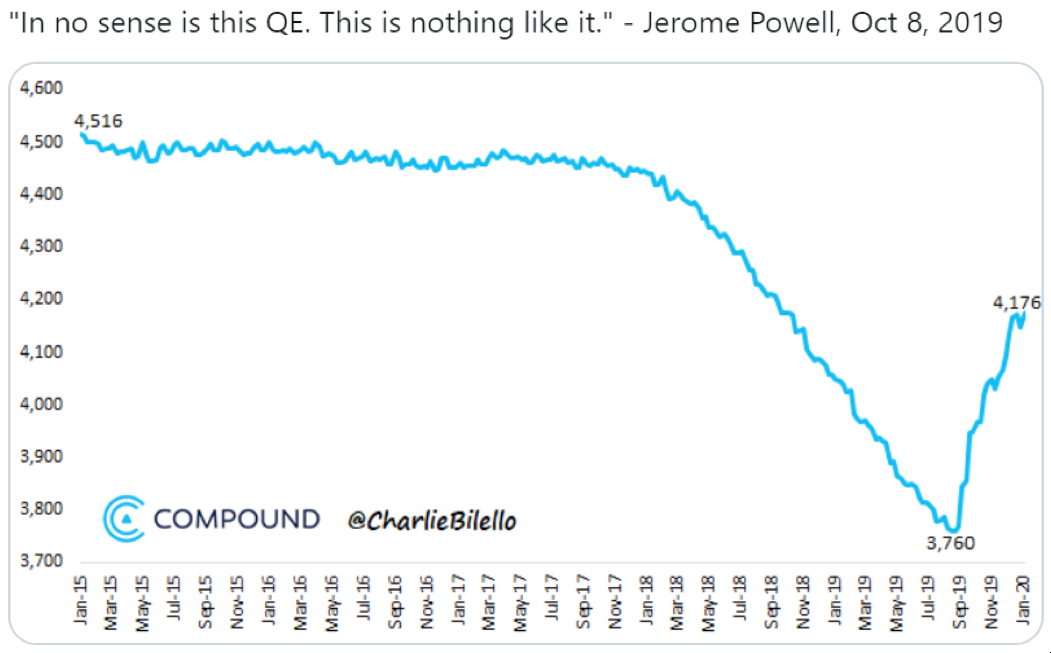

Viel logischer erscheint es, dass der Inhalt folgender Grafik mit stetig steigenden Aktienkursen zu tun haben könnte:

Der obige Chart zeigt die Entwicklung der Bilanzsumme der US Notenbank , die anfangs Jänner 2015 bei 4,516 Billionen US Dollar lag. Interessant ist die stärkere Kontraktion, die ab anfangs Jänner 2018 einsetzte und mit der Meldung vom Notenbankpräsident Jerome Powell am 8. Oktober 2019 ihr Ende fand. Ab da begann die Umkehr der Notenbankpolitik und die Bilanzsumme wurde wieder expansiv auf 4,176 Billionen US Dollar ausgeweitet.

Die Aktienmärkte und Edelmetalle wie Gold könnten bei einer weiteren Fortsetzung dieser expansiven US Notenbankpolitik die Gewinner bleiben. Wie Quantitative Easing grundsätzlich funktioniert, erläutert Ihnen folgende Grafik: How Quantitative Easing Works.

Im Fokus: Sondersituation bei Scout24

Im vierten Quartal 2018 kaufte der MPP Firmenanteile der in München ansässigen Scout24 Holding AG. Dieses Unternehmen betreibt digitale Marktplätze für Immobilien, Autos und Finanzdienstleistungen und gilt mit einer Marktkapitalisierung von knapp 6,6 Milliarden Euro als so genanntes MDAX Unternehmen.

Die Scout24 scheint im MPP Factsheet 2019-12 unter den zehn wichtigsten Investments des Fonds auf. Immobilien oder Immobilieninvestments dürfen laut Fondsbestimmungen bzw. Österreichischen Pensionskassengesetz, dem der MPP unterliegt, nicht investiert werden, Dienstleistungsgesellschaften jedoch schon.

Hier ein kurzer Auszug, kürzlich entnommen aus der Homepage des Unternehmens, der Ihnen einen kleinen Einblick in die Marktposition des Unternehmens gibt.

Per 18. Jänner 2019 gab das Unternehmen das Übernahmeinteresse der beiden US Großinvestoren Hellman & Friedman und Blackstone bekannt, das Sie hier nachlesen können: Scout24 Übernahmeangebot.

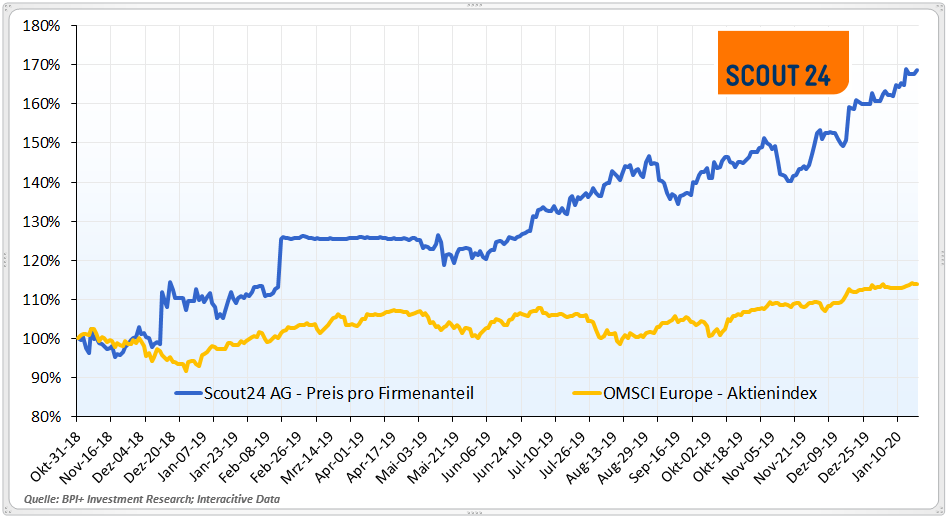

Dieses Investment entwickelt sich recht erfreulich, wie Sie seit Erstkauf per 31.10.2018 sehen:

Erste beträchtliche Kursgewinne wurden teilweise durch Verkäufe sichergestellt und zwischenzeitliche Kursrückgänge wurden zu abermaligen Einstiegen genutzt. Kürzlich lancierte das Unternehmen die Meldung, dass der digitale Marktplatz für Autos vollständig verkauft wird. Eventuell reift aus dieser Transaktion eine (hohe) Sonderdividende ab, die allerdings noch nicht angekündigt wurde. Näheres zu dieser letzten Entwicklung lesen Sie unter Scout24 veräußert Autoscout24.

Näheres zum Unternehmen lesen Sie unter MPP Top Positionen 2020-01-17.

Gedanken zur aktuellen Gestionierung des MPP

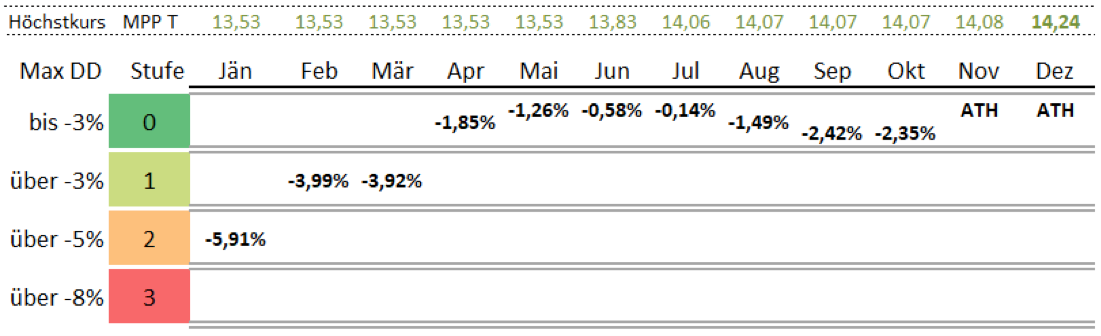

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) liegt am 30.12.2019 bei 14,24 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Jänner 2019 lag der Fondspreis des MPP (T) bei 12,73 Euro und der berechnete MaxDD bei -5,91%, den Sie in der Stufe 2 eingetragen sehen. Per 30.12.2019 ergibt sich der MaxDD bei 0%.

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

DE: Neue Zeichnungsstellen für den MPP

Für unsere deutschen Vertriebspartner wurden in 2019 folgende neuen Zeichnungsstellen für den MPP A als auch MPP T zugänglich gemacht:

- Fondsdepot Bank https://www.fondsdepotbank.de/

- Augsburger Aktienbank https://www.aab.de/aabweb/partner

- European Bank for Financial Services GmbH (ebase®) https://www.ebase.com/

- Targo Bank https://www.targobank.de/

Daneben kann der MPP auch bei Plattformen wie attrax, FFB, DAB BNP Paribas oder comdirect gezeichnet werden. Sollte Ihnen eine wichtige Zeichnungsstelle fehlen, kontaktieren Sie uns bitte, damit wir diese für zugänglich machen.

Einen guten Jahresstart und weiterhin viel Freude mit dem MPP wünscht Ihnen im Namen des gesamten Teams

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.