WisdomTree Europe | London, 09.03.2017.

WisdomTree Europe | London, 09.03.2017.

Dieser Blogbeitrag von Viktor Nossek ist Teil einer Serie zu den europäischen geopolitischen Risiken in diesem Jahr. Klicken Sie hier und sehen Sie sich unsere Infografik „ Europäische geopolitische Risiken 2017“ an, in der wir die wichtigsten Ereignisse dieses Jahres, auf die Sie achten sollten, zusammengefasst haben.

Warum sollten Anleger den bevorstehenden Wahlen in den Niederlanden am 15. März 2017 Aufmerksamkeit schenken, wenn die gespaltene Wählerschaft wahrscheinlich ohnehin eine breite Koalition mit geringen Veränderungen erzwingen wird und die PVV (die niederländische rechtsextreme Partei unter Führung von Geert Wilders, die ein Verlassen der EU befürwortet) voraussichtlich zur stärksten Oppositionspartei wird, also – scheinbar – keine makroökonomischen oder systemischen Risiken für die Europäische Union darstellt?

Rückenwind für den Front National

Was dabei zunächst eine Rolle spielt, ist das Vertrauenssignal, das ein Wahlsieg der PVV an die Bewegungen von Rechtsextremen und Euroskeptikern in der EU senden wird. Er wird gerade recht kommen, um den Front National in Frankreich zu ermutigen und ihr nur fünf Wochen vor den dortigen Wahlen Rückenwind zu geben. Ein Sieg des Front National könnte wiederum der AfD in Deutschland und der Fünf-Sterne-Bewegung in Italien Auftrieb geben.

Härtere Töne gegenüber der EU und nationalistische Rhetorik von etablierten Parteien

Darüber hinaus wird ein Sieg der Rechtsextremen in den Niederlanden etablierte Mitte-Links- und Mitte-Rechts-Parteien sowohl in den Niederlanden als auch im weiteren europäischen Umfeld unter Druck setzen, einen zunehmend harten Kurs zu verfolgen, um ihrer eigenen Wählerschaft gegenüber nicht als schwach dazustehen. Nationale Interessen vor die der EU zu stellen, wäre eine logische Reaktion, um der populistischen Rhetorik der Rechtsextremen den Wind aus den Segeln zu nehmen.

In der Tat ist dies bereits der Fall – Bundeskanzlerin Angela Merkel unterstützte vor Kurzem ein Verbot der Vollverschleierung von Muslimen, um die CDU/CSU zu besänftigen. Premierminister Rutte folgte den Wünschen einer kleinen niederländischen Wählergruppe, Druck auf die EU gegen das Erteilen von Hilfegarantien und gegen die EU-Mitgliedschaft der Ukraine auszuüben. In Belgien ratifizierte Premier Charles Michel das CETA-Handelsabkommen erst, nachdem in Bezug auf die schwachen Industrien im Süden des Landes Zugeständnisse eingeräumt worden waren.

Finanzielle Solidarität wird zum größeren Opfer und zur größeren langfristigen Gefahr

Die Rosinenpickerei bei politischen Vorschlägen mag aufgrund der damit verbundenen populistischen Rhetorik zu Hause gut ankommen und die EU ist in diesem Bereich kompromissbereit, doch über 2017 hinaus setzt sie einen besorgniserregenden Präzedenzfall. Die anhaltende Divergenz beim Wirtschaftswachstum innerhalb der Eurozone verstärkt die Unzufriedenheit bezüglich des europäischen Projekts und ist eine Bedrohung für die finanzielle Solidarität. Linksorientierte etablierte Parteien in Italien, Frankreich, Griechenland und Portugal wünschen sich langsamere Reformen, lockerere Defizitziele und umfangreichere Transferzahlungen, um das Wachstum anzukurbeln. Rechtsorientierte etablierte Parteien in Deutschland, den Niederlanden und Österreich wollen davon nichts wissen und kontern mit den Risiken auf steigende Fremdkapitalkosten, Zahlungsunfähigkeit und letztendliche Kosten für Rettungsaktionen.

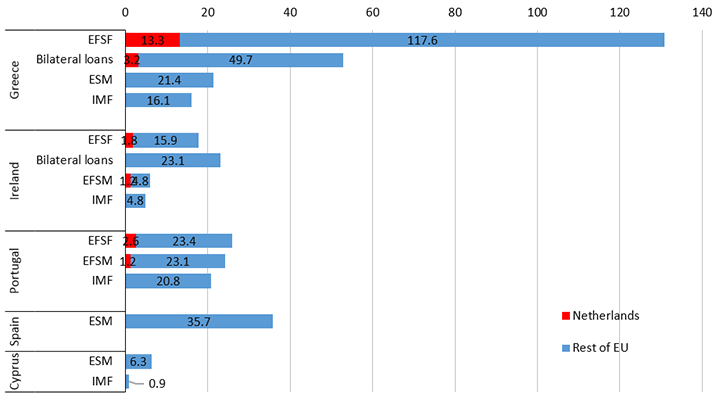

Die Niederlande haben aufgrund harter Sparmaßnahmen und struktureller Reformen die Finanzkrise relativ unbeschadet überstanden. Gleichzeitig steuerte das Land einen Rettungsfonds sowie staatliche Hilfe für Irland, Portugal, Griechenland und Spanien in Höhe von 23,3 Mrd. Euro bei (siehe Grafik 1). Die Niederlande sind außerdem seit Langem Nettobeitragszahler zum EU-Haushalt. Bei der Verfolgung einer populistischen Agenda wird die finanzielle Solidarität, die gegenüber scheinbar unnachgiebigen EU-Mitgliedsstaaten gezeigt wird, nicht nur von Randparteien, sondern auch von etablierten Parteien zu einem schlagkräftigen Argument beim Gewinnen von Wählerstimmen.

Die EZB ist vor Kurzem selbst unter Beschuss geraten, da die niederländischen Christdemokraten (CDA) nach den nachteiligen Auswirkungen der Niedrigzinspolitik der EZB für niederländische Sparer und Pensionsfonds eine Untersuchung des Euro in Auftrag gegeben haben. Dies wird als taktische Wahlstrategie angesehen, mit der die PVV durch die Förderung nationaler Interessen noch vor den Interessen der EU an die Wand gespielt werden soll, macht jedoch die Risiken deutlich, wie die Rhetorik von Randparteien zu etablierten politischen Strategien werden kann.

Grafik 1

Die Erhaltung der finanziellen Solidarität wird zur größten Herausforderung Europas Ausstehende Kredite von Unterstützungsfonds an Mitglieder der Eurozone

Milliarden Euro

Vermögensallokation: italienische BTPs und der Euro tendieren zur Baisse, gute Stimmung bei deutschen Bundesanleihen und Gold

Diese gesetzgeberischen Risiken können 2017 noch weit entfernt erscheinen, wenn die rechtsextreme Bewegung es nicht schafft, für genügend Unterstützung zu sorgen. Sachkundige Anleger berücksichtigen zudem die gegenseitige Kontrolle, die den Wahlvorgängen in den Niederlanden, in Frankreich, Deutschland und Italien innewohnen. Die Regierungsgewalt basiert dort auf dem Aufbau eines Konsenses und die Gesetzgebungskompetenz wird zwischen dem Ober- und Unterhaus des Parlaments aufgeteilt.

Es ist jedoch falsch, anzunehmen, dass rechtsextreme und populistische Bewegungen zu klein sind, um Veränderungen anzustoßen. Etablierte Parteien passen sich zunehmend langsam an und richten ihre Botschaft und ihre politische Agenda unter Einbeziehung nationalistischer, antieuropäischer Ansichten neu aus.

Die finanzielle Solidarität in Europa steht auf dem Spiel. Sie könnte, während sie 2017 durch Einwanderungsthemen an den Rand gedrängt wurde, 2018 und darüber hinaus bei stärkeren EU-Mitgliedsstaaten zu einem zentralen Thema.

Auch der Stabilitäts- und Wachstumspakt ist gefährdet. Er schränkt schwächere EU-Mitgliedsstaaten in ihrer Fähigkeit ein, eine nachhaltige Erholung herbeizuführen. Diese polarisierende politische Haltung verschärft die Divergenz beim Wirtschaftswachstum und führt den Teufelskreis selbst fort.

Staatsanleihen in der Eurozone mit sich verschlechternder Bonität, insbesondere von Italien, Portugal und Griechenland emittierte Anleihen, sind weiterhin gefährdet. Französische Staatsanleihen erscheinen ebenfalls anfällig für spekulative kurzfristige Angriffe.

Wir glauben, dass deutsche Bundesanleihen und möglicherweise auch Gold sich als sichere Anlagen erweisen werden, während der Euro erneut unter Druck gerät.

Für Anleger, die diese Ansicht teilen, könnten folgende ETPs von Interesse sein:

Boost BTP 10Y 3x Short Daily ETP (3BTS)

Boost BTP 10Y 5x Short Daily ETP (5BTS)

Boost Bund 10Y 3x Leverage Daily ETP (3BUL)

Boost Long USD Short EUR 4x Daily ETP (4USE)

Boost Long USD Short EUR 5x Daily ETP (5USE)

Boost Gold 3x Leverage Daily ETP

Bei Fragen wenden Sie sich bitte an:

Thomas Egger

b-public AG

Telefon +41 44 533 34 01

Mobile +41 79 423 22 28 ?

teg@b-public.ch