nova funds | München, 12.06.2017

nova funds | München, 12.06.2017

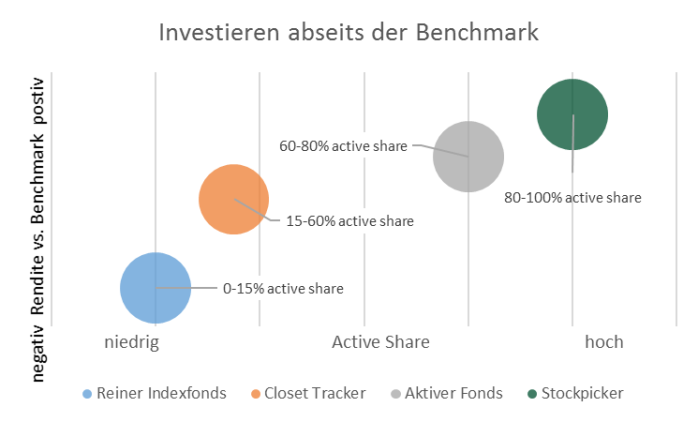

Neben Index- oder themenabbildenden ETFs gibt es auch aktiv gemanagte Fonds, die sehr nahe an der jeweiligen Benchmark investieren, welches eher einem passiven Investmentstil entspricht. Auf diese Art und Weise gemanagte Fonds erreichen in der Regel nach Abzug der Kosten für das Fondsmanagement etc. jedoch nicht die Rendite der Benchmark, wie eine Studie der Premier Asset Management gezeigt hat. Im Gegensatz dazu liegen Fondsrenditen eher über denjenigen des Vergleichsindex‘, wenn sich die Zusammensetzung der Fonds stärker von der des Vergleichsindex unterscheidet und sich nur wenige Titel aus dem Referenzindex im Portfolio befinden. Die Wahrscheinlichkeit, dass ein Fonds Überrenditen erzielt, ist dabei umso größer, desto stärker sich die Zusammensetzung des Fonds von der des Vergleichsindex unterscheidet. Eine Kennzahl, die misst, wie groß die „Indexferne“ eines Fonds ist und wie „aktiv“ ein Fondsmanager tatsächlich investiert, ist z.B. die von den Professoren der Yale School of Management Martin Cremers und Antti Petajisto entwickelte Kenngröße „Active Share“.1

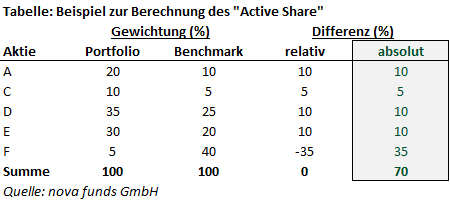

Die nachfolgende Tabelle soll das Konzept des „Active Share“ exemplarisch verdeutlichen: In einem Portfolio befinden sich fünf Aktien (A-F) mit unterschiedlichen Gewichtungen. In der Spalte daneben ist die Gewichtung dieser Unternehmen im Referenzindex abgebildet. Für die Berechnung des „Active Share“ ist die absolute Abweichung relevant, die in dem unten genannten Beispiel 70% beträgt.

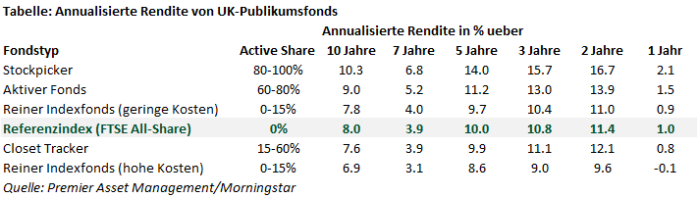

Eine im November 2014 veröffentlichte Studie2 der Premier Asset Management für den UK-Publikumsfondsmarkt über den 10 Jahreszeitraum bis zum 31. Oktober 2014 hat gezeigt, dass – nach Abzug der Kosten für das Fondsmanagement – diejenigen Fonds über einen längerfristigen Zeitraum bessere Renditen als ihre Vergleichsindizes erzielten, die einen hohen „Active Share“ haben, während die Renditen indexnaher, so genannte „Closet Tracker“, darunter liegen.

Dabei fällt auf, dass die Überrendite gegenüber dem Vergleichsindex zumindest bei den hier untersuchten Fonds im Zeitverlauf schwankt, anstatt etwa im Laufe der Jahre zuzunehmen oder konstant zu bleiben. Dieser überraschende Befund könnte unseres Erachtens bei einer anderen Gruppe Fonds durchaus anders ausfallen. Wichtig ist vor diesem Hintergrund, dass – trotz der im Zeitverlauf schwankenden Höhe der Überrenditen der Stockpicker-Fonds diese in jedem der Betrachtungszeiträume renditemäßig immer die Spitzengruppe darstellen. Ein hoher „Active Share“ lohnt sich also.

Nachfolgend ist dieser Sachverhalt noch einmal graphisch dargestellt.

Quelle: nova funds GmbH

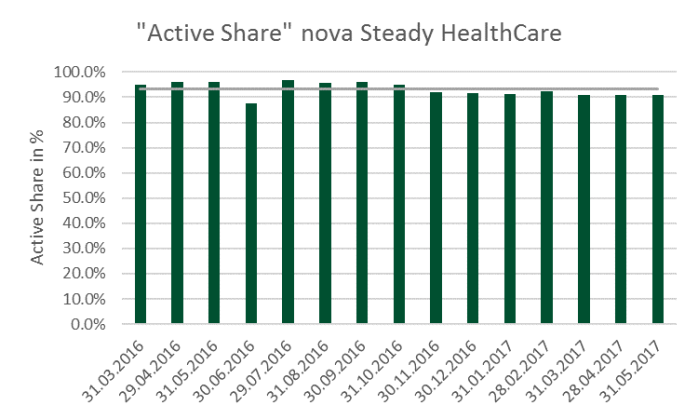

nova Steady HealthCares Active Share lag seit Auflage der I-Tranche durchschnittlich bei sehr hohen 93%. Der Fonds wird also in der Tat sehr aktiv gemanagt. Damit einhergehend generierte die I-Tranche eine Überrendite gegenüber dem Sektorindex MSCI World Health Care EUR von 7,6% (seit Auflage am 20.04.2016 bis 07.06.2017).

Quelle: nova funds GmbH

Mit diesem, sehr hohen „Active Share“, seiner Limitierung auf maximal 30 Aktien und seinem besonderen Investitionsschwerpunkt in denjenigen 8 Subindustrien des weltweiten Gesundheitsfonds, die, die von typischen Gesundheitsfonds vernachlässigt werden, gehört nova SHC ganz klar in die Kategorie der Stockpicker-Fonds.

Fazit: Investieren Sie mit nova SHC jenseits der Investorenherde im weltweiten Wachstumsmarkt Gesundheit.

1) Cremers, Martijn and Antti Petajisto, 2009, “How Active Is Your Fund Manager? A New Measure that Predicts Performance,” Review of Financial Studies, 22 (9), pp. 3329–3365.

2) Simon Evan-Cook, Premier Asset Management. Kill the Filler: The Costs of Closet Tracking. November 2014

von Oliver Kaemmerer

Diese Nachricht dient ausschließlich Informationszwecken und stellt keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen oder anderer Wertpapiere dar. Historische Wertentwicklungen sind keine Garantie für eine ähnliche Entwicklung in der Zukunft. Diese ist nicht prognostizierbar. Alleinige Grundlage für den Anteilserwerb sind die Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt, Jahres- und Halbjahresberichte) zu diesem Fonds. Die Verkaufsunterlagen sind kostenlos beim zuständigen Vermittler, der Verwahrstelle des Fonds (Hauck & Aufhäuser Privatbankiers KGaA, Kaiserstraße 24 60311 Frankfurt am Main, Tel. 069 2161-0) oder bei der Universal-Investment-Gesellschaft mbH (Theodor-Heuss-Allee 70 60486 Frankfurt am Main, Tel. 069 71043-0) sowie im Internet unter www.universal-investment.de erhältlich. Weder Universal-Investment noch deren Kooperationspartner übernehmen irgendeine Art von Haftung für die Verwendung dieses Dokuments oder deren Inhalt.