SJB | Korschenbroich, 08.12.2016.

Nach fünf Jahren einer relativen Underperformance gegenüber den etablierten Aktienmärkten haben die Emerging Markets seit Mitte 2015 wieder damit begonnen, die Industrieländer in ihrer Wertentwicklung zu übertreffen. Die Aussichten stehen gut, dass die Minderrendite von 48 Prozent gegenüber dem MSCI World Index, die seit 2010 angehäuft wurde, von den Börsen der Schwellenländer allmählich wieder aufgeholt werden kann. Hierfür spricht, dass die Aufwärtsrevisionen der Gewinnerwartungen von Emerging-Markets-Unternehmen im Jahre 2016 den höchsten Stand seit fünf Jahren erreicht haben. Damit wurde der Trend fallender Gewinnschätzungen der vergangenen sechs Jahre gebrochen – eine positive Entwicklung, die auch der Beschleunigung des Wirtschaftswachstums in den Schwellenländern geschuldet ist. Denn während die Prognose für das weltweite BIP-Wachstum in 2016 aktuell bei 2,4 Prozent liegt, kommen die globalen Emerging Markets laut Citi Research auf ein prognostiziertes Wirtschaftswachstum von 3,6 Prozent.

Nach fünf Jahren einer relativen Underperformance gegenüber den etablierten Aktienmärkten haben die Emerging Markets seit Mitte 2015 wieder damit begonnen, die Industrieländer in ihrer Wertentwicklung zu übertreffen. Die Aussichten stehen gut, dass die Minderrendite von 48 Prozent gegenüber dem MSCI World Index, die seit 2010 angehäuft wurde, von den Börsen der Schwellenländer allmählich wieder aufgeholt werden kann. Hierfür spricht, dass die Aufwärtsrevisionen der Gewinnerwartungen von Emerging-Markets-Unternehmen im Jahre 2016 den höchsten Stand seit fünf Jahren erreicht haben. Damit wurde der Trend fallender Gewinnschätzungen der vergangenen sechs Jahre gebrochen – eine positive Entwicklung, die auch der Beschleunigung des Wirtschaftswachstums in den Schwellenländern geschuldet ist. Denn während die Prognose für das weltweite BIP-Wachstum in 2016 aktuell bei 2,4 Prozent liegt, kommen die globalen Emerging Markets laut Citi Research auf ein prognostiziertes Wirtschaftswachstum von 3,6 Prozent.

Diese Wachstumsbeschleunigung im Schwellenländersektor dürfte dazu führen, dass globale Investmentfonds ihre aktuell noch bestehende Untergewichtung im Emerging-Markets-Bereich wieder aufgeben und ihr Exposure dort erhöhen. Die attraktive Bewertung von Schwellenländeraktien gegenüber MSCI-World-Titeln liefert ein wichtiges Argument für diese Erwartung: Aktuell werden Emerging-Markets-Aktien mit einem um 20 Prozent niedrigeren Kurs-Gewinn-Verhältnis als ihre Pendants aus dem Bereich der Industrieländer gehandelt. Die relative Bewertung vieler Schwellenländertitel ist damit sehr attraktiv, zumal sich das durchschnittliche KGV jüngst von seinen zuvor erreichten Tiefstständen wieder entfernt hat.

Auch Barings-FondsManager William Palmer ist von dem aktuellen Chancenreichtum einer Anlage in Schwellenländeraktien überzeugt: Während für Europa und Nordamerika die Wachstumsprognosen nach wie vor recht unterschiedlich ausfallen und der Ausblick für die entwickelten Volkswirtschaften ungewiss bleibt, sieht er im Bereich der aufstrebenden Märkte deutliche Anzeichen für eine sich steigernde wirtschaftliche Aktivität. Untermauert von der raschen Urbanisierung und der Industrialisierung würden diese Märkte Anlegern überdurchschnittliche langfristige Wachstumschancen bieten, betont der Marktstratege. Palmer managt gemeinsam mit Isabelle Irish und Michael Levy den bereits im Jahre 1992 aufgelegten Baring Global Emerging Markets Fund – die britische FondsGesellschaft war damals eine der ersten, die einen globalen Schwellenländerfonds initiierte.

Der Baring Global Emerging Markets Fund A USD (WKN 972838, ISIN IE0000838304), dem eine Vorreiterrolle im Bereich der Schwellenländerprodukte zukommt, verfügt über ein FondsVolumen von 340,1 Millionen Euro und verwendet als Benchmark den MSCI Emerging Markets Total, Gross Return. Das mit einem Fokus auf asiatische Märkte wie China, Taiwan und Indien aufwartende FondsPortfolio ist mit insgesamt 44 Einzeltiteln recht konzentriert und legt seine Sektorenschwerpunkte auf Aktien von Finanzdienstleistern sowie die Informationstechnologie. Über die letzten 15 Jahre ist es dem Barings-Fonds gelungen, eine annualisierte Wertentwicklung von +7,8 Prozent auf Eurobasis zu erzielen. Selbst im jüngsten Fünfjahreszeitraum, der für Anleger im Emerging-Markets-Bereich alles andere als einfach war, gelang es FondsManager Palmer und seinem Team, eine Rendite von +3,6 Prozent p.a. in Euro zu erwirtschaften. Wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Qualität. Fokussiert.

Der Baring Global Emerging Markets Fund hat sich die Erzielung langfristigen Kapitalwachstums zum Ziel gesetzt und investiert hierzu in Aktien von Unternehmen aus Schwellenländern oder solche von Unternehmen, deren Erträge zu einem erheblichen Teil aus den Schwellenländern stammen. In der geographischen Allokation des FondsVermögens ist FondsManager Palmer frei; die einzige Beschränkung besteht mit Blick auf Russland, wo der Barings-Fonds nicht mehr als 15 Prozent des FondsVolumens anlegen darf. Palmer ist überzeugt davon, dass es beim erfolgreichen Investieren auf die einzelnen Unternehmen ankommt. Der Marktstratege fokussiert sich deshalb nicht auf die Analyse der einzelnen Regionen oder Sektoren, sondern legt den Schwerpunkt auf die fundamentale Analyse der Einzelaktien. Hauseigene Studien von Barings zeigen, dass bei einer Aufspaltung der erzielten Erträge nach Sektor, Land und unternehmensspezifischen Faktoren rund 50 bis 70 Prozent von dem Unternehmen selbst stammen. Die längerfristige Wertentwicklung einer Aktie hängt eng mit der Entwicklung der Erträge des Unternehmens zusammen, die Entwicklung der einzelnen Märkte ist hingegen relativ unbedeutend. Deshalb konzentriert sich FondsManager Palmer auf Investitionen in Schwellenländerunternehmen weltweit, die über eine überdurchschnittliche Wachstumsprognose verfügen. Palmers Ansatz ist es, in Qualitätsunternehmen zu investieren, die Wachstum zu einem angemessenen Preis (Growth at a Reasonable Price – GARP) bieten. Zuerst betrachtet er die Wachstumsaussichten einer Firma, wobei er nach einem Ertragswachstum sucht, das sowohl attraktiv als auch realisierbar ist. Favorisiert wird dabei ein Wachstumspotenzial von 10 bis 20 Prozent pro Jahr für den nächsten Fünfjahreszeitraum. Die Beurteilung der Qualität des Unternehmens erfolgt dann durch die Bewertung des Geschäftsfelds, der Geschäftsführung und der Bilanzen. Wie ist sein FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. China. Führend.

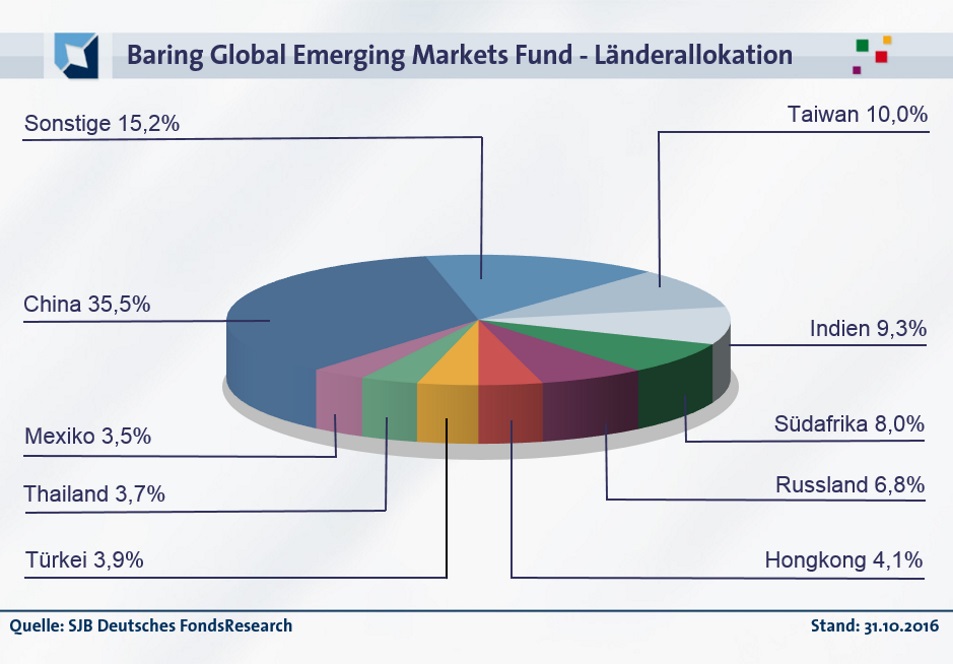

In der Länderallokation des Baring Global Emerging Markets Fund liegt die Volksrepublik China mit 35,5 Prozent Anteil am FondsVermögen auf Platz eins. 10,0 Prozent der Bestände sind in Taiwan investiert, auf dem dritten Platz der Länderaufteilung des Schwellenländerfonds befindet sich Indien mit 9,3 Prozent des FondsVolumens. Aktien aus Südafrika besitzen einen Portfolioanteil von 8,0 Prozent, Dividendentitel aus Russland sind mit 6,8 Prozent gewichtet. FondsBestände in Hongkong (4,1 Prozent), der Türkei (3,9 Prozent) und Thailand (3,7 Prozent) runden das Länderportfolio des Emerging-Markets-Produktes ab. Sonstige Schwellenländer mit 15,2 Prozent des FondsVolumens komplettieren die geographische Aufteilung von Marktstratege Palmer.

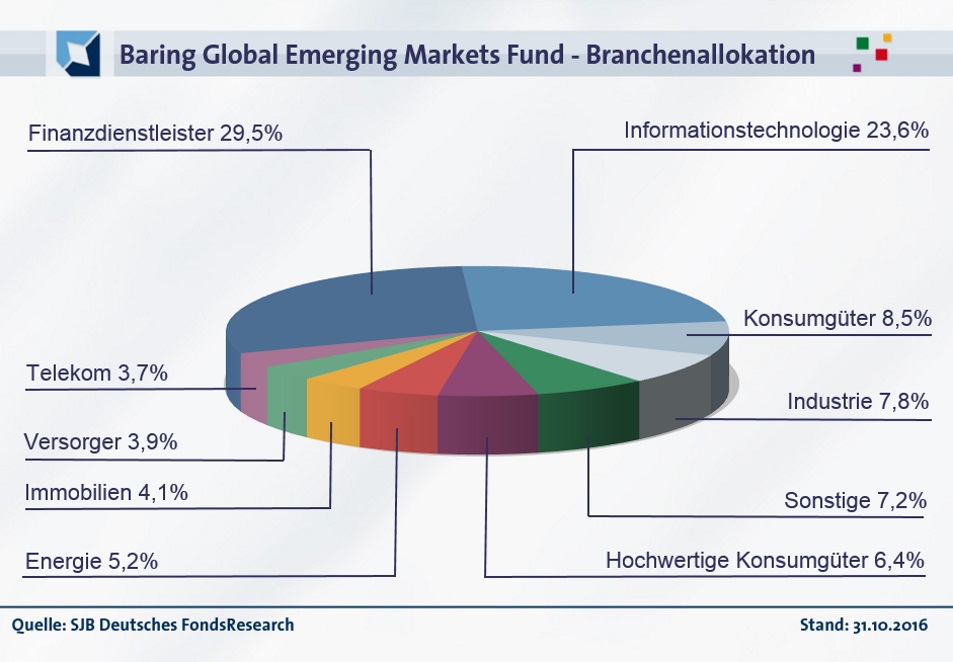

Bei der Sektorengewichtung setzt der Barings-FondsManager zwei klare Schwerpunkte: Hier liegen Finanztitel mit 29,5 Prozent Anteil am FondsVermögen auf dem ersten Platz, im Bereich der Informationstechnologie sind 23,6 Prozent der FondsBestände investiert. Dieser Branche entstammen mit Taiwan Semiconductor und der Alibaba Group auch die beiden größten Einzelpositionen unter den Top-10. Der Konsumgütersektor bringt es auf einen Anteil von 8,5 Prozent, Aktien aus dem Industriebereich sind mit 7,8 Prozent im Portfolio vertreten. Durchschnittlich stark ist die Gewichtung des globalen Schwellenländerfonds bei hochwertigen Konsumgütern (6,4 Prozent) sowie bei Aktien aus dem Energiesektor mit 5,2 Prozent. Immobilientitel stellen 4,1 Prozent des FondsVermögens dar, das Branchenengagement im Bereich der Versorger liegt bei 3,9 Prozent. Kleinere Bestände im Telekommunikationssektor (3,7 Prozent) sowie 7,2 Prozent an Titeln aus sonstigen Branchen komplettieren die Sektorenverteilung des Barings-Fonds.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Baring Global Emerging Markets Fund dem MSCI Emerging Markets USD STRD als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten Aktienindex für die weltweiten Schwellenländer zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,89 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,87, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass FondsManager Palmer bei seiner Suche nach Qualitätsunternehmen zuletzt eine stärker individuelle Länder- und Sektorengewichtung verfolgte. Der Tracking Error des Barings-Fonds liegt für drei Jahre bei moderaten 5,31 Prozent, auf ein Jahr geht die Spurabweichung auf 4,76 Prozent zurück. Große aktive Risiken werden vom FondsManagement demnach keine eingegangen. Mit welcher Schwankungsneigung wartet das Schwellenländerprodukt auf?

FondsRisiko. Beta. Geringer.

Der Baring Global Emerging Markets Fund hat für den letzten Dreijahreszeitraum mit 18,59 Prozent eine ähnlich hohe Schwankungsbreite wie der MSCI-Referenzindex aufzuweisen, der es auf eine Volatilität von 18,57 Prozent bringt. Über ein Jahr liegt der aktiv gemanagte Aktienfonds mit Blick auf die „Vola“ im Konkurrenzkampf mit der passiven Benchmark vorne: Hier beträgt die Volatilität des Barings-Produktes 17,25 Prozent und fällt niedriger als die Schwankungsbreite des MSCI Emerging Markets Index aus, der eine Volatilität von 18,16 Prozent an den Tag legt. Insgesamt ist die Risikostruktur des Schwellenländerfonds etwas günstiger als die der SJB-Benchmark, wobei beide mit ihren Volatilitätswerten recht eng beieinander liegen. Welche Erkenntnisse kann die Beta-Analyse zur FondsBewertung beisteuern?

Einen Pluspunkt für das Risikoprofil des Barings-Fonds stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,96 aufweist. Für ein Jahr liegt die Kennzahl bei 0,92 und befindet sich damit ein weiteres Mal unter dem marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt die positive Wertung für das Investmentprodukt: Die Risikokennziffer liegt in 17 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,81 an. In 16 Fällen wurde eine höhere Schwankungssensitivität verzeichnet, die eine maximale Ausprägung von 1,14 besitzt. Hinzu kommen drei Zeitintervalle, in denen die Schwankungsneigung des Barings-Fonds mit einem Beta-Wert von 1,00 exakt marktkonform ausgeprägt ist. Insgesamt sind in der Beta-Analyse leichte Vorteile für den Barings-Fonds zu verzeichnen, der sich in der Mehrheit der untersuchten Zeitperioden weniger volatil präsentiert. Welche Renditen generiert FondsManager Palmer auf Basis dieses Schwankungsprofils?

FondsRendite. Alpha. Positiv.

Per 28. November 2016 hat der Baring Global Emerging Markets Fund über drei Jahre eine kumulierte Wertentwicklung von +18,13 Prozent in Euro aufzuweisen, was einer Rendite von +5,71 Prozent p.a. entspricht. Damit verfügt der Schwellenländerfonds aus dem Hause Barings über die klar bessere Wertentwicklung als der MSCI Emerging Markets USD STRD: Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +8,60 Prozent auf Eurobasis auf, die einem Ergebnis von +2,79 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung geht der Renditevorsprung zum gewählten Referenzindex verloren: Mit einer Jahresrendite von +1,98 Prozent in Euro fällt die Performance des Barings-Produktes etwas schwächer als die des MSCI-Vergleichsindex von +3,50 Prozent aus. Die hohe Mehrrendite im längerfristigen Zeithorizont ist aber deutlich stärker zu gewichten, weshalb FondsManager Palmer mit seinem Schwellenländerfonds als Gesamtsieger aus dem Performancewettstreit hervorgeht. Wie schlägt sich dies in den Alpha-Werten des Fonds nieder?

Das Alpha des aktiv gemanagten Emerging-Markets-Fonds befindet sich klar im grünen Bereich und liegt über drei Jahre bei 0,26. Auf Jahressicht präsentiert sich die Kennzahl schwächer und geht auf -0,10 zurück. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der globale Schwellenländerfonds mehrheitlich erfolgreicher als die Benchmark agierte. In 27 der untersuchten 36 Perioden gab es ein positives Alpha bis 0,78 in der Spitze zu verzeichnen; dem stehen lediglich neun Perioden mit negativen Alpha-Werten bis zutiefst -0,22 gegenüber. Die weit häufiger anzutreffenden und zudem stärker ausgeprägten Intervalle mit einem positiven Alpha führen dazu, dass der Barings-Fonds im Renditevergleich vorne liegt. Die auf Fundamentalanalysen basierende Selektion von Qualitätsunternehmen durch Schwellenländerexperte Palmer war offensichtlich erfolgreich, wie auch die über drei Jahre generierte Information Ratio von 0,55 demonstriert.

SJB Fazit. Baring Global Emerging Markets Fund.

Das Wirtschaftswachstum der Schwellenländer wird seinen Vorsprung vor dem der Industrieländer künftig noch ausbauen können – ein exzellenter Hintergrund für die Strategie des Baring Global Emerging Markets Fund, die dortigen Qualitätsunternehmen auf der Basis gründlicher Fundamentalanalysen auszuwählen. Dabei stehen für FondsManager Palmer nicht so sehr einzelne Länder oder Sektoren im Vordergrund; der Marktstratege fokussiert sich ganz auf Firmen mit starkem Wachstumsausblick, die zu einem angemessenen Preis zu haben sind. Wenn die Bewertungsabschläge für Schwellenländertitel wieder aufgeholt werden und sich die KGVs angleichen, können antizyklische Investoren mit Emerging-Markets-Aktien langfristig überdurchschnittliche Profite einfahren.

Das Bankhaus Barings wurde 1762 gegründet, der Vermögensverwalter Baring Asset Management im Jahre 1989. Das Unternehmen gehört zur MassMutual Financial Group und besitzt 17 Niederlassungen auf vier Kontinenten. Fonds in Deutschland: 32. Verwaltetes Vermögen weltweit: 284 Mrd. Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter im Investmentbereich: 600. Geschäftsführung: Thomas M. Finke (global), Oliver Burgel (Europa). Stand: 30.09.2016.