Der „Geldanlagestau“ der deutschen Privatanleger hat sich im vorigen Jahr weiter vergrößert. Denn mit der Rückkehr der Inflation 2017 drehte der Realzins mit -0,8 Prozent stark ins Minus. Für die privaten Haushalte hierzulande bedeutete das Wertverluste ihres Geldvermögens von 38 Milliarden Euro. Nach unseren vorläufigen Berechnungen dürften die Geldvermögen der privaten Haushalte in Deutschland im vergangenen Jahr um rund 300 Milliarden Euro auf 6,1 Billionen Euro gestiegen sein. Mit 5,2 Prozent lag das Wachstum über dem von 2016 (+4,7 Prozent).

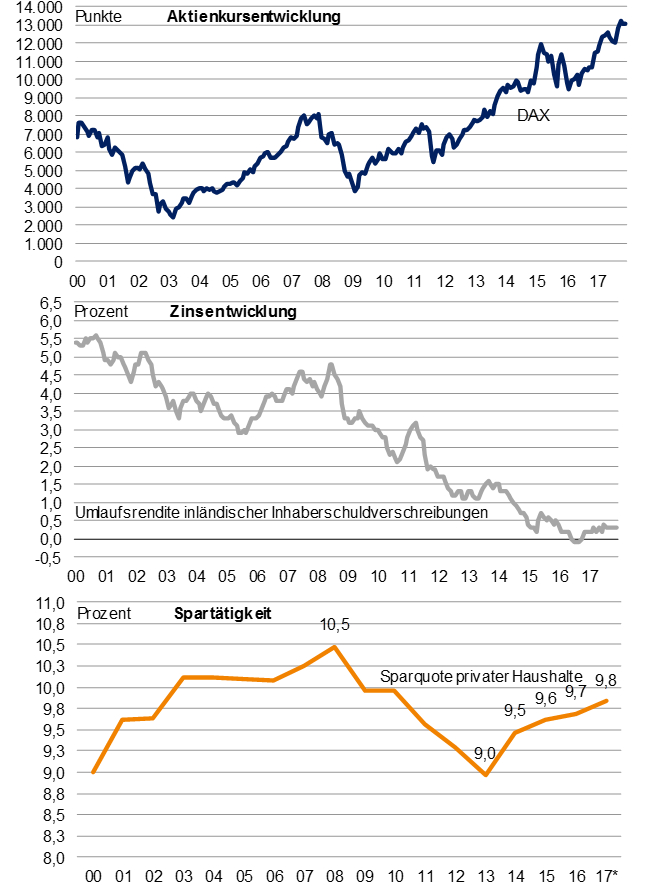

Getragen wurde der Vermögenszuwachs 2017 erneut vom Sparfleiß der Bürger und Kursgewinnen an den Aktienmärkten. Die Verzinsung von Einlagen, Rentenpapieren und Versicherungen erreichte dagegen einen neuen Tiefpunkt.

Offenbar lassen sich die privaten Haushalte bei ihren Sparbemühungen jedoch nicht von den extrem niedrigen Zinsen entmutigen und legen einen wachsenden Anteil ihres verfügbaren Einkommens zur Seite. So stieg die Sparquote im vierten Jahr in Folge auf inzwischen 9,8 Prozent.

Bürger legen mehr auf die hohe Kante

Ein wachsender Anteil der Ersparnis floss in die Sachvermögensbildung. Dabei spielten Wohnungen, Grundstücke und Häuser als Alternative zur Geldanlage eine wichtige Rolle. Der Kauf selbstgenutzter Immobilien wurde vor allem auch von anhaltend günstigen Finanzierungsbedingungen unterstützt.

Aktien „top” – Zinsen „flop”: Einflussfaktoren für die Entwicklung privater Geldvermögen in Deutschland

Sparquote 2017 vorläufigQuellen: Bundesbank, Statistisches Bundesamt, DZ Bank

Dadurch hat sich das Wachstum der Geldvermögensbildung 2017 verlangsamt. In der Summe haben die privaten Haushalte 214 Milliarden Euro (+2,7 Prozent) neue Anlagemittel aus ihren verfügbaren Einkommen für die Geldanlage abgezweigt.

„Geldanlagestau“ verstärkt sich weiter

Allerdings hat sich der seit einigen Jahren beobachtbare „Geldanlagestau“ im vorigen Jahr weiter vergrößert. Im internationalen Vergleich sind Deutsche eher risikoscheu: Hierzulande machte die Direktanlage in Aktien Ende 2017 gerademal 7,3 Prozent des privaten Geldvermögens aus. Selbst wenn man Aktienfonds und Zertifikate hinzurechnet, erreicht der aktienkursreagible Anteil des Geldvermögens weniger als 14 Prozent.

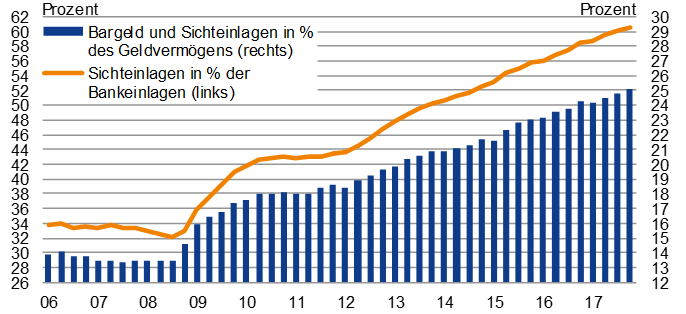

Da private Haushalte aufgrund der extrem niedrigen Zinsen zudem nicht bereit waren, sich längerfristig festverzinslich zu binden, wurde 2017 rund die Hälfte aller neuen Anlagemittel in Form von Sichteinlagen und anderen täglich fälligen Geldern „zwischengeparkt“. Daneben dominierten vor allem Versicherungen und in geringerem Umfang Investmentfonds die Neuanlage.

„Geldanlagestau”: Wachsender Anteil von Bargeld und Sichteinlagen am Geldvermögen privater Haushalte in Deutschland*

*2017 VorläufigQuellen: Bundesbank, DZ BANK AG; Grafik: DZ Bank

Inzwischen bestehen die Bankeinlagen der privaten Haushalte in Deutschland zu über 60 Prozent aus Sichteinlagen. Der Anteil von Bargeld und Sichteinlagen am gesamten privaten Geldvermögen ist bis Ende 2017 auf rund ein Viertel gestiegen.

Aktienkurse sorgen für Vermögenszuwachs

Neben dem Sparfleiß der Bürger bildeten im abgelaufenen Jahr steigende Aktienkurse die zweite wichtige Stütze für den Vermögenszuwachs. So legte beispielsweise der Dax um 12,5 Prozent auf 12.913 Punkte zu und auch die im Euro Stoxx zusammengefassten Wertpapiere konnten eine gute Wertentwicklung verbuchen. Alles in allem sorgten Kursgewinne 2017 für einen Wertzuwachs bei Aktien, Aktien- und Mischfonds sowie Zertifikaten privater Haushalte von 93 Milliarden Euro.

Allerdings profitierten die Privatanleger abhängig von der individuellen Risikobereitschaft und Portfoliostruktur ganz unterschiedlich von der guten Börsenentwicklung. Und insgesamt bleiben die Wertsteigerungseffekte für das private Geldvermögen durch den bereits angesprochenen geringen Aktienanteil am Geldvermögen privater Haushalte in Deutschland begrenzt.

Inflation bewirkt negative Realzinsen

Im vorigen Jahr konnte sich das Zinsniveau für die Neuanlage in verzinslichen Anlageformen auf extrem niedrigem Niveau stabilisieren und im Vergleich zu 2016 teilweise sogar ein klein wenig zulegen. So lag die durchschnittliche Umlaufsrendite für inländische festverzinsliche Wertpapiere 2017 bei 0,3 Prozent nach 0,1 Prozent in 2016.

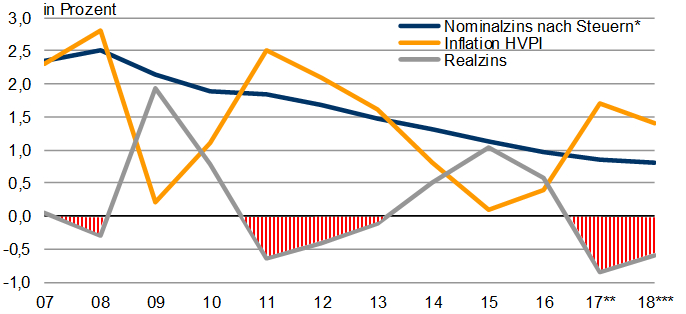

Allerdings wurden auch im letzten Jahr zahlreiche hochverzinsliche Altanlagen fällig und größtenteils zu extrem niedrigen Zinssätzen zwischengeparkt oder neu angelegt. Dadurch sank die nominale Durchschnittsverzinsung für den Bestand an Bankeinlagen, Rentenpapieren und –fonds sowie Versicherungen der privaten Haushalte nach Abzug von Steuern und Verwaltungsaufwendungen weiter auf 0,8 Prozent.

„Rückkehr“ der Preissteigerungen

In den Jahren davor konnte zwar ebenfalls nur eine niedrige Nominalverzinsung der genannten Geldvermögensbestandteile erzielt werden (zwischen 1,3 und 1,0 Prozent von 2014 bis 2016). Allerdings blieb in dieser Zeit auch die Inflation sehr schwach, so dass der Realzins in diesem Abschnitt der Niedrigzinsphase positiv blieb.

„Landunter” bei der realen Verzinsung privater Geldvermögen

*: durchschnittliche Nominalverzinsung zinstragender Geldvermögensbestandteile (Einlagen, Rentenpapiere, Versicherungen) privater Haushalte in Deutschland nach Steuern und Vermögensverwaltungsaufwendungen; **: vorläufig; ***: Prognose DZ BANK AGQuellen: Bundesbank, DZ BANK AG; Grafik: DZ Bank

Mit der „Rückkehr“ der Inflation in 2017 änderte sich das: Der am harmonisierten Verbraucherpreisindex (HVPI) gemessene Preisauftrieb stieg im abgelaufenen Jahr auf 1,7 Prozent und der Realzins drehte mit -0,8 Prozent auf „Landunter“.

Bezogen auf den Gesamtbestand an Einlagen, Rentenpapieren und -fonds sowie Versicherungen in Höhe von 4,5 Billionen Euro bedeutet das einen Wertverlust des Geldvermögens der privaten Haushalte in Deutschland von über 38 Milliarden Euro.

Dass sich der Aufbau des gesamten privaten Geldvermögens (einschließlich Fonds, Aktien und Zertifikaten) 2017 trotz Niedrigzins (und sogar negativem Realzins) beschleunigt hat, ist vor allem dem Sparfleiß der Bürger und der positiven Entwicklung an den Aktienmärkten zu verdanken.

Kaum veränderte Perspektiven 2018

Ende Oktober letzten Jahres hatte der Rat der Europäischen Zentralbank entschieden, die Anleihenkäufe des Eurosystems ab Januar 2018 zwar auf monatlich 30 Milliarden Euro zu halbieren.

Das Ankaufprogramm soll in diesem Rahmen aber vorläufig bis mindestens September 2018 fortgeführt werden. Außerdem entschied sich der Rat gegen ein Signal für ein endgültiges Auslaufen der Ankäufe.

Durch den Kaufprogramm-Verlängerungsbeschluss der EZB dürfte uns die Niedrigzinsphase noch eine Weile erhalten bleiben. Gleichzeitig kann weiterhin mit einer äußerst positiven konjunkturellen Entwicklung in Deutschland gerechnet werden: Mit 2,2 Prozent dürfte sich das gute Wirtschaftswachstum des letzten Jahres in 2018 wiederholen.

Die Inflationsrate bleibt in Deutschland mit voraussichtlich 1,4 Prozent zwar weiter unter dem Ziel der EZB für den Euroraum. Trotzdem müssen sich die privaten Haushalte auch 2018 auf negative Realzinsen einstellen.

Bei spürbaren Einkommenszuwächsen und einer weiter leicht steigenden Sparquote wird der Aufbau des Geldvermögens erneut vor allem von der Ersparnis der Bürger gespeist. Wir rechnen für 2018 mit einem nominalen Vermögenszuwachs um gut vier Prozent auf 6,3 Billionen Euro.

Von: Michael Stappel

Quelle: Das Investment