Mit Blick auf die zukünftigen Wachstumschancen zeigen sich Vermögensverwalter optimistisch. Weiterempfehlung ist der wichtigste Weg, um Kunden zu gewinnen. Social Media gewinnt jedoch an Bedeutung. Dagegen führen Immobilienkäufe, Tod von Mandanten sowie enttäuschende Rendite zu Kundenverlusten.

Mit Blick auf die zukünftigen Wachstumschancen zeigen sich Vermögensverwalter optimistisch. Weiterempfehlung ist der wichtigste Weg, um Kunden zu gewinnen. Social Media gewinnt jedoch an Bedeutung. Dagegen führen Immobilienkäufe, Tod von Mandanten sowie enttäuschende Rendite zu Kundenverlusten.

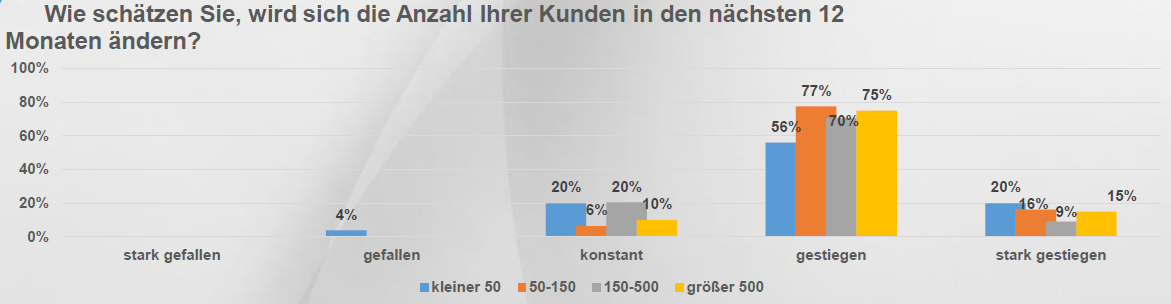

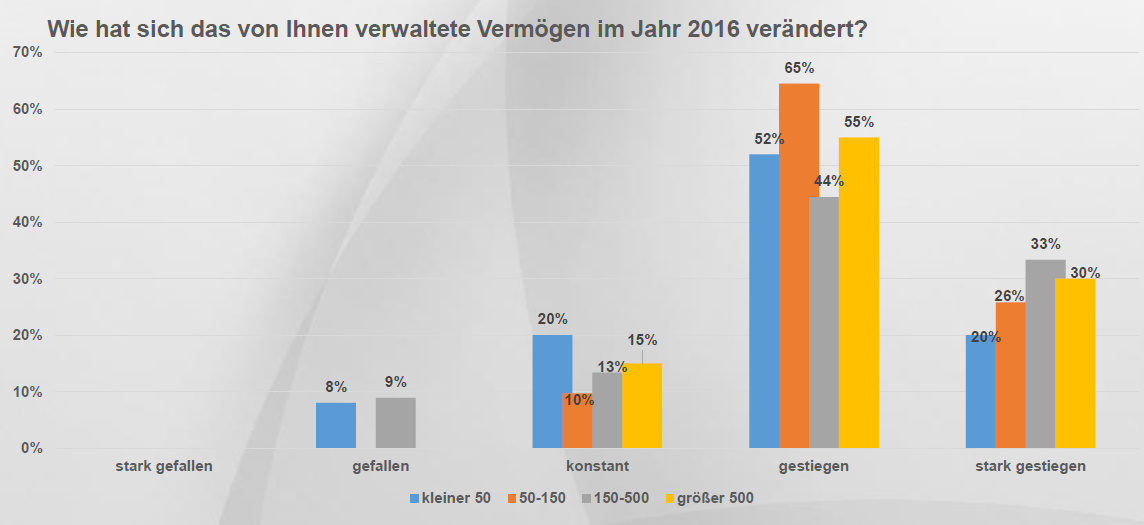

Zwei von drei unabhängigen Vermögensverwalter in Deutschland konnten 2016 ihre Kundenanzahl steigern. Und über 90 Prozent erwarten, dass sich dieses Kundenwachstum in den kommenden Monaten fortsetzt. Entsprechend verzeichneten 8 von 10 Gesellschaften einen Anstieg des verwalteten Vermögens. Neben dem Gewinn von Neukunden war die Aufstockung von bereits bestehenden Mandanten hierfür ausschlaggebend. Einen ungebrochenen Optimismus der Branche zeigen die jetzt veröffentlichten Forschungsergebnisse des Instituts für Vermögensverwaltung (InVV).

Zum vierten Mal seit 2014 befragte dazu das Aschaffenburger Forschungsinstitut unter der Leitung von Hartwig Webersinke jedes dritte Unternehmen mit staatlicher Zulassung in Deutschland.

Es bieten sich hervorragende Chancen

„Unabhängigen Vermögensverwaltern bieten sich in den kommenden Jahren hervorragende Chancen, nachhaltig Marktanteile zu gewinnen“, erklärt Webersinke, zugleich Dekan an der Hochschule Aschaffenburg.

Einige Rahmenfaktoren, die den positiven Blick der Branche auf die eigene Entwicklung unterstützen, seien: Die klassischen Banken und Sparkassen durchlebten einem fundamentalen Wandel.

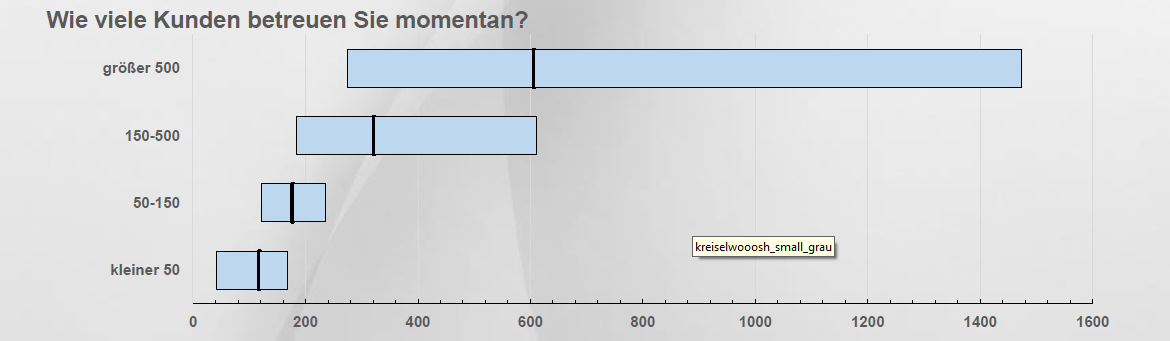

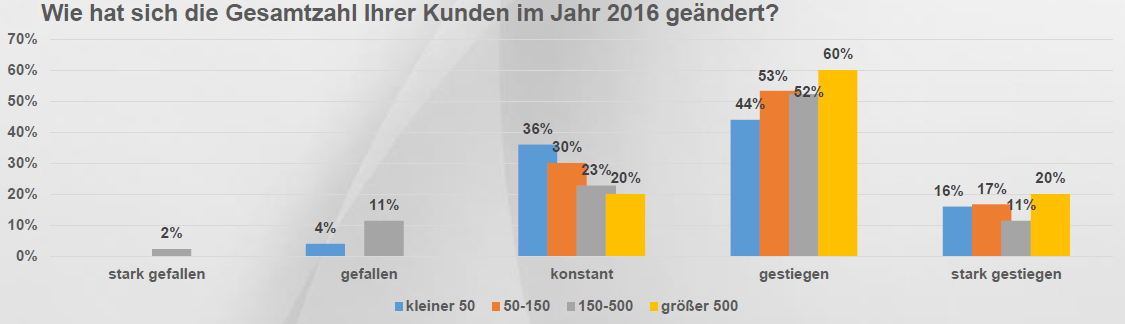

Besonders die größeren Gruppen (150-500 Mio. und größer 500 Mio.) konnten einen Kundenzuwachs feststellen. Grafik: InVV

Das Bewusstsein, dass eine gute Beratung etwas koste, sei bei vermögenden Privatanlegern zunehmend vorhanden. Vermögensverwaltung sei angesichts des Niedrigzinsumfeldes immer schwieriger.

„Wer sich einem unabhängigen Vermögensverwalter anvertraut, hat bei identischem Risiko eine realistische Chance auf höhere Renditen als ein Privatanleger oder Kunde, der sich an eine vertriebsgetriebene Institution wendet“, ist sich Webersinke sicher.

Immobilienkauf und Tod des Mandanten

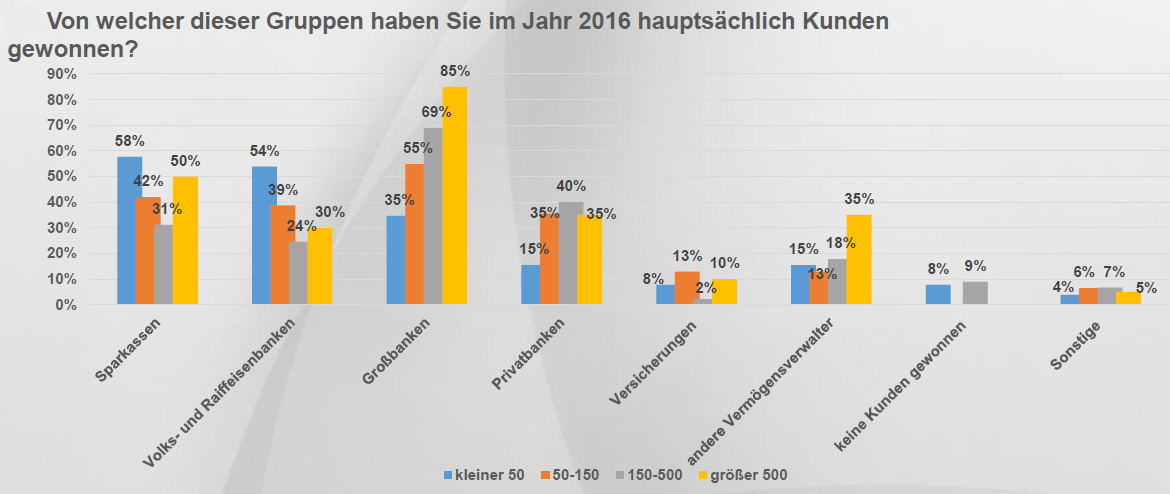

Die Mehrheit der Vermögensverwalter gewinnt ihre Kunden von Großbanken (durchschnittlich 60 Prozent), aber auch Sparkassen (durchschnittlich 43 Prozent) sowie Volks- und Raiffeisenbanken (durchschnittlich 37 Prozent) werden als Hauptquellen genannt. Mehrfachnennungen waren möglich.

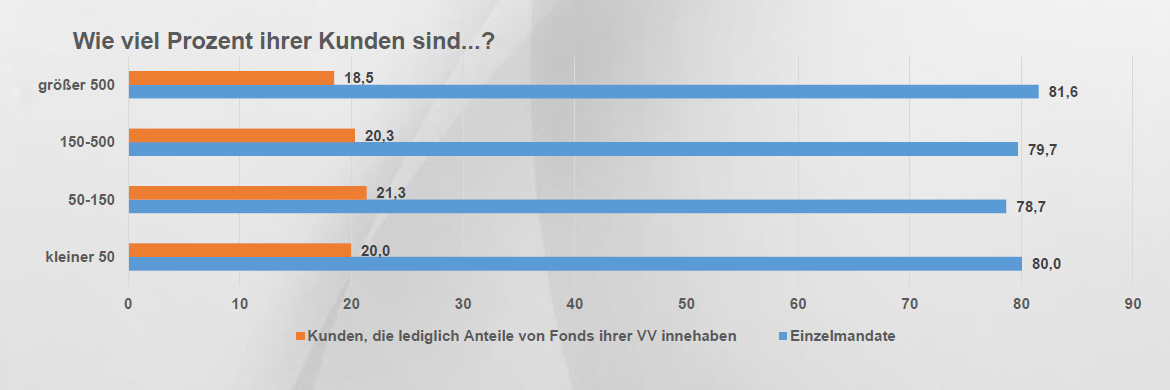

In allen Größenklassen sind die Kundenzahlen in etwa gleichmäßig in Einzelmandate und Kunden aus dem Fondsgeschäft untergliedert. Grafik: InVV

Neun von zehn Kunden finden über eine Empfehlung ihren Weg zum unabhängigen Finanzexperten. Soziale Netzwerke tragen bei den eher größeren Gesellschaften mittlerweile mit durchschnittlich 10 Prozent zum Kundenwachstum bei. Bei den ersten InVV-Befragungen 2014 und 2015 hatte dieser Weg noch kaum eine Rolle gespielt.

Empfehlung als Königsweg zum Experten

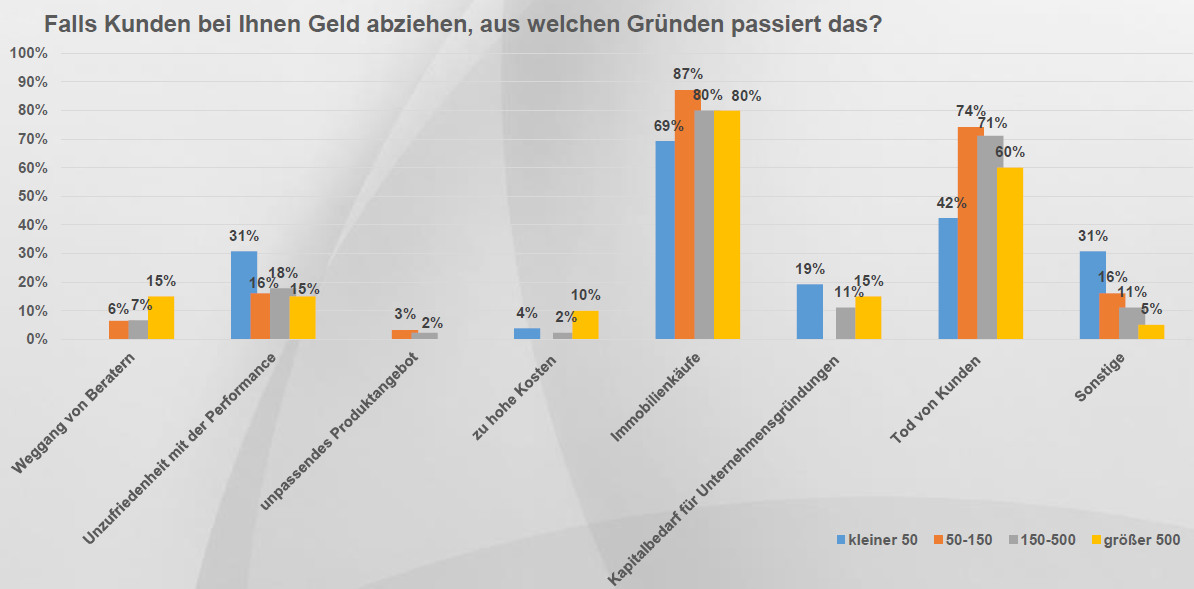

Die zentralen Herausforderungen stellen für unabhängige Vermögensverwalter dagegen der kundenseitige Kauf einer Immobilie durch sowie der Tod der Mandanten dar. Wenn er Kunden verliert, sind dies zu durchschnittlich 80 Prozent beziehungsweise 65 Prozent die Ursachen. Dagegen geht nur jeder fünfte Kunde wegen einer schlechten Rendite verloren.

Durchschnittlich gaben 67% der Vermögensverwalter an, eine Steigerung der Kundenzahlen im Jahr 2016 verzeichnet zu haben. Grafik: InVV

Offensichtlich machen Vermögensverwalter an dieser Stelle einen guten Job. Die befragten Häuser erzielten im Vorjahr im Mittel eine Rendite zwischen 5 Prozent und 6 Prozent für die Kundenportfolios.

Nach Abzug aller Kosten blieb den Kunden eine Rendite von bis zu 5 Prozent – für das sehr stark schwankende Jahr 2016 durchaus respektabel. 2015 hatte dieser Wert noch bei 4,6 Prozent gelegen.

Vermögensverwalter wollen digitaler werden

Wie im Vorjahr fühlte sich die Mehrheit der Vermögensverwalter in ihrem Geschäftsmodell nicht beziehungsweise kaum durch Robo Advice bedroht und plant daher keine Veränderung des eigenen Geschäftsmodells. Dagegen nahm der Anteil der Gesellschaften von 25 Prozent auf 41 Prozent deutlich zu, die ihr Unternehmen in Zukunft digitaler aufstellen wollen.

Im Durchschnitt geben 85% der Vermögensverwalter eine positive Prognose für die nächsten 12 Monate ab. Grafik: InVV

Neben Robo Advice zählten die Befragten dazu Projekte wie einem Kundenlogin auf der Website, interne Prozessdigitalisierung, Apps und Tools für Kunden oder einen eigenen Social Media Auftritt.

Meist genannt unter Sonstige: Auslands-/Direktbanken

Die Mehrheit der Vermögensverwalter gewinnt Kunden von Großbanken, aber auch von Sparkassen und Volks-und Raiffeisenbanken. Grafik: InVV

Die Mehrheit der Vermögensverwalter (54 Prozent) ist der Meinung, dass computergesteuerte Vermögensverwaltung in einem Zeitraum von 3 bis 5 Jahren in Deutschland eine größere Rolle spielen wird. Bei der Vorjahresbefragung hatten die Unternehmen größtenteils noch 5 Jahre und mehr angegeben.

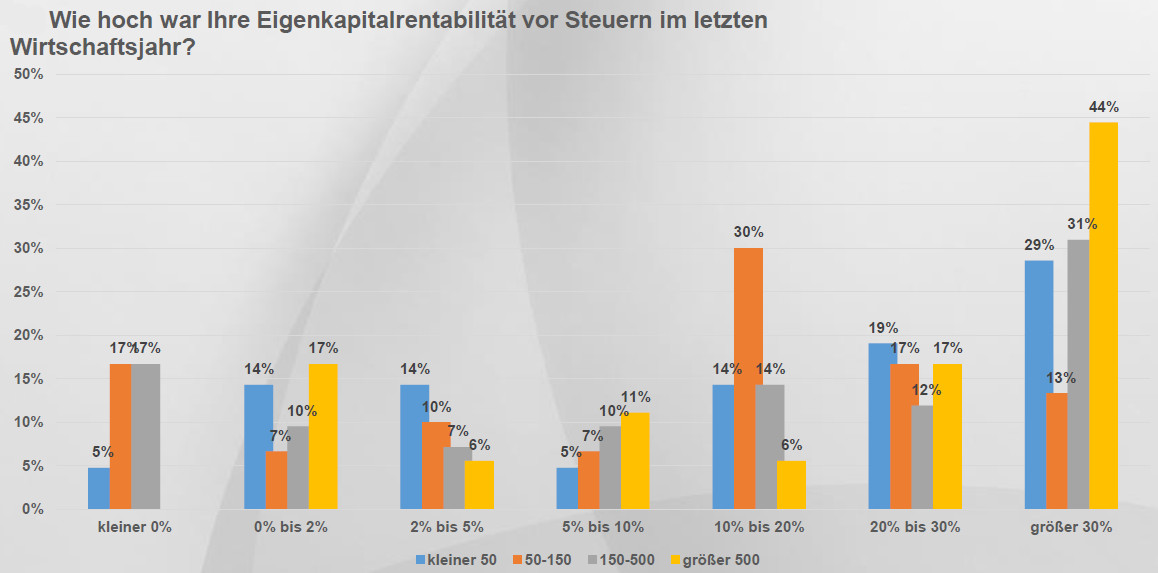

Jeder 2. verbessert Eigenkapitalrentabiliät

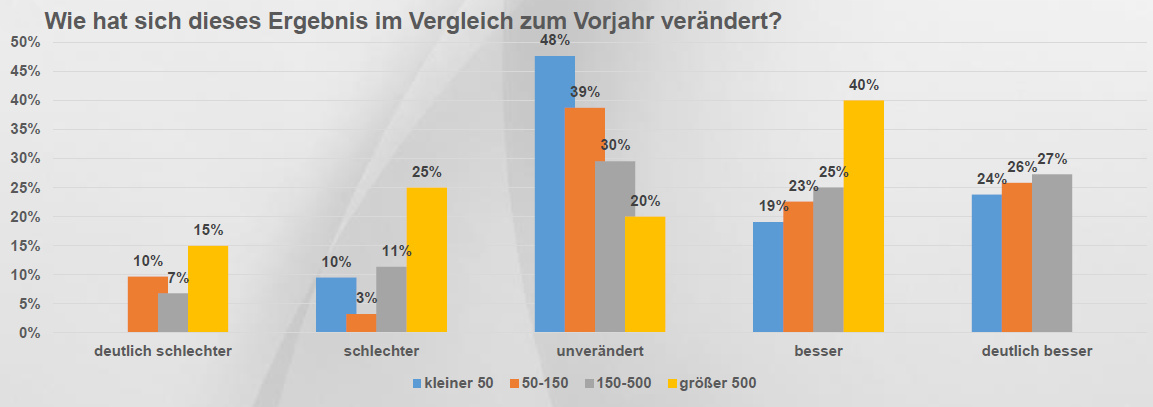

Die eigene wirtschaftliche Lage schätzt die Mehrheit der Vermögensverwalter (65 Prozent) gegenwärtig als gut bis sehr gut ein. Ein Drittel bezeichnet sie als solide, schlecht dagegen keiner.

Meist genannt unter Sonstige: Depot-Checks, aktive Akquiseaktionen

Persönliche Weiterempfehlung sowie Veranstaltungen bilden nach wie vor die Basis für die Kundengewinnung für Vermögensverwalter. Grafik: InVV

Für die nächsten 12 Monate sieht die Mehrheit der Vermögensverwalter (72 Prozent) zudem eine positive Entwicklung. 50 Prozent der Vermögensverwalter gaben bei der diesjährigen Befragung an, eine Verbesserung der Eigenkapitalrentabilität vor Steuern erzielt zu haben.

Meist genannt unter Sonstige: Kapitalbedarf, Wunsch zum Selbstmanagement

Immobilienkäufe und der Tod von Kunden sind die Hauptgründe, weshalb Vermögensverwalter Kunden verlieren. Grafik: InVV

Die absolute Höhe hing jedoch stark von der Größe der Gesellschaft ab. In der Gruppe der Gesellschaften, die ein Volumen von 50 bis 150 Millionen Euro betreut, gaben die meisten Befragten eine Eigenkapitalrentabilität von 10 Prozent bis 20 Prozent an.

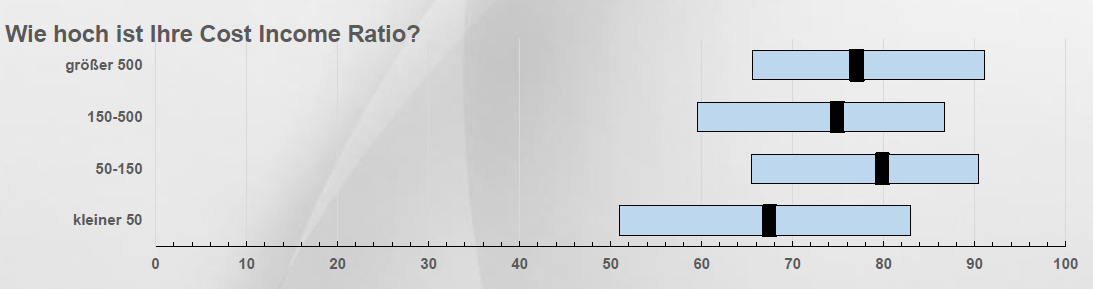

Bei kleineren und größeren Gesellschaften lag diese in der Mehrzahl bei über 30 Prozent. Die Cost-Income-Ratio, also das Verhältnis von (Verwaltungs-)Aufwand zu den Erträgen, lag im Median in allen Größenklassen in einer Bandbreite von 66,5 bis 80.

Kunden, betreutes Vermögen, Mitarbeiter

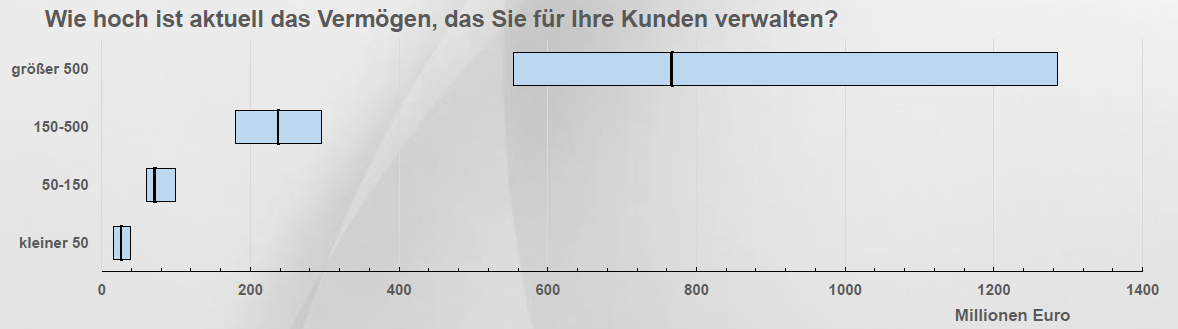

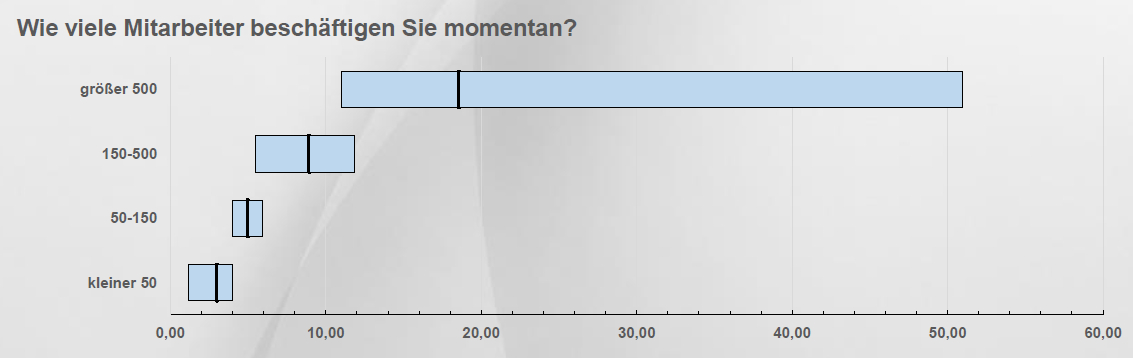

2017 beteiligten sich 142 und damit wieder jeder dritte Vermögensverwalter in Deutschland an der wissenschaftlichen Umfrage. Diese betreuen im Median 210 Kunden.

Das durchschnittliche verwaltete Vermögen hat sich im Vergleich zum Vorjahr erhöht. Grafik: InVV

Insgesamt stehen die Befragungsteilnehmer für über 90 Milliarden Euro an Kundenvermögen, was im Median ein verwaltetes Vermögen pro Vermögensverwalter von rund 150 Millionen Euro darstellt.

Durchschnittlich 81% der Vermögensverwalter geben einen Anstieg des verwalteten Vermögens an. Grafik: InVV

Dabei ist die Branche sehr divergent. Dominiert wird sie insbesondere von einigen wenigen Vermögensverwaltern mit einem Kundenvolumen von mehreren Milliarden Euro.

Die Veränderung des verwalteten Vermögens wurde hauptsächlich durch den Gewinn von Neukunden, die Aufstockung von Bestandskunden sowie eine gute Performance verursacht. Grafik: InVV

Der Großteil ist deutlich kleiner

Der Großteil der Vermögensverwalter ist jedoch deutlich kleiner. 44 Prozent der in diesem Jahr befragten Vermögensverwalter betreuen ein Kundenvermögen von weniger als 150 Millionen Euro.

Vernachlässigt man die Gruppeneinteilung, so ergibt sich für die Anzahl der Mitarbeiter ein arithm. Mittel von 14,1 (Vorjahr 11,9). Grafik: InVV

Auf den Bereich von 150 Millionen bis 500 Millionen Euro entfallen weitere 35 Prozent der Teilnehmer, so dass nur 15 Prozent der Vermögensverwalter mehr als 500 Millionen Euro verwalten. 6 Prozent der Teilnehmer machten zum verwalteten Vermögen keine Angaben.

Die Mehrheit der Größenklassen erzielte eine Eigenkapitalrentabilität von größer 30%. In der Klasse 50-150 Mio. EUR allerdings erzielten die meisten Vermögensverwalter eine Eigenkapitalrentabilität von 10-20%. Grafik: InVV

50% der Vermögensverwalter geben an, eine Verbesserung der Eigenkapitalrentabilität vor Steuern erzielt zu haben. Grafik: InVV

Die Cost-Income-Ratio (also das Verhältnis von (Verwaltungs-)Aufwand zu den Erträgen) liegt im Median in allen Größenklassen in einer Range von 66,5 bis 80. Grafik: InVV

Autor:

Quelle: DAS INVESTMENT.