Gewöhnlich ist der US-Dollar die Leitwährung, an der sich alle Währungen weltweit messen. In letzter Zeit orientieren sich viele Länder allerdings auch am Euro, beobachtet Martin Hüfner. Der Assenagon-Chefvolkswirt hält das für einen längerfristigen Trend. Auf den Devisenmärkten ist es in den meisten Ländern üblich, die Stärke einer Währung an ihrem bilateralen Verhältnis zur amerikanischen Währung zu messen. Der Euro wird als fest bezeichnet, wenn er sich gegenüber dem US-Dollar aufwertet. Er ist schwach, wenn er gegenüber dem US-Dollar an Wert verliert. Das hat sich so eingebürgert, obwohl beispielsweise die deutschen Exporte in die Vereinigten Staaten heute nur noch weniger als 10 Prozent der gesamten Ausfuhren ausmachen. Dahinter steht die Tatsache, dass der US-Dollar nach wie vor die Schlüsselwährung der Welt ist, um die sich alles Geschehen an den Devisenmärkten dreht.

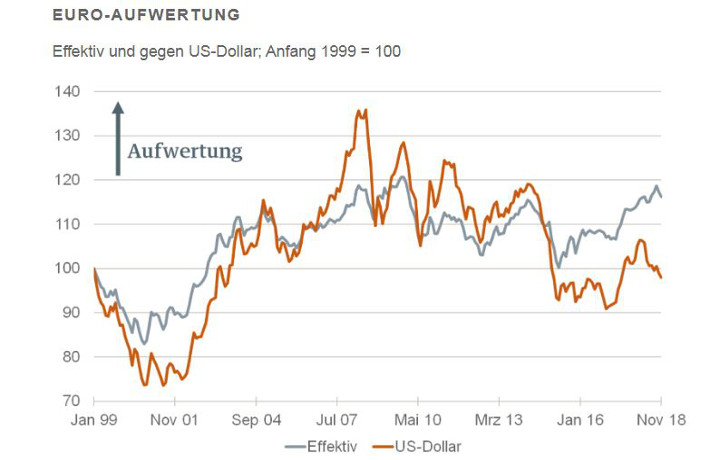

Lange Zeit war das eine richtige Beschreibung der Realität. Wenn man sich die Entwicklung des Euro/US-Dollar-Kurses und des handelsgewichteten Euro-Kurses anschaut (siehe Grafik), dann zeigt sich über viele Jahre ein weitgehender Gleichlauf. Nur in Krisenzeiten wie Anfang der 2000er Jahre oder in der großen Finanzkrise 2007/08 gab es größere Abweichungen. Sie waren aber immer nur vorübergehend.

In letzter Zeit hat sich das Bild allerdings verändert. Etwa seit 2015 laufen die beiden Kurven deutlich auseinander. Der Euro hat mit einem Mal zwei Gesichter. Gegenüber dem US-Dollar ist er vergleichsweise schwach. Gegenüber den Währungen der großen Handelspartner gewinnt er dagegen ständig an Wert.

Quelle: Bundesbank/Hüfner

Das sieht nicht nach einem kurzfristigen Ausreißer aus. Müssen wir es ernst nehmen und umdenken? Meine These: Ja, da steckt mehr dahinter.

Auf den ersten Blick ist es natürlich der Sonderfaktor des britischen Pfunds, der zu der Verzerrung führt. Das Pfund hat sich nach dem Brexit-Referendum kräftig abgewertet. Das schlug sich in dem gewichteten Wechselkurs des Euros nieder, nicht aber in dem bilateralen Verhältnis zum US-Dollar.

Der Effekt war besonders stark, weil Großbritannien ein großer Handelspartner des Euroraums ist und daher ein erhebliches Gewicht im effektiven Wechselkurs hat. Es ist zu vermuten, dass das noch eine gute Weile so bleiben wird. Denn das Pfund wird sich – wie auch immer das politische Gerangel ausgeht – von dem Absturz nicht so schnell wieder erholen.

Die Entwicklung des Pfundes erklärt aber nicht die gesamte Diskrepanz zwischen effektivem Eurokurs und dem Wechselkurs gegenüber dem US-Dollar. Das ergibt sich schon aus der Tatsache, dass die Diskrepanz schon 2015 entstanden ist, also ein Jahr vor dem Brexit-Referendum. Man muss also auch das Verhältnis des Euros zu den Währungen der anderen Handelspartner anschauen.

Hier gibt es zwei unterschiedliche Ländergruppen. Die eine umfasst Asien und andere Emerging Markets. Hier gab es zwar zum Teil erhebliche Wechselkursschwankungen. Japan, Singapur und Israel beispielsweise werteten sich deutlich auf. China, Indien und Malaysia wurden schwächer. Besonders krass war die Abwertung der türkischen Lira.

All diese Länder orientieren sich in ihrer Wechselkurspolitik jedoch vornehmlich an den USA und dem US-Dollar. Ihr Wechselkurs gegenüber dem Euro entwickelt sich also mehr oder weniger parallel zum bilateralen Euro/US-Dollar-Kurs. Die Abweichung zwischen den beiden Kurven können sie also nicht erklären.

Anders bei den Entwicklungen auf dem europäischen Kontinent. Hier gab es zwar auch unterschiedliche Bewegungen. Der Schweizer Franken etwa hat sich in den letzten Jahren aufgewertet und die Kurve des handelsgewichteten Euros nach unten gedrückt. Insgesamt aber überwogen die Währungen, gegenüber denen der Euro stärker geworden ist. Es handelt sich hier einmal um die nordeuropäischen Staaten Schweden und Norwegen. Zum anderen sind hier die osteuropäischen Staaten Polen, Ungarn und Rumänien zu nennen. Sie alle sind seit dem Ende der Eurokrise gegenüber dem Euro schwächer geworden. Sie haben damit zur Aufwertung des handelsgewichteten Euros beigetragen.

Hier hat sich offenbar ein Block von Währungen gebildet, die sich weniger am US-Dollar und mehr am Euro orientieren. Er ist inzwischen auch gar nicht mehr so klein. Sein Anteil an den deutschen Exporten ist nicht geringer als der entsprechende Anteil der USA. Für die Länder macht die wechselkurspolitische Orientierung am Euro durchaus Sinn, da sie handelspolitisch stärker mit dem Euroraum verflochten sind.

Was wir hier sehen, ist das Entstehen einer Art “kleiner Schlüsselwährung”. Was der Dollar für die Welt, wird der Euro für Europa. Das ist auch für die Schweiz relevant, wenn sie sich am Euro orientiert.

Die relative Stärke des Euros gegenüber diesen Währungen ist für die Exporteure des Euroraums eine Bürde, da die Aufwertung zu Lasten der Marge geht. Es erklärt die Klagen der Unternehmen, vor allem in südeuropäischen Staaten wie etwa Italien. Die Importe verbilligen sich. Andererseits darf man nicht nur auf den Handelsverkehr schauen. Für den Kapitalverkehr ist der Euro auf dem Kontinent trotz der niedrigen Zinsen ein Anziehungspunkt. Es fließt Kapital zu. Das ist ein Plus für den Euro.

Für den Anleger: Wundern Sie sich nicht, wenn sich die Exportindustrie über den starken Euro auf den Devisenmärkten beklagt. Nicht alle Unternehmen profitieren von dem relativ schwachen Euro gegenüber dem US-Dollar. Schauen Sie daher nicht nur auf das bilaterale Verhältnis zum US-Dollar, sondern auf den handelsgewichteten effektiven Wechselkurs.

Von: Martin Hüfner

Quelle: Das Investment