Mit dem kräftigen Kursrückgang zum Jahresende wird das Anlagejahr 2018 vielen Investoren in schlechter Erinnerung bleiben. Bei einem Jahresverlust des DAX von -18,26 Prozent fiel das Gesamtergebnis von -7,02 Prozent des Greiff ‚Special Situations‘ Fund noch vergleichsweise positiv aus. Der Handelsstreit zwischen China und den USA, die gesteigerte Angst vor einem unkontrollierten Brexit sowie globale Rezessionsängste drückten massiv auf die Stimmung der Investoren. Dirk Sammüller, FondsManager des Greiff „Special Situations“ Fund (WKN A0F699, ISIN LU0228348941) berichtet in seinem aktuellen Monatsreport für Dezember, welche wichtigen Marktereignisse es im M&A-Sektor gab. SJB FondsInvestoren erfahren hier alles Wissenswerte zu Performance und Marktausblick direkt von dem Greiff-Marktexperten.

Die Aktienmärkte weltweit im freien Fall! Statt einer typischen Jahresendrallye brachte der Dezember 2018 einen Jahresendcrash mit sich. Das Jahr 2018 wird den Marktteilnehmern in schlechter Erinnerung bleiben, da viele „klassische“ Marktmechanismen nicht funktioniert haben. Letztendlich steht unter dem Strich eine miserable Jahresperformance quer durch nahezu alle Assetklassen und Marktsegmente: DAX -18,26%, MDAX -17,61%, SDAX -20,32%. Die Performance des GREIFF special situations Fund in 2018 lag mit -7,02% (R-Tranche) sowie -6,17% (I-Tranche) am unteren Ende des Ewartungskorridors.

Der letzte Monat des Jahres war einmal mehr geprägt von teils heftigen Kursturbulenzen. Der tägliche Blick auf das Kurstableau legte den Schluss nahe, dass viele Portfoliomanager nach dem Motto: „Alles muss raus!“ verfahren haben. Das eröffnete durchaus interessante Kaufmöglichkeiten, insbesondere bei BuG-Aktien. Daneben waren wir weiterhin Käufer in der „alten“ Linde, für die der Squeeze-out am 12.12.2018 auf der finalen Hauptversammlung abgesegnet wurde. Wir waren vor Ort und unsere positive Einschätzung für eine attraktive Nachbesserung in der Spruchstelle wurde bestätigt. Bei Luxottica waren wir Käufer. Der im Januar 2019 anstehende Squeeze-out offeriert ein Wahlrecht zwischen Barausgleich und Aktientausch, was ebenso wie bei Linde eine mehr oder weniger kostenlose Option auf Zusatzrendite bietet. Die Posse um den Squeeze-out bei der Westgrund setzte sich auch auf der jüngst stattgefundenen Hauptversammlung fort. Der Grund: Unterschiedliche Ansätze zwischen dem Käufer Adler Real Estate und dem Bewertungsgutachter, so die offizielle Stellungnahme. Als Net Asset Value (NAV) wurden nunmehr EUR 784,2 Mio. EUR genannt (Vorjahr: 663,4 Mio. EUR). Dies entspricht einem NAV von EUR 9,86 je WESTGRUND-Aktie zum 30.09.2018. Im Spruchverfahren zur Überprüfung der Angemessenheit der Barabfindung bei Wincor bzw. nun Diebold Nixdorf AG kam es zur ersten mündlichen Verhandlung vor dem Landgericht Dortmund. Das Gericht unterbreitete einen Vergleichsvorschlag, welcher eine Erhöhung der Barabfindung von 55,02 Euro (im Rahmen der Anfechtungsklage hatte die Antragsgegnerin bereits eine Erhöhung auf 55,50 Euro zugesichert) auf 62,50 Euro vorsieht. Obwohl natürlich keine Einigung zwischen den Parteien erzielt werden konnte, zeigt der Pfeil in die richtige Richtung! Abschließend sei noch erwähnt, dass im Spruchverfahren MAN der Volkswagen-Konzern auch für 2013 den gerichtlich erhöhten Ausgleich zahlen muss. Alles in allem ein Erfolg auf ganzer Linie für die Kläger bzw. Kleinaktionäre!

M&A Märkte: Rückblick und Ausblick

Deals for the first half of 2018 totalled nearly $2 trillion, the highest level seen since 2007 and larger than the $1.7 trillion generated in the same period of 2015… “We’ve come through that period to a place of renewed confidence in the markets. If deal volumes continue at their current level, we could see 2018 turning out to be a record year.”, gab die britische Tageszeitung Telegraph noch im September 2018 zum Besten und seitdem ist einiges passiert. Um genauer zu sein: Die Bären sind los! Weltweit notiert mehr als jede zweite Aktie mindestens 20% unter ihrem Jahreshoch. Damit befinden sie sich nach gängiger Definition in einem Bärenmarkt. Etwa jeder dritte Titel hat 30% oder mehr verloren, rund jeder siebte hat sich um mindestens 40% vergünstigt. Einmal mehr stehen die Aktien Europas am stärksten unter Druck. Nun beginnen Schnäppchenjäger, erste attraktive Investitionsgelegenheiten zu finden. Von vorweihnachtlicher Ruhe am Übernahmemarkt war also weit und breit keine Spur. Einige Beispiele der letzten Tage: An Leoni soll Motherson Sumi aus Indien Interesse angemeldet haben, Scout24 stellt sich zum Verkauf, die Gerüchte um eine Bank-Ehe zwischen Commerzbank und Deutsche Bank nehmen wieder zu. Bei ThyssenKrupp, Bayer sowie GEA kauften sich im Jahresverlauf auf den „gedrückten“ Niveaus Aktivisten ein. Bei Metro ist der tschechische Milliardär Daniel Kretinsky mit dem Kauf größerer Aktienpakete eingestiegen und verfügt einschließlich Optionen über die Möglichkeit, seinen Anteil auf mehr als 30% aufzustocken. Die Liste ließe sich noch weiter fortsetzen…. .

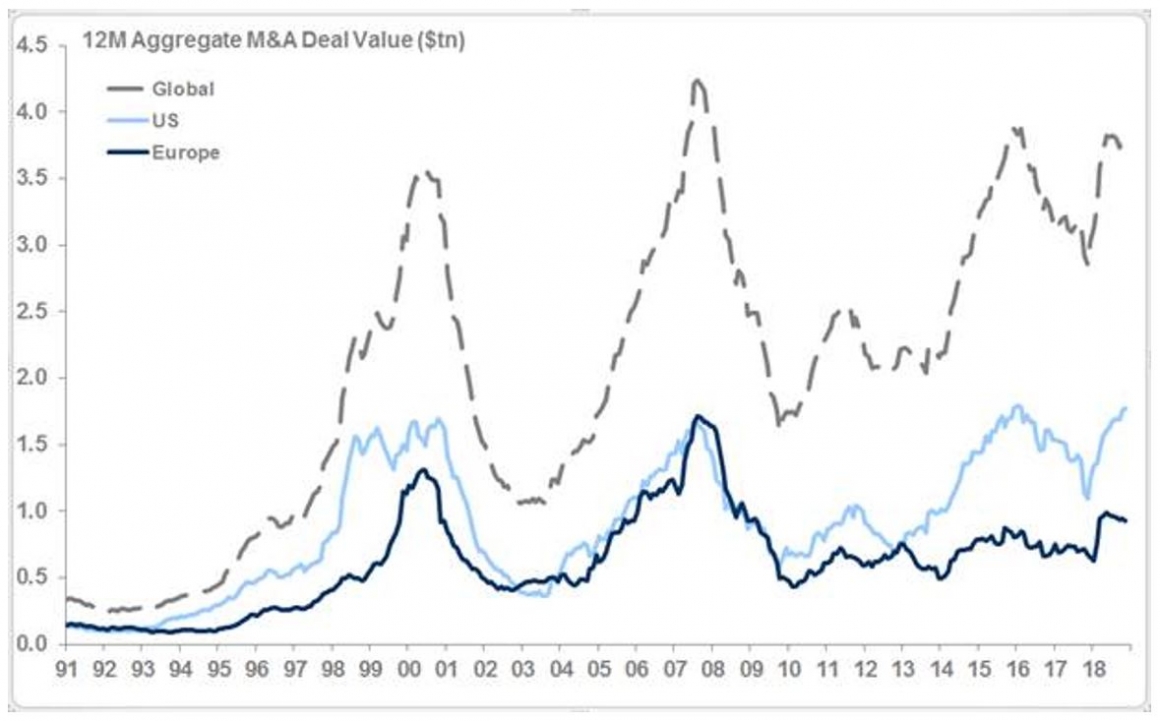

Stand Anfang Dezember 2018 blicken wir also immer noch auf ein erfolgreiches M&A Jahr zurück. Auf globaler Ebene hat das M&A-Volumen auf Jahresbasis um 14% zugelegt, in Europa immerhin um 7%.

Der Anstieg bei Übernahmen und Fusionen auf dem alten Kontinent ist dabei in erster Linie sogenannten „cross-border deals” geschuldet, namentlich erhielten Shire, Sky und EDP Übernahmeangebote aus Übersee, noch sind aber nicht alle der hier aufgeführten Deals in trockenen Tüchern. Stellt sich also nun die Gretchenfrage, wohin wird der M&A-Markt in 2019 steuern? Nach einem sehr belebten ersten Halbjahr 2018 hat sich das Übernahmekarussell in der zweiten Jahreshälfte deutlich langsamer gedreht. Die bekannten geopolitischen und konjunkturellen Sorgen haben ebenso Bremsspuren hinterlassen wie die teils heftigen Abschwünge an den Aktienmärkten. Volatilität bleibt bekanntermaßen Appetitzügler Nummer Eins für Übernahmehungrige!

Es ist zu befürchten, dass die Sorgenfalten der Marktteilnehmer in 2019 nicht schlagartig verschwinden. Ebenso wenig die insgesamt unverändert guten Rahmenbedingungen für M&A-Aktivitäten. Hierzu zählen insbesondere solide Bilanzen und hohe Liquiditätspolster bei Unternehmen. Immer stärker mischen mittlerweile Finanzinvestoren bei Übernahmen mit. Private Equity oder aktivistische agierende Investoren wurden in den letzten Jahren kontinuierlich mit teils deutlichen Mittelzuflüssen bedacht, die nach Rendite schreien. Als beispielsweise Elliott im vergangenen Jahr wieder um frisches Kapital warb, stopften Investoren innerhalb von nur 24 Stunden fünf Milliarden US-Dollar in den Topf. Der Druck in der Branche wächst, Übernahmen anzustrengen oder zu versuchen darauf hinzuwirken. Mehr als die Hälfte von befragten Unternehmen nennen als Haupttreiber auf dem Übernahmemarkt die steigende Wettbewerbsintensität und den damit verbundenen Konsolidierungsdruck, so dass zu hebende Synergien eine immer bedeutendere Rolle einnehmen. Die nunmehr deutlich günstigeren Bewertungen der Aktienmärkte dürften hierbei unterstützend wirken. Ohnehin deutet sich an, das bei einer Vielzahl von Unternehmen sogenannte Portfoliooptimierungen in 2019 auf der Agenda stehen werden. Abspaltungen von Unternehmensbereichen, sogenannte Spin-offs, dürften 2019 eine Renaissance erfahren und können Übernahmeaktivitäten befeuern, aber auch aus fundamentaler Sicht attraktive Renditekicks mit sich bringen.

Source: TBF Global Asset Management GmbH

Fazit:

Was für Schlüsse ziehen wir daraus?

Geld ist massenhaft vorhanden und wartet auf Verwendung. Wir rechnen daher mit einer ganzen Reihe an neuen Investitionsmöglichkeiten und zwar in allen Bausteinen bzw. Strategien, die wir für unsere Fonds gewinnbringend umsetzen können. Nachdem wir in den letzten 12 Monaten eine Fülle an M&A-Aktivitäten in Europa gesehen haben, scheint nun auch wieder die Zeit reif für Endspielsituationen. Zweitrundeneffekte, insbesondere Squeeze-outs bahnen sich bereits seit mehreren Wochen quer durch Europa an. Die Investitionsquoten unserer Fonds sind kontinuierlich gestiegen. Luxottica in Italien oder Linde in Deutschland sind nur zwei prominente und vor allen Dingen liquide Investmentmöglichkeiten. Nach einer längeren Durststrecke rechnen wir auch mit neuen BuG-Fällen im Jahr 2019. Positive Impulse sehen wir daher auch für den Großteil des Special Situations-Segments. Aktien in diesem Segment bieten bei Ankündigung einer Strukturmaßname den größten Gewinnhebel, insbesondere nach der in diesem Jahr gesehenen Kernschmelze. So zeigt eine aktuelle Studie der ValueTrust in Zusammenarbeit mit der Hochschule Leipzig, dass aktienrechtliche Strukturmaßnahmen in der Regel teurer als das eigentliche Übernahmeangebot sind. Von den im Studienverlauf untersuchten Übernahmeangeboten zog nahezu jedes zweite auch eine oder gar mehrere Strukturmaßnahmen nach sich. Noch deutlicher gestaltet sich diese Relation mit Blick auf das anschließende Spruchverfahren. Hier gilt die Regel: Keine Strukturmaßnahme ohne gerichtliche Überprüfung der Abfindungspreise! In diesem Segment blicken wir auf ein erfreuliches Jahr 2018 mit richtungsweisenden Entscheidungen beispielsweise bei MAN und Reply Deutschland zurück. Besonders erfreulich gestaltet sich, dass die durchschnittliche Rendite für Nachbesserungen in jüngster Vergangenheit ansteigende Tendenzen zeigt. So lag der durchschnittliche Nachschlag für die in 2017 abgeschlossenen Verfahren bei 34% (inklusive Zinsen). Marktunabhängige Erträge aus dem attraktiven Nachbesserungsportfolio des Fonds sollten auch in Zukunft eine ansehnliche Renditequelle darstellen.

Das stark „gestresste“ Umfeld bei den Nebenwerten offeriert darüber hinaus noch weitere Optionen, die in dieser Breite in den letzten Jahren nicht umsetzbar waren. Rückkaufe in BuG-Werten, deren Portfoliogröße in den letzten Monaten deutlich herausgewachsen waren, können nun zu deutlich günstigeren, sprich attraktiven Kursen zurückgekauft werden. Selbst bei MAN konnte im Rahmen des laufenden Abfindungsanbot mehr oder weniger risikolos Kursdifferenzen ausgenutzt werden.

2019 dürfte ein ähnlich anspruchsvolles Börsenjahr wie 2018 werden. Wir rechnen jedoch im Gegensatz zu 2018 mit deutlich mehr Investitionsmöglichkeiten und guten Chancen, diese in ansprechende positive Renditen umzumünzen. Die durchschnittliche Dividendenrendite bei BuG-Werten liegt bei rund 3,5% bei geringen Aufschlägen zu den Abfindungspreisen. Hier variiert die Spanne von 5% bis 10% bei unseren Kernpositionen. Bei den Squeeze-out Prämien setzt sich dieses Bild nahtlos fort. Prämien von 1 bis 3% sind Relationen, die zuletzt in den Jahren 2009 und 2011 zu sehen waren!