Unter Bewertungsaspekten sollten langfristig orientierte Investoren von US-Aktien Abstand nehmen und sich den  deutlich attraktiver bewerteten asiatischen Märkten zuwenden: Nach einer bemerkenswerten Kursrallye in den vergangenen neun Jahren geht dem Aufwärtstrend in den USA allmählich die Luft aus – und dies trotz der unternehmerfreundlichen Steuerpolitik von US-Präsident Donald Trump. Ganz anders sieht es hingegen mit Blick auf das Bewertungsniveau im MSCI Asia ex Japan Index aus: Die darin enthaltenen Aktien überzeugen aktuell mit einem niedrigen Kurs-Gewinn-Verhältnis von 11,3, was einem 30-prozentigen Abschlag zu US-Titeln entspricht.

deutlich attraktiver bewerteten asiatischen Märkten zuwenden: Nach einer bemerkenswerten Kursrallye in den vergangenen neun Jahren geht dem Aufwärtstrend in den USA allmählich die Luft aus – und dies trotz der unternehmerfreundlichen Steuerpolitik von US-Präsident Donald Trump. Ganz anders sieht es hingegen mit Blick auf das Bewertungsniveau im MSCI Asia ex Japan Index aus: Die darin enthaltenen Aktien überzeugen aktuell mit einem niedrigen Kurs-Gewinn-Verhältnis von 11,3, was einem 30-prozentigen Abschlag zu US-Titeln entspricht.

Die Konsequenzen dieser extremen Bewertungsdifferenzen mit Blick auf das neue Anlagejahr 2019 sind für antizyklische Investoren klar: Die asiatischen Märkte sollten im Fokus ihrer Anlageentscheidungen stehen, sind sie doch besonders für Anleger mit einem langfristigen Fokus attraktiv. Hinzu kommt: Auf dieser niedrigen Bewertungsbasis aufbauend, dürften im kommenden Jahr die Erträge der Unternehmen in Asien (ex Japan) überdurchschnittlich zulegen und auf ein attraktives Niveau ansteigen. Argumente genug, einen auf die asiatischen Tigerstaaten spezialisierten Aktienfonds ins Depot aufzunehmen. Eine ganz besondere Expertise für Asien befindet sich bei der US-FondsGesellschaft Matthews Asia, dem größten spezialisierten Anbieter für asiatische Investments in den Vereinigten Staaten. Hier wurde auch der Matthews Asia – Pacific Tiger Fund kreiert, der sich auf die dynamisch wachsenden Tigerstaaten in Asien fokussiert und aktuell die größten Länderbestände in China, Indien und Südkorea aufweist. FondsManager Sharat Shroff sieht insbesondere im „Reich der Mitte“ überdurchschnittliche Anlagechancen, da Chinas Ökonomie längst nicht mehr so stark vom Export getrieben sei. Die Inlandsnachfrage sorge mittlerweile für mehr als zwei Drittel des gesamten Wirtschaftswachstums des Landes, betont der Marktexperte, der zudem darauf verweist, dass Trumps Strafzölle bislang noch keine nennenswerten Spuren beim BIP hinterlassen haben.

Der Matthews Asia – Pacific Tiger Fund A Acc USD (WKN A1JS6T, ISIN LU0491815824) wurde am 26. August 2010 aufgelegt und verfügt aktuell über ein FondsVolumen von umgerechnet 806,55 Millionen Euro. FondsWährung ist der US-Dollar, als Benchmark wird der MSCI All Country Asia ex Japan Index verwendet. Asienexperte Sharat Shroff ist seit 13 Jahren bei Matthews Asia und wird bei der Verwaltung des Tigerstaaten-Fonds von seinem Co-Manager Rahul Gupta unterstützt – zusammen besitzen beide über 30 Jahre Anlageerfahrung. Mit ihrem fundamental getriebenen Bottom-up-Investmentstil haben die beiden Marktstrategen ein über 62 Einzelpositionen diversifiziertes FondsPortfolio zusammengestellt, dessen langfristige Wertentwicklung überzeugt: Über die letzten fünf Jahre hat der Matthews Asia-Fonds eine Rendite von +5,79 Prozent p.a. in USD zu verzeichnen und damit eine Mehrrendite von über einem Prozentpunkt gegenüber der MSCI-Benchmark generiert (+4,66 Prozent p.a.). Auch 2018 liegt der Fonds vor seinem Referenzindex und trotz einer insgesamt negativen Wertentwicklung von -7,65 Prozent in Euro unter den ersten zehn Prozent seiner Vergleichsgruppe „Aktienfonds All Cap Asien“. Morningstar bewertet das Matthews Asia-Produkt mit vier Sternen – wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Wachstumsraten. Analysiert.

Der Matthews Asia – Pacific Tiger Fund strebt ein langfristiges Kapitalwachstum an und will dieses Ziel durch die schwerpunktmäßige Anlage in Aktien von Unternehmen mit Sitz in der asiatischen Region (ohne Japan) erreichen. Zu Asien im Sinne dieser Anlagepolitik gehören alle dortigen Länder und Märkte außer Japan, wobei neben den Industrieländern auch explizit die Schwellenmärkte und Grenzländer in Asien eingeschlossen sind. FondsManager Sharat Shroff strebt beim Aufbau seines Portfolios danach, in diejenigen asiatischen Unternehmen zu investieren, die ein überdurchschnittliches Gewinnwachstum über mehrere Perioden aufweisen. Der Fokus des Marktexperten liegt dabei eher auf der Nachhaltigkeit der erzielten Erträge als auf den reinen Wachstumsraten. Die Aktienselektion ist auf einen langfristigen Investmenthorizont von drei bis fünf Jahren ausgerichtet, was sich in einem niedrigen Turnover auf Portfolioebene bemerkbar macht. Shroff bezeichnet seine Investmentstrategie als einen Benchmark-agnostischen Stockpicking-Prozess, wobei der Qualität der analysierten Unternehmen das Hauptaugenmerk gelte. Im Zentrum der Analysen stehen die künftigen Wachstumsperspektiven der Firmen, die Prüfung ihrer Geschäftsmodelle sowie die Transparenz der Unternehmensführung. Bei der Portfoliokonstruktion liegt der Schwerpunkt auf Unternehmen, die vergleichsweise stark vom Wachstum des Binnenmarktes profitieren und ein relativ hohes Exposure in den Bereichen Konsum, Dienstleistungen und HealthCare besitzen. Da sich das Anlageuniversum auf Titel jeglicher Marktkapitalisierung erstreckt, kann Aktienstratege Shroff oft im Small- und Mid-Cap-Segment günstig bewertete Firmen ausfindig machen. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. China. Favorisiert.

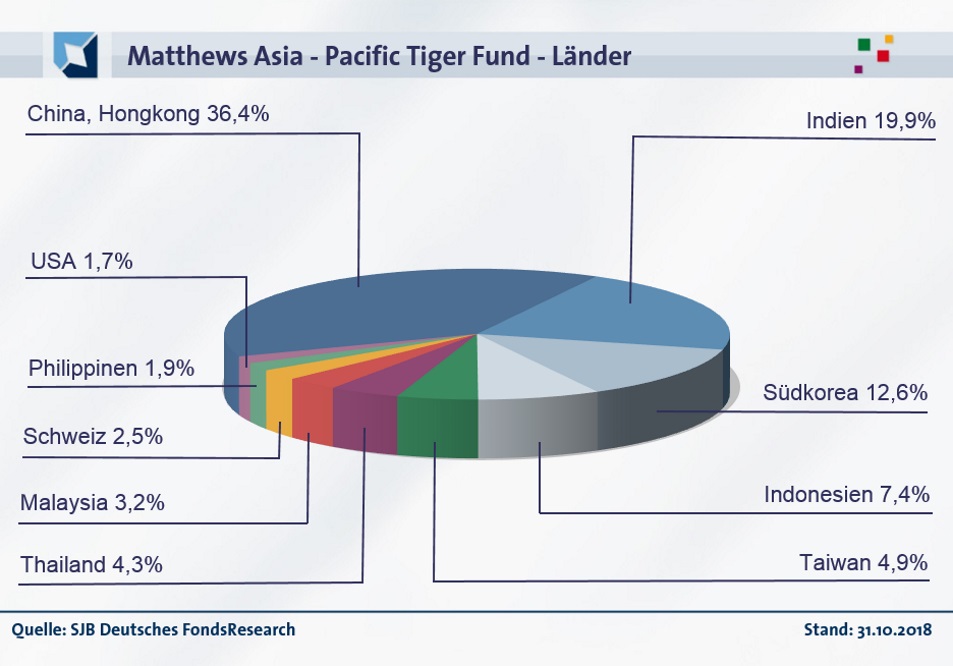

In der Länderallokation des Matthews Asia – Pacific Tiger Fund liegt China (inkl. Hongkong) mit 36,4 Prozent Anteil am FondsVermögen auf Platz eins. Dahinter folgt Indien, das 19,9 Prozent der Bestände auf sich vereint. Auf dem dritten Platz der Ländergewichtung befindet sich Südkorea mit 12,6 Prozent des FondsVolumens. Aktien aus Indonesien besitzen einen Portfolioanteil von 7,4 Prozent, Dividendentitel aus Taiwan sind mit 4,9 Prozent gewichtet. In Thailand werden Aktien in Höhe von 4,3 Prozent der FondsBestände gehalten, Malaysia macht einen Anteil von 3,2 Prozent an der geographischen Allokation aus. Abgerundet wird die länderspezifische Aufteilung des Tigerstaaten-Fonds durch einen 1,9-prozentigen Anteil von Aktien aus den Philippinen. In der Schweiz sowie den USA ansässige Firmen mit Geschäftsschwerpunkt Asien komplettieren das FondsPortfolio. Per Ende Oktober liegt die Liquiditätsquote des Matthews Asia-Fonds bei 3,4 Prozent.

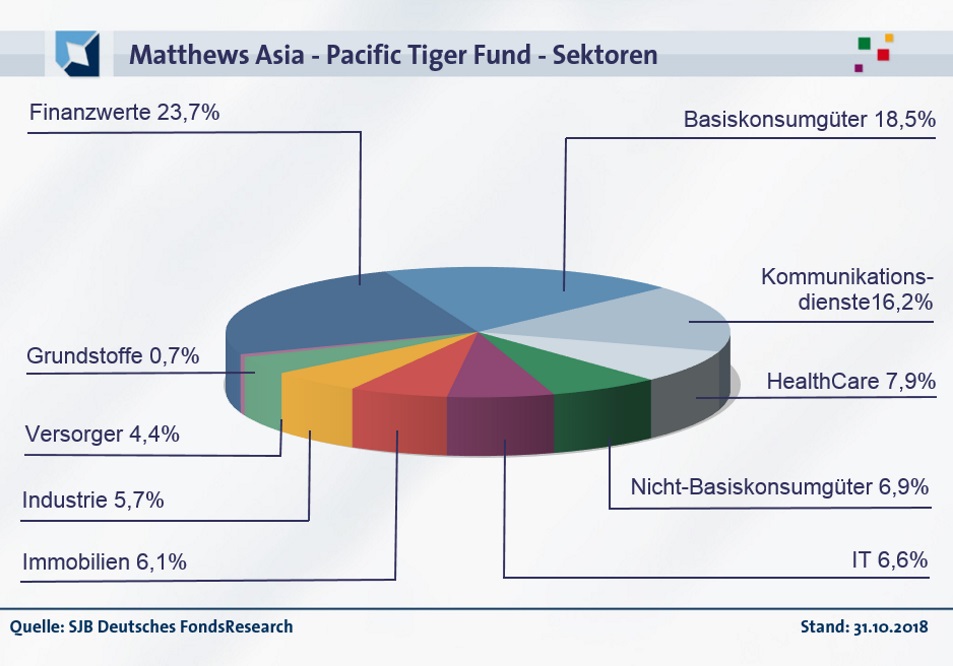

Welche Sektorengewichtung nimmt FondsManager Sharat Shroff vor? In der Branchenallokation des Tigerstaaten-Fonds liegen Finanzwerte mit einem Anteil von 23,7 Prozent auf dem ersten Platz. Basiskonsumgüter-Aktien bringen es auf 18,5 Prozent, Kommunikationstitel sind mit 16,2 Prozent im Portfolio vertreten. Im Mittelfeld der Branchenallokation des Asien-Produktes befinden sich Gesundheitsaktien (7,9 Prozent), Nicht-Basiskonsumgüter (6,9 Prozent) sowie IT-Firmen, die 6,6 Prozent des FondsVermögens repräsentieren. Das Branchenengagement bei Immobilientiteln liegt bei 6,1 Prozent, Industriewerte stellen 5,7 Prozent des FondsVolumens. Vergleichsweise geringe Bestände bei Versorgern (4,4 Prozent) und Grundstoffproduzenten (0,7 Prozent) runden die Sektorenverteilung des Matthews Asia-Fonds ab. Größter Einzelwert in den Top 10 ist der chinesische Versicherer Ping An Insurance, weitere Finanzunternehmen unter den größten Einzelbeständen sind die DB Insurance (Südkorea) sowie der Hongkonger Versicherer AIA Group. Abgerundet werden die Top 10-Holdings durch HealthCare-Unternehmen wie die chinesische Sinopharm Group oder die Inner Mongolia Yili Industrial Group (Joghurts und Milchprodukte).

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Matthews Asia – Pacific Tiger Fund dem MSCI AC Asia ex Japan All Cap EUR NETR als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem asiatischen Aktienindex (ohne Japan) zeigt einen hohen Grad der Übereinstimmung. Mit 0,92 ist die Korrelation über drei Jahre sehr ausgeprägt, für ein Jahr fällt sie mit 0,87 ebenfalls deutlich aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie es neben dem Chart auch der Blick auf die Kennzahl R² demonstriert. Diese liegt für drei Jahre bei 0,84, über ein Jahr nimmt sie einen Wert von 0,76 an. Damit haben sich mittelfristig 16 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 24 Prozent. Hier zeigt sich, dass FondsManager Shroff die Individualität seiner Länder- und Sektorengewichtung zuletzt gesteigert hat. Der Tracking Error des Fonds liegt für drei Jahre bei moderaten 4,62 Prozent, über ein Jahr fällt die Spurabweichung mit 4,60 Prozent ähnlich niedrig aus. Große aktive Risiken werden im Fonds demnach keine eingegangen, das Portfolio ist auch aufgrund seiner breiten Streuung recht defensiv positioniert. Mit welchen Volatilitätswerten hat das Matthews Asia-Produkt aufzuwarten?

FondsRisiko. Schwankungen. Niedriger.

Der Matthews Asia – Pacific Tiger Fund verzeichnet für den letzten Dreijahreszeitraum mit 12,50 Prozent eine rund einen Prozentpunkt geringere Schwankungsbreite als der Referenzindex, der es auf eine Volatilität von 13,57 Prozent bringt. Auch über ein Jahr weist der aktiv gemanagte Aktienfonds die niedrigere „Vola“ als die passive Benchmark auf: Hier beträgt die Volatilität des Fonds 14,25 Prozent und liegt knapp unterhalb der des MSCI AC Asia ex Japan All Cap, welcher eine mittlere Schwankungsbreite von 14,79 Prozent an den Tag legt. Damit stellt sich das Risikoprofil des asiatischen Tigerstaaten-Fonds in beiden Zeithorizonten günstiger als das des Vergleichsindex dar. Ein klarer Wettbewerbsvorteil für das Asien-Produkt, das mit seinen niedrigeren Wertschwankungen als der breite asiatische Aktienmarkt überzeugt.

Das positive Szenario aus FondsPerspektive wird durch das unter Marktniveau liegende Beta bekräftigt, das über drei Jahre einen Wert von 0,87 aufweist. Für ein Jahr liegt die Kennzahl bei 0,92 und ist damit gleichfalls geringer ausgeprägt als das marktneutrale Niveau von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre liefert erneut ein erfreuliches Bild: Die Risikokennzahl des Matthews Asia – Pacific Tiger Fund befindet sich in 30 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei einen Wert von zutiefst 0,81 an. Dem stehen lediglich sechs Einzelintervalle gegenüber, in denen das FondsBeta über Marktniveau liegt und 1,03 in der Spitze erreicht. Da sich das Portfolio fast durchweg weniger volatil als die MSCI-Benchmark präsentiert, ist FondsManager Shroff mit seinem breit gestreuten Asien-Produkt eindeutiger Sieger mit Blick auf die Risikostruktur. Welche Renditeergebnisse kann er so erzielen?

FondsRendite. Alpha. Kurzfristig.

Per 07. Dezember 2018 hat der Matthews Asia – Pacific Tiger Fund über drei Jahre eine kumulierte Wertentwicklung von +15,46 Prozent in Euro aufzuweisen, was einer Rendite von +4,91 Prozent p.a. entspricht. Noch etwas besser schneidet der MSCI AC Asia ex Japan All Cap EUR NETR ab: Der SJB-Vergleichsindex kann mit einer Performance von +18,93 Prozent auf Eurobasis aufwarten, die einem Ergebnis von +5,94 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung spielt das Matthews Asia-Produkt seine Stärken aus und generiert einen kräftigen Renditevorsprung zum MSCI-Referenzindex: Mit einer Jahresrendite von -1,54 Prozent in Euro stellt sich die Wertentwicklung des Tigerstaaten-Fonds um rund fünf Prozentpunkte attraktiver als die des MSCI-Kursbarometers für den asiatischen Aktienmarkt von -6,80 Prozent dar. Kurzfristig klar besser, mittelfristig etwas schwächer – das Gesamtergebnis des Renditevergleichs ist damit als neutral zu bezeichnen. Was können die Alpha-Werte zur FondsKlassifikation beitragen?

Das Alpha des Asien-Fonds liegt über drei Jahre bei -0,02 und damit hauchdünn im negativen Bereich. Auf Jahressicht dreht die Kennzahl ins Positive und erreicht mit 0,41 einen überzeugenden Wert. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der Matthews Asia-Fonds in der Mehrzahl der Fälle erfolgreicher als die Benchmark agierte: In 19 der untersuchten 36 Perioden gab es ein positives Alpha bis 0,96 in der Spitze zu verzeichnen, in 17 Einjahreszeiträumen hingegen markierte der Asien-Fonds einen negativen Alpha-Wert von zutiefst -0,76. In der Gesamtschau ist der aktiv gemanagte Aktienfonds damit knapper Sieger im Performancevergleich mit der SJB-Benchmark. Das gerade kurzfristig attraktive Rendite-Risiko-Profil des Fonds wird durch die positive Information Ratio von 1,22 über den letzten Einjahreszeitraum bestätigt.

SJB Fazit. Matthews Asia – Pacific Tiger Fund.

Nach den merklichen Kurseinbußen der asiatischen Aktienmärkte im Handelsjahr 2018 haben die Notierungen der Aktien aus den Tigerstaaten ein attraktives Kursniveau aus Sicht des langfristig orientierten, antizyklischen Investors erreicht. China, Indien und Südkorea bleiben die Eckpfeiler einer der wachstumsstärksten Regionen weltweit und können sich gerade aufgrund der neu erstarkenden Binnenkonjunktur fortgesetztes Wachstumspotenzial erschließen. Der Matthews Asia – Pacific Tiger Fund bietet in diesem Marktumfeld ein nach Ländern und Sektoren breit gestreutes FondsPortfolio, das durch die hohe Qualität und günstige Bewertung seiner Einzeltitel überzeugt. Ein Asien-Fonds mit langfristig weit überdurchschnittlicher Kursfantasie!

Matthews Asia. Hintergründig.

Matthews Asia, mit vollständigem Namen Matthews International Capital Management LLC, wurde 1991 in San Francisco, USA von Paul Matthews gegründet. Die FondsGesellschaft hat sich ganz auf die asiatische Region konzentriert und verfolgt eine langfristig ausgerichtete, fundamental orientierte Investmentphilosophie. Matthews Asia verfügt weltweit über ein verwaltetes Vermögen von 29,1 Milliarden US-Dollar. Fonds in Deutschland: 12. Geschäftsführer: William J. Hackett, Robert J. Horrocks, David A. Hartley. Stand: 31.10.2018.