Für Berater sind Fondssparpläne auf den ersten Blick nicht sonderlich interessant – viel Beratung, wenig Ertrag. Doch das ist ein Irrtum. Denn gepaart mit Geduld und Weitsicht sind sie eine kaum zu schlagende Technik, Geschäft und Kunden aufzubauen.

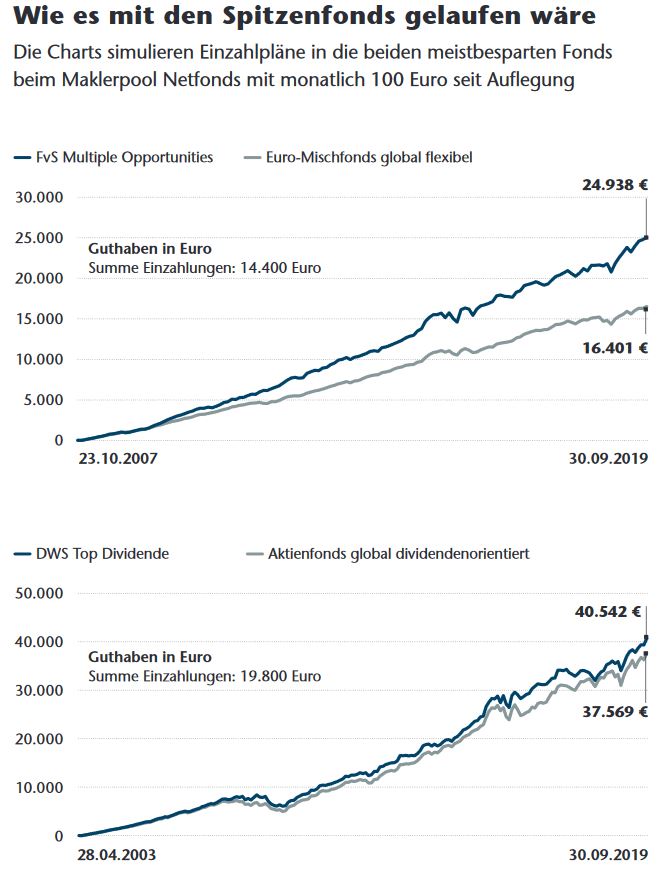

Es gibt tatsächlich immer wieder Ergebnisse, die einen zum Staunen bringen. Selbst wenn das Grundprinzip alt und schon lange bekannt ist. In diesem Fall ist es diese Rechnung: Wer in den vergangenen 20 Jahren in den eher un spektakulären, aber guten Aktienfonds-Klassiker DWS Deutschland (ISIN: DE0008490962) jeden Monat 100 Euro eingezahlt hätte, würde heute auf einem Guthaben von fast 60.000 Euro sitzen.Davon wären 36.000 Euro Gewinn. Trotz zweier nervenaufreibender Aktien-Crashs, Eurokrise und Donald Trump.

Das Beispiel haben wir übrigens auf unserer Internet-Seite für 30 unserer Fondsklassiker ausgerechnet, die ausreichend alt sind. Und siehe da: Der DWS-Fonds lag dabei noch nicht einmal ganz vorn. Den höchsten Wert, nämlich satte 64.600 Euro, erreichte der nicht ganz so gängige, aber trotzdem hoch profitable Blackrock Continental European Flexible (LU0224105477).

Es besteht kaum ein Zweifel: Wenn es darum geht, Vermögen aufzubauen, gibt es keine lukrativere und bequemere Sparform als den Fondssparplan. Jeden Monat einen Betrag, der nicht wehtut, in einen Fonds gesteckt und ein paar Jahre durchgehalten. Auf vielen Plattformen ist man ab 25 Euro schon dabei. Getreu dem Motto „Ein See besteht aus vielen Tropfen“ sammelt sich was an.

Hinzu kommt der Vorteil, dass Fondssparpläne nachweisbar Crash-Risiken senken. Wer sich jemals mit der deutschen Sparerseele befasst hat, wird bestätigen können, dass es die wahrscheinlich größte Sorge ist, ausgerechnet auf dem Höchststand kurz vor einem Crash zu kaufen.

„Viele Sparer verzichten deshalb lieber ganz auf die Kapitalanlage“, beklagt der Investmentverband BVI in einer Broschüre zum Thema „Altersvorsorge mit Fonds“. Mit anderen Worten: lieber gar nichts machen als einen Fehler.

Hier hilft der Kostendurchschnittseffekt (Cost-Average-Effekt), durch den Sparer bei sehr tiefen Kursen mehr Fondsanteile kaufen als in Hochphasen. „Der Sparer steigt damit über viele Zeitpunkte verteilt ein, das Timing wird zur Nebensache“, wirbt der BVI. Und es stimmt – der Kostendurchschnittseffekt erhöht zwar – entgegen einigen gängigen Behauptungen – nicht generell die Rendite. Sehr wohl schützt er aber davor, zufällig gerade an einem Höchststand zu kaufen.

Am Beispiel eines Index-Investments in den – ohnehin nicht ganz vorteilhaften – Aktienindex Dax wird das deutlich. Hätte man nämlich sein Geld ausgerechnet am 7. März 2000 beim damaligen Höchststand von 8.065 Punkten in den Index gesteckt, dann hätte man bis Ende September 2019 eine Rendite von 2,2 Prozent im Jahr eingefahren. Nebenbei: Das damalige Hoch knackte der Dax erst wieder im Sommer 2007, um gleich darauf wieder einzubrechen – dank Finanzkrise.Hätte man anstelle der Einmalanlage mit einem monatlichen Sparplan begonnen, läge dessen Rendite Ende September bei deutlich besseren 6,3 Prozent im Jahr. Allerdings ist das ein bisschen so, als würde man Äpfel mit Birnen vergleichen. Das eine ist Vermögensanlage, das andere Vermögensaufbau.

Wobei manche Berater das eine mit dem anderen zu verknüpfen versuchen. „Unsere Berater verfolgen auch bei Einmalanlagen den Ansatz, das Geld der Anleger nicht zu einem Zeitpunkt, sondern über einen längeren Zeitraum hin anzulegen“, heißt es beispielsweise vom hamburgischen Maklerpool Netfonds. Einmalbeträge zu einem Sparplan strecken – warum nicht?

Das ist die eine Seite der Medaille, nämlich die des Sparers. Die andere ist die des Beraters und Vermittlers. Denn der kann über Sparpläne sein Neugeschäft verstetigen. Mit jedem Plan kommt monatlich automatisch mehr Geld unter die Fittiche. Damit baut er sogar zunächst mittellose Kunden zu Bestandskunden auf. Er braucht nur etwas Geduld.

Zudem muss er mit Weitblick zu Werke gehen. Selbstverständlich ist es schöner und lukrativer, für einen Kunden mit schon vorhandenem Vermögen das Geld anzulegen. Die Provision fließt sofort, und die Bestandsvergütung läuft ebenfalls gleich auf Anschlag. Was hat man dagegen bei einem Fondssparplan? Zunächst nichts. Er beginnt bei null und baut sich erst langsam auf. Dafür stecken im Normalfall schon einige Stunden Beratung im Kunden. Auf den ersten Blick ist also klar, was sich mehr lohnt.

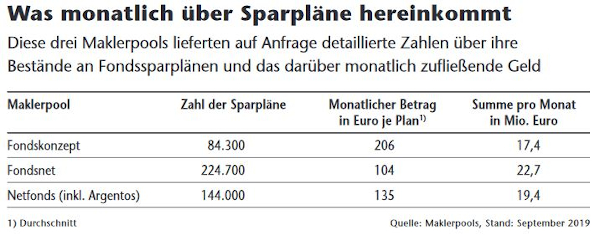

Wer in diesem Denkmuster steckt und Aufbaukunden links liegen lässt, kann sich ja mal die Zahlen von Netfonds ansehen. Der Maklerpool lieferte auf Anfrage einige Einblicke in sein Sparplan-Leben. Demnach rauschen allein über Einzahlpläne jeden Monat 19,4 Millionen Euro neu ins Haus. Ohne irgendeinen weiteren Beratungsaufwand, einfach so. Entsprechend wohlwollend äußert man sich: „Die Einzahlpläne sind betriebswirtschaftlich für uns und für unsere Berater ein stabilisierender Faktor und ein planbares Neugeschäft“, heißt es dazu.

Ähnlich imposant sehen die Werte bei anderen Pools aus (siehe Tabelle unten). Martin Eberhard, Vorstand für Marketing bei Fondskonzept, spricht von einer „wichtigen Grundlage der Zusammenarbeit zwischen Finanzdienstleister und Kunde“ und stellt fest: „Eine Etablierung von solchen Sparplänen ermöglicht dem Vermittler nicht nur den Aufbau von Wertpapierbeständen, sondern auch von nachhaltigen Einnahmequellen. Es ergibt sich eine klassische Win-win-Situation für Kunde, Vermittler und Fondskonzept als administrativem Dienstleister.“

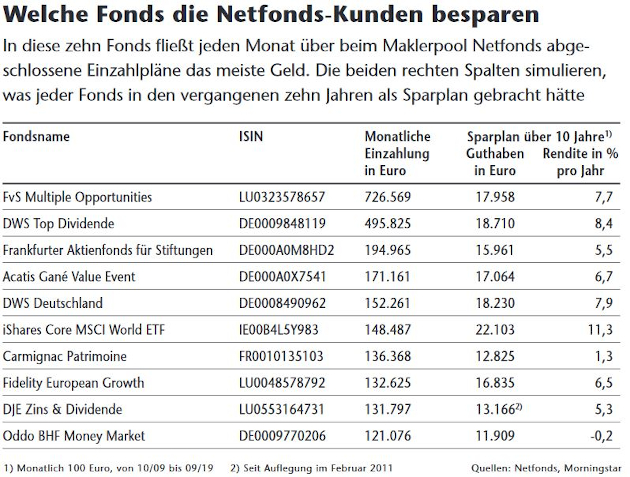

Dabei hat Eberhard in diesem Dreiklang sogar noch einen weiteren Gewinner vergessen: die Fondsanbieter. So kann man sich bei Flossbach von Storch in Köln allein von Netfonds und nur für den Mischfonds Multiple Opportunities (LU0323578657) jeden Monat auf eine Überweisung von mehr als 700.000 Euro freuen.

Der DWS fließt immerhin monatlich eine halbe Million Euro in den Top Dividende (DE0009848119). Die anderen Pools haben nicht solche detaillierten Zahlen gemeldet, aber immerhin Ranglisten der meistbesparten Fonds. In jeder dieser Listen stehen der Flossbach-Fonds und der Top Dividende auf den Plätzen 1 und 2. Das sind ohne Zweifel Zuflüsse in Millionenhöhe. Monat für Monat.

Zuflüsse, die berechenbar und ziemlich stetig sind. Es ist Geld, das Fondsmanager gut handhaben können und deshalb mögen. Sie können sich darauf einstellen und ihre Strategie danach ausrichten. Ganz im Gegensatz zu hohen und sporadischen Zu- und Abflüssen, die entstehen, wenn eine Vertriebsorganisation mal wieder im großen Stil einen Fonds gegen einen anderen austauscht.

So etwas kann dem Fondsmanager schon mal in die Parade fahren. Er muss dann gezwungenermaßen langfristig angedachte Positionen kurzfristig auflösen oder sich im Gegenteil überlegen, was er mit schnellem, unverhofftem Geldregen denn am besten anstellt.

Apropos Zahlen. Solche detaillierten Informationen zum Sparplanaufkommen hat noch lange nicht jedes Haus zu bieten. Beim Maklerpool Jung, DMS & Cie zum Beispiel gibt es Statistiken, wie viel Geld generell investiert wird. Sie sind aber nicht nach Einmalanlagen und Sparplänen aufgegliedert. Stellt sich die Frage, ob man in diesen Häusern die Qualitäten des Nüsschensammelns schon voll erkannt hat.

Das gilt auch für die Plattformen, über die die Sparpläne laufen und deren Angebote unterschiedlich breit ausfallen. Die Amplitude reicht von satten 7.500 sparplanfähigen Fonds bei der Fil Fondsbank über 6.700 bei Ebase, 6.000 bei der Fondsdepot Bank, 4.000 bei der Augsburger Aktienbank bis hin zu immerhin noch 1.600 bei Comdirect. Indexfonds (ETFs) sind in den Zahlen enthalten.

Doch es gibt immer noch Geldhäuser, die offenbar andere Geschäftsschwerpunkte als den Fondssparplan setzen. Ein Beispiel ist die Onvista Bank, bei der man nur 80 Fonds regelmäßig füttern kann. Ein eher schmales Angebot. Darunter ist zwar der DWS Top Dividende, aber der FvS Multiple Opportunities fehlt. Hört man in Köln bestimmt nicht gern.

von Andreas Harms

Quelle: Das Investment