SJB | Korschenbroich 08.05.2015: Ein neuer Fonds befindet sich seit kurzem in zwei SJB FondsStrategien, den ihre SJB ihnen hiermit vorstellt und gleichzeitig den ersten FondsManager-Kommentar von Lucio Soso liefert. Sehen Sie unter folgendem Link auch gern die kurze Videopräsentation zu diesem Strategiefonds bei der der FondsManager persönlich einen gezielten Überblick über die Investitionsstrategie liefert. (Hier klicken für das 5 Minuten Video zum BB Global Macro)

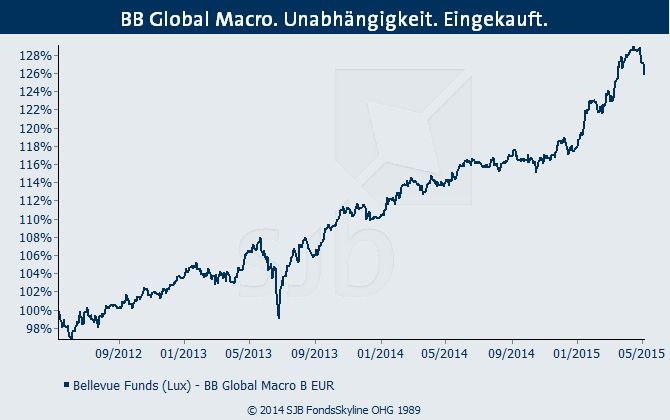

Welche Strategie dieser Fonds im FondsPortfolio der Strategie SJB Liquidität Z 3+ Int. und SJB Substanz Z 5+ verfolgen wird, erfahren sie hier und einen Chart, der ihnen einen ersten guten Überblick gibt, zeigen wir ihnen direkt mit.

Marktrückblick: Der Fonds erwirtschaftete im April eine Rendite von -0.3% bei einer realisierten Volatilität von 5.8%. Im Berichtsmonat büssten der MSCI World -2.3% und der JPM Government Bond Index Global Hedged EUR -3.3% ein (in EUR), während der GSCI Total Return Index +6.2% zulegte (in EUR). In der zweiten Aprilhälfte gab es eine Phase, während die Kurse von Staatsanleihen und Aktien gleichzeitig nachgaben. Das bedeutete für unsere Anlagestrategie ein schwieriges Umfeld, da die neutrale Positionierung des Fonds zu 75% aus Staatsanleihen und 25% aus globalen Aktien besteht. Die natürliche Tendenz der gegenseitigen Absicherung von Aktien und Anleihen funktioniert während heftiger Markteinbrüche gut, jedoch bei leichtere Korrekturen, wie wir sie im April erlebt haben, nicht immer.

Unsere zwei wichtigsten Hedge-Positionen konnten die negative Performance bis zu einem gewissen Grad mindern. Unser Währungspaar Long EUR vs. USD erzielte ein Plus von 0.33%. Die Positionierung der Anleger ist nach wie vor äusserst polarisiert, wobei sich Long-Positionen im USD auf Allzeithochs und Short-Positionen im Euro auf extremen Tiefständen bewegen. Unsere Short-Position in Bunds trug +0.29% zur Fondsperformance bei. Die Rendite auf Verfall von Deutschen Staatspapieren bis zu einer Laufzeit von 9 Jahren weisen aktuell negative Verfallrenditen aus, die anfallenden Kosten für “Short-Positionen” sind daher tragbar. (SJB Kommentar: “Antizyklische Positionierung!”)

Positionierung & Ausblick: Bei festverzinslichen Anlagen halten wir an unserer Long-Position in 7-jährigen US-Treasuries fest, die durch eine Short-Position in 5-jährigen Bunds abgesichert ist. Die Renditedifferenz zwischen den beiden Staatsanleihen bewegt sich fast auf einem 25-Jahres-Hoch. In den USA wird die Fed den Zeitpunkt für eine Anhebung ihrer Leitzinsen angesichts des starken US-Dollars voraussichtlich verschieben. In Deutschland könnten die Sorgen, die durch die Schuldenverhandlungen mit Griechenland entstanden sind, innerhalb einiger Monate in Wohlgefallen auflösen.

Was Aktien anbelangt, wirken sich geldpolitische Massnahmen weiterhin sehr stimulierend aus und wir sehen keinen Grund, Abstand von Aktien zu nehmen, solange die Zinsen weiter auf ihrem derzeit niedrigen Niveau verharren. Es sei jedoch erwähnt, dass die Erholung der Aktienmärkte mittlerweile sechs Jahre anhält und ihre Bewertungen nicht mehr günstig sind. Bei einem sektorgewichteten Vergleich erscheinen selbst Aktien aus der Eurozone stattlich bewertet. Im Aktienbereich ziehen wir Titel aus der Eurozone sowie japanische Werte vor. In beiden Regionen führen die zuständigen Notenbanken ein quantitatives Lockerungsprogramm durch. In der Eurozone dürfte die Schwäche der Gemeinschaftswährung zu einer wirtschaftlichen Erholung und steigenden Unternehmensgewinnen führen. Japanische Aktien bleiben attraktiv bewertet und die Konjunktur des Landes sollte von einem Anstieg der Wirtschaftsaktivität in Asien profitieren.

Investmentfokus: Der Fonds beabsichtigt, unabhängig vom Marktumfeld, konsistente positive Renditen von rund 8% pro Jahr zu erzielen. Dies bei einer annualisierten Volatilität von weniger als 8%. Der Fonds investiert weltweit aktiv in mehrere Anlageklassen mit der Möglichkeit, Long- und Short-Exposure aufzubauen, wobei die Risikoparameter über die Zeit konstant gehalten werden. Ein proprietäres Screening Tool unterstützt das erfahrene Management Team bei der Marktanalyse und der Formulierung erfolgversprechender Top-Down-Strategien. Risikomanagement ist ein integraler Bestandteil des gesamten Investmentprozesses. Dank der täglichen Vorgabe eines klar definierten Risikolevels ergibt sich über die Laufzeit ein stabiles Risikoprofil. Das Portfolio investiert vorwiegend in liquide Anlagen, der Fonds bietet tägliche Liquidität.

Das Anlageziel des Fonds besteht darin, über den gesamten Konjunkturzyklus konsistente positive Erträge zu erreichen. Die angestrebten Renditen sollen eine tiefe Korrelation zur Ertragsentwicklung gewichtiger Anlageklassen aufweisen. Der Fonds eignet sich daher besonders für Anleger mit einem Anlagehorizont von mindestens 3 Jahren, die eine gleichmässige absolute Rendite anstreben. Die Fondswährung ist Euro.

Die kleine Korrektur haben wir in diesem extrem flexiblen Fonds zum Einkauf genutzt.