Seit Beginn des neuen Handelsjahres 2023 hat der RB LuxTopic – Flex per Ende Juni um 3,4 Prozent zulegen können und dabei von der positiven Aktientendenz profitiert. Belastend für die Entwicklung hat sich hingegen der Rückgang bei der Volatilität und somit bei den im Portfolio enthaltenen Instrumenten zur Absicherung ausgewirkt. Im Handelsmonat ergibt sich für den RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) eine positive Wertentwicklung von +0,7 Prozent auf Eurobasis. FondsManager Robert Beer betont, sich angesichts fortgesetzter Unsicherheiten mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl zu fühlen. In seinem Monatsreport für Juni berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen.

Der RB LuxTopic Flex A hat seit Jahresstart um 3,4 % zulegen können und somit von der positiven Aktientendenz profitiert. Belastend für die Entwicklung insbesondere der Rückgang bei der Volatilität und somit bei den Instrumenten zur Absicherung. Bei den derzeit niedrigen Volatilitäts-Niveaus um 14 sollten die größten Belastungen aus der Absicherung inzwischen eingepreist sein. Zumal diese Levels historisch gesehen sehr niedrig sind.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

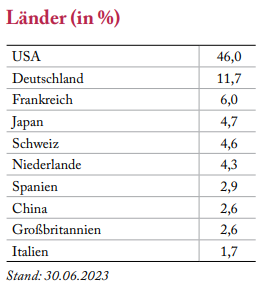

Die Länderallokation sowie Top Ten Aktien sind per 30.06.2023:

Optimismus macht sich breit

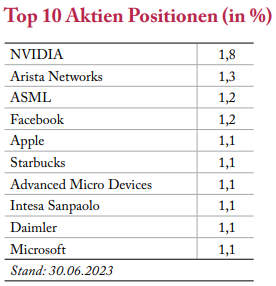

die zuletzt gemeldeten Wirtschaftsdaten aus den USA haben durchaus positiv überrascht und neben den freundlichen harten Macro-Daten haben zuletzt auch die weichen Daten nach oben gedreht und einen optimistischeren Blick auf die wirtschaftliche Aktivität widergespiegelt. Hiervon unterstützt hat der Nasdaq Index mit einem Anstieg um ~31% einen der größten Anstiege im ersten Halbjahr seit 1983 erzielt. Ein mächtiges Reversal des ersten Halbjahres 2022, das eines der schlechtesten Jahre war.

Während damals die „Super 7“ (Apple, Microsoft, Nvidia, Amazon, Alphabet, Tesla und Meta) für einen Großteil des Abschwungs verantwortlich waren und im Gesamtjahr ca. 40% abgaben, liegen diese heuer etwa 60% vorne und haben das Minus aus 2022 fast vollkommen egalisiert. Der Rest des Marktes ist bedeutend ruhiger durch 22 gesegelt, hat aber seit Jahresstart kaum zugelegt.

Die dominierenden Sorgen sind inzwischen beinahe komplett ausgepreist und ein soft landing mit stabilen Gewinnschätzungen wird nun favorisiert. Der Krieg in der Ukraine, die Spannungen China-USA sowie die Sorgen am Immobilien- und Bankenmarkt verunsichern derzeit niemanden. Auch die Aussicht auf nochmalige Zinsschritte in den USA sowie weitere Schritte in Europa werden ignoriert. Eine massiv inverse Zinsstruktur, ein Warnsignal erster Güte, wird ebenso ignoriert wie schwache chinesische Wirtschaftsdaten und ein deutlich fallender chinesischer Wechselkurs. Dieser hat vor 8 Jahren, im August / September 2015 noch zu deutlichen Verlusten am Aktienmarkt geführt.

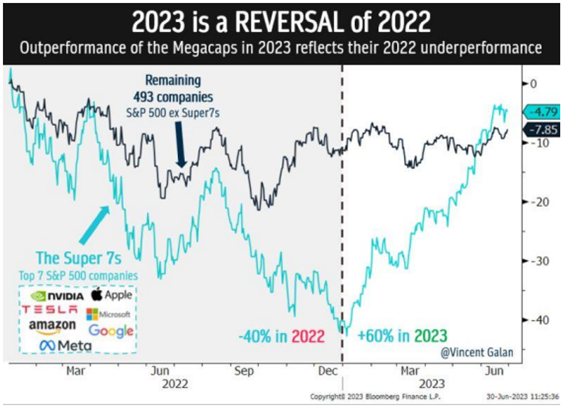

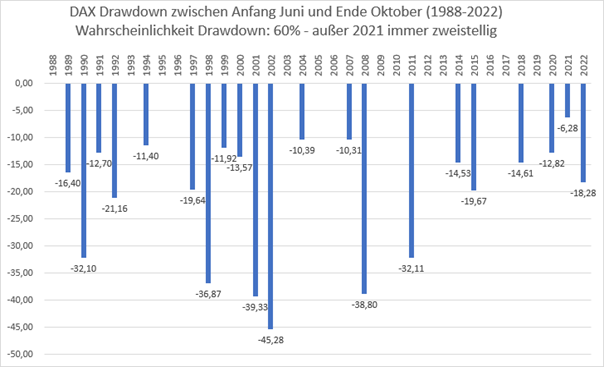

Generell hat sich jedoch eine gewisse Sorglosigkeit breitgemacht. Die Unternehmenszahlen überzeugen im Großen und Ganzen. Die Wirtschaftsdaten sind überwiegend positiv. Die Inflationsraten kommen zurück und selbst die steigenden Zinsen scheinen der Wirtschaft nichts anhaben zu können. Die Folge sind sehr niedrige Volatilitätserwartungen. Der V-DAX New notiert bei Werten um 13, am unteren Ende des Langfristcharts seit 1990. Und dass, obwohl das dritte Quartal statistisch durchaus riskant sein kann.

Neben dem erwähnten Rückgang 2015 lagen auch der Lehman-Crash 2008, die Eurokrise 2011, die Anschläge auf das World Trade Center 2001 und die Asienkrise 1998 im dritten Quartal. Rückgänge, die weh taten und zu erheblicher Unruhe geführt haben. Auch 1990 und 1992 gab es im Sommer erhebliche Kurskapriolen. Der Seasonalchart zeigt gar beim DAX für August / September eine negative Entwicklung an.

Quelle: eigene Recherche

Das bedeutet jedoch nicht, dass in den kommenden Wochen ein Abverkauf eintreten muss, ist andererseits aber auch eine interessante Statistik. Wir bleiben vor diesem Hintergrund unseren Aussagen der letzten Monate treu. Während für kurzfristig orientierte Anleger der Zinsanstieg wieder Alternativen bedeutet, bieten Aktien unter Renditeaspekten für den langfristigen Investor weiterhin die attraktivsten Aussichten. Da kurzfristig jederzeit negative Nachrichten die Anleger verunsichern können und insbesondere Nebenwerte unter der aktuellen Entwicklung leiden, sollten in den kommenden Monaten qualitativ hochwertige Blue Chip Aktien mit soliden Gewinnen und Marktpositionen bevorzugt, auf eine breite Streuung geachtet und auf ein aktives Risikomanagement Wert gelegt werden.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.