![]() Assenagon | München, 27.05.2021.

Assenagon | München, 27.05.2021.

Die Idee, dass kleinere Unternehmen höhere Renditen aufweisen sollten als größere, besteht bereits seit Jahrzehnten. Jedoch gestaltet sich die Vereinnahmung dieser Size-Prämie in der Praxis oftmals als schwierig, was einige Akademiker sowie Praktiker bereits dazu bewegte, die Size-Prämie gewissermaßen für tot zu erklären. Tatsächlich besteht ein hohes Potenzial zur Diskrepanz zwischen Ergebnissen historischer Analysen und der Live-Performance von Size-Strategien. Denn wie im letzten Artikel (Equity Insights # 4) beleuchtet, können Transaktionskosten insbesondere bei kleineren Titeln eine entscheidende Rolle für den Erfolg spielen.

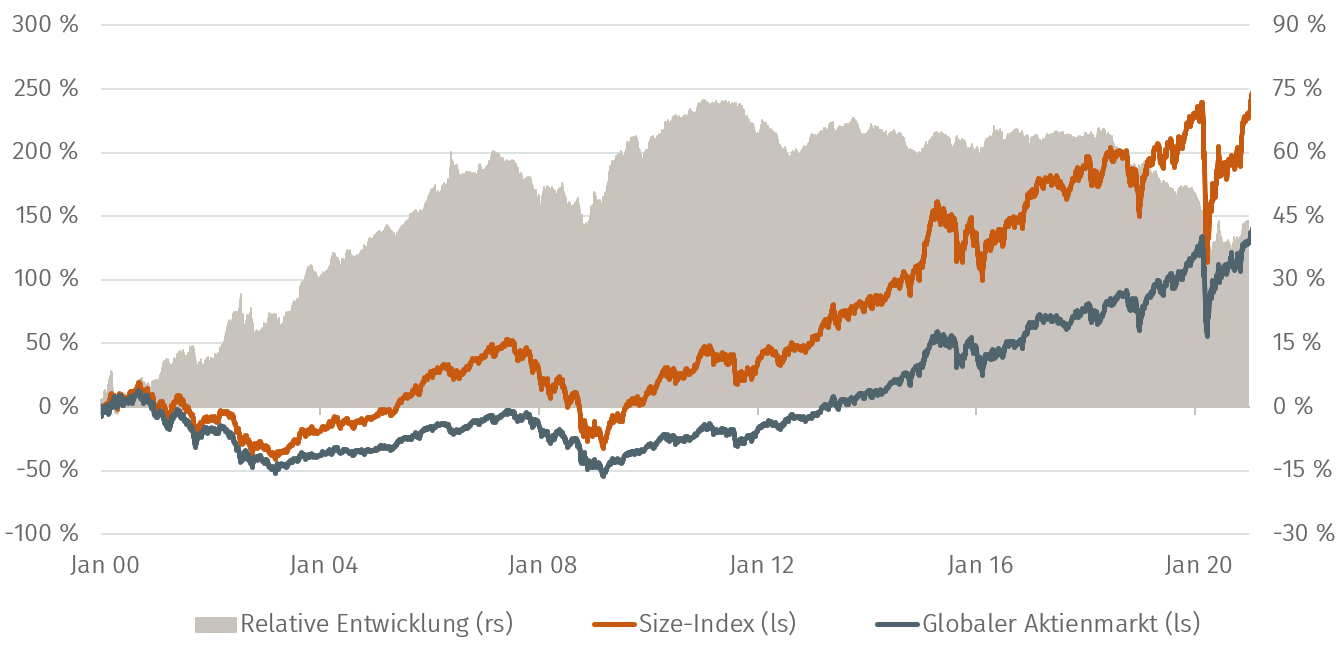

Exemplarisch für die Entwicklung der Size-Prämie in der Praxis wird in Abbildung 1 die Wertentwicklung eines globalen Size-Index gegenüber seinem zugrunde liegenden Universum über die vergangenen 20 Jahre abgebildet. Über den gesamten Zeitraum konnte sich der Size-Index mit einer Outperformance von zwei Prozent pro Jahr deutlich absetzen. Jedoch hatten es Investoren entsprechender Fonds insbesondere in den vergangenen drei Jahren nicht immer leicht, was sich durch eine deutliche Schwäche der Size-Prämie auszeichneten. Insofern ist es durchaus nachvollziehbar, dass die Gründe für die Underperformance unter anderem in der Dominanz großer Technologie-Aktien gesucht werden, welche in dieser Phase enormen Auftrieb seitens Investoren erhalten haben.

Nichtsdestotrotz hat das Thema Size im Zuge der konjunkturellen Erholung von der Corona-Krise wieder an Aufmerksamkeit gewonnen, weshalb sich ein vertiefter Blick auf die Werttreiber und Risiken mehr denn je lohnt.

Abb. 1: Wertentwicklung Size-Index vs. globaler Aktienmarkt

Quelle: Assenagon, Bloomberg

Risikoprofil kleiner Unternehmen

Es gibt gute Gründe, weshalb kleinere Unternehmen langfristig eine Outperformance erwirtschaften sollten. Denn rein auf Basis des Risikoprofils gehen Investoren mehr Risiken ein als im Bereich größerer Unternehmen. Dies liegt zum einen daran, dass kleine Unternehmen deutlich höhere Geschäftsrisiken aufweisen, beispielsweise aufgrund einer geringeren Diversifikation des Geschäftsmodells. Zum anderen sind kleinere Unternehmen illiquider, wodurch signifikante Handelskosten entstehen.

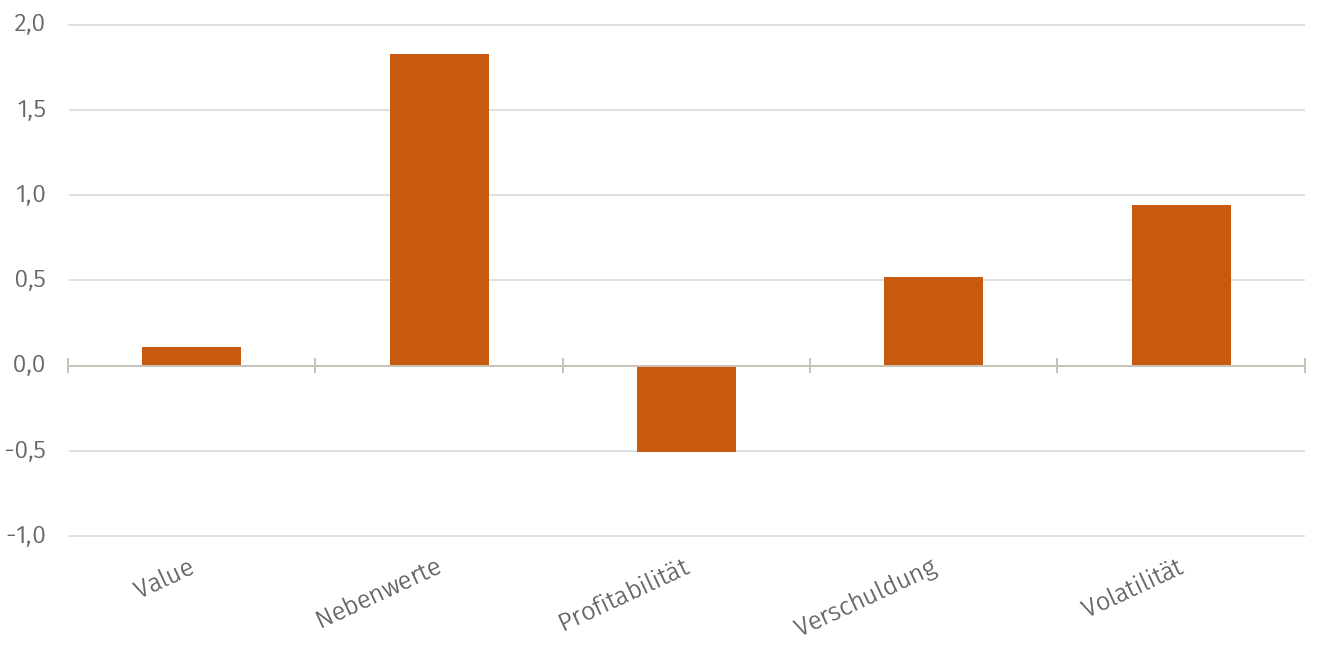

Abb. 2: Faktor-Ausprägungen des Size-Index vs. globaler Aktienmarkt

Quelle: Assenagon, Bloomberg

Die Faktor-Ausprägungen in Abbildung 2 spiegeln die für kleinere Unternehmen typischen erhöhten Ausfallrisiken wider, welche maßgeblichen Einfluss auf die Performance haben. Der eingangs abgebildete Size-Index weist erwartungsgemäß eine hohe Ausprägung bei kleinen Unternehmen auf. Allerdings geht diese einher mit unerwünschten Ausprägungen hinsichtlich unterdurchschnittlicher Profitabilität, erhöhter Verschuldung und daraus resultierender hoher Volatilität. Kurzum: Ein einfaches Investment in kleinere Unternehmen ist durchaus risikobehaftet.

Strukturelle Sektorwetten

Abseits von Faktorausprägungen zeigt auch die Sektorallokation deutliche Abweichungen relativ zum globalen Aktienmarkt. Durch die Marktentwicklungen in den vergangenen Jahren ist die Konzentration an größeren Unternehmen vor allem in bestimmten Sektoren wiederzufinden. Somit ergibt sich für herkömmliche Size-Ansätze ein strukturelles Problem.

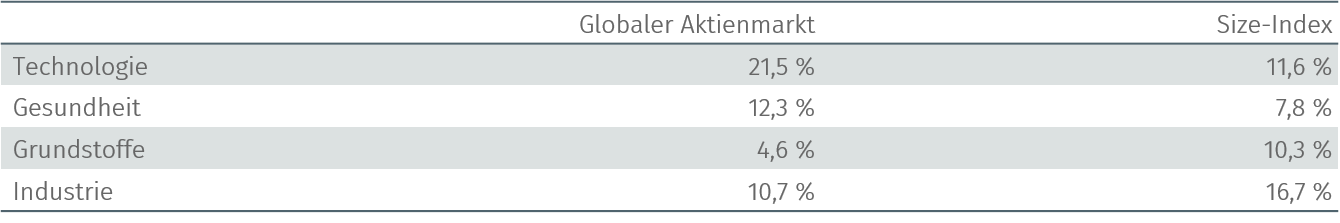

Wie Tabelle 1 aufzeigt, ist der Size-Index in den Sektoren Technologie und Gesundheit relativ zum globalen Aktienmarkt untergewichtet. Demgegenüber steht hingegen ein Übergewicht unter anderem in den Sektoren Industrie sowie insbesondere Grundstoffe. Ohne näher auf die Performance der jeweiligen Sektoren eingehen zu wollen, sollte klar sein, dass die abweichende Gewichtung einen hohen Einfluss auf die erzielte Performance hat.

Tab. 1: Sektorgewichte im Vergleich

Quelle: Assenagon, Bloomberg

Assenagon Equity Framework

Die spannende Frage, die sich abseits der dargestellten Sektorwetten stellt: Geht die Size-Prämie vollständig mit dem implizierten Ausfallrisiko einher oder lässt sie sich relativ effizient vereinnahmen bei lediglich leicht erhöhtem Risikoprofil?

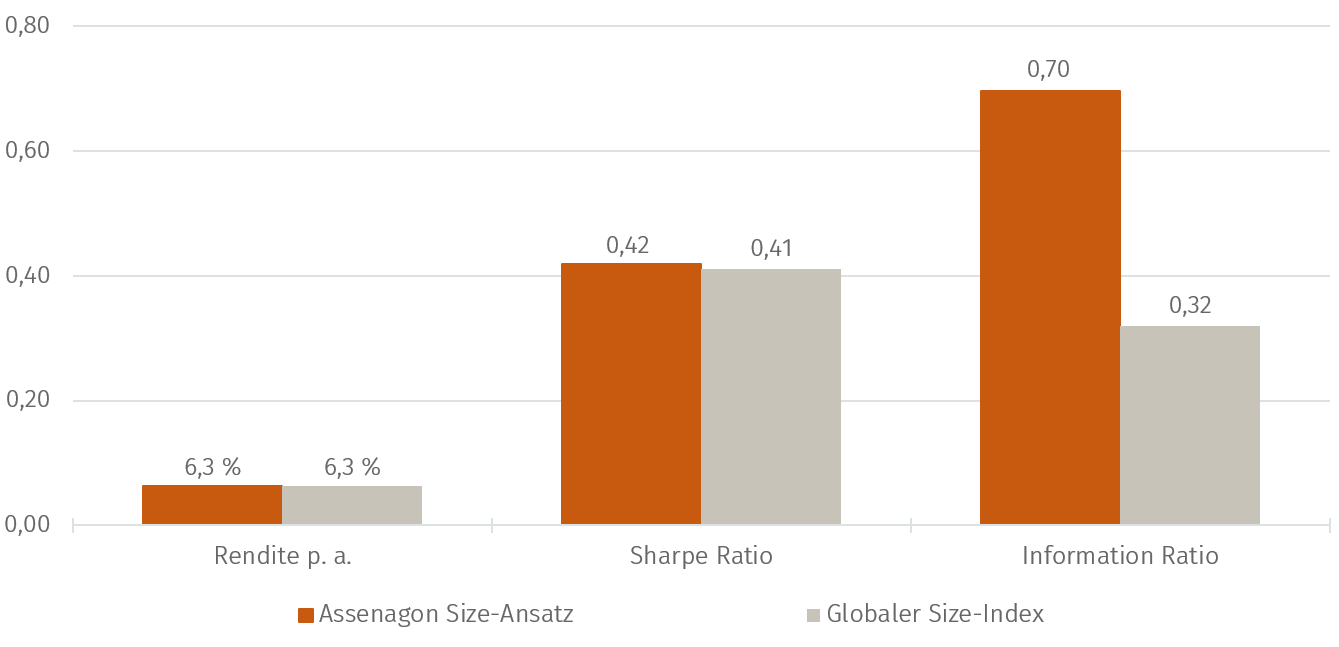

Abbildung 3 stellt die historische Analyse der Size-Prämie im globalen Kontext dar. Im Gegensatz zum eingangs erwähnten Size-Index verfolgt unser Ansatz eine ganzheitliche Betrachtung. Das bedeutet, dass relativ zum globalen Aktienmarkt unerwünschte Faktor-Ausprägungen (siehe Abb. 2) vermieden werden. Zudem allokiert die Strategie auf Sektor- und Länderebene neutral gemäß dem globalen Aktienmarkt.

Abb. 3: Assenagon Size-Ansatz: Historische Analyse Jan 2000 – Apr 2021

Quelle: Assenagon, Bloomberg

Für den Anleger

Wie Abbildung 3 verdeutlicht, muss eine globale Size-Strategie nicht mit übermäßigen Risiken einhergehen. Durch ganzheitliche Kontrolle wird die Size-Prämie vollständig erhalten, das relative Risiko gegenüber der Benchmark jedoch deutlich reduziert. Somit wird ein ähnlich hohes Sharpe Ratio aber ein doppelt so hohes Information Ratio erzielt. Die vergangenen Jahre zeichneten sich zwar in der Tat durch eine besonders schwache Size-Phase aus, allerdings lag eine entsprechende Strategie lediglich leicht hinter dem Markt. Über den gesamten Zyklus hinweg werden Investoren dabei für das höhere Risikoprofil vergütet. Denn letzten Endes wiesen kleinere Unternehmen auch überdurchschnittliche Wachstumsopportunitäten auf, was sich nicht zuletzt im Zuge der erwarteten, konjunkturellen Erholung die vergangenen Monate in einer deutlichen Outperformance widerspiegelt. Ganz nach dem Motto: Totgesagte leben länger!

PS: Lesen Sie in der nächsten Ausgabe, wie Multi Faktor-Portfolios ohne Dominanz einzelner Faktoren konstruiert werden können.

Daniel Jakubowski

Equity Portfolio Management

Ulrich Wessels

Structured Sales