Wer für die Rente vorsorgen will, dem ist mit einer Garantie nicht geholfen – sagen Experten und nicht zuletzt der Blick ins Ausland. Denn versprochene Renditen sind teuer und stören bei der sinnvollen Geldanlage.

Wer für die Rente vorsorgen will, dem ist mit einer Garantie nicht geholfen – sagen Experten und nicht zuletzt der Blick ins Ausland. Denn versprochene Renditen sind teuer und stören bei der sinnvollen Geldanlage.

Es ist eine kurze Szene in dem Film „Stirb langsam 4.0“. Der Hacker Thomas Gabriel telefoniert mit dem von Bruce Willis gespielten Polizisten John McClane. Dabei weist er ihn darauf hin, dass er nach 30 Dienstjahren etwas mehr für die Rente gespart haben sollte – und löscht ihm sein 401(k)-Konto. Diabolisch.

Doch was ist ein 401(k)? Es ist eine Form der Altersvorsorge, die es in Deutschland nicht gibt: Denn sie ist unkompliziert, und sie hat keine Garantie. Die Beiträge sind steuerfrei, die Anlageform bestimmt der Sparer. Sonderzahlungen, auch vom Arbeitgeber, sind möglich. Und am Ende bekommt der Sparer eine Rente, die sich aus seinen Beiträgen und Gewinnen speist. Aufgrund der meist langen Laufzeiten besteht der größte Teil der Guthaben aus Aktien. So wie bei John McClane.

Und in Deutschland? Wenn dieses Heft erscheint, hat Bundesarbeitsministerin Andrea Nahles wohl ihr Rentenkonzept vorgelegt. Wahrscheinlich steigen demnach die Beiträge für die gesetzliche Rente. Das Rentenniveau wird trotzdem sinken. Tendenziell. Die Ministerin ließ schon durchblicken, dass sie Beiträge von über 22 Prozent vom Brutto für nötig hält. Der-zeit sind es 18,7 Prozent.

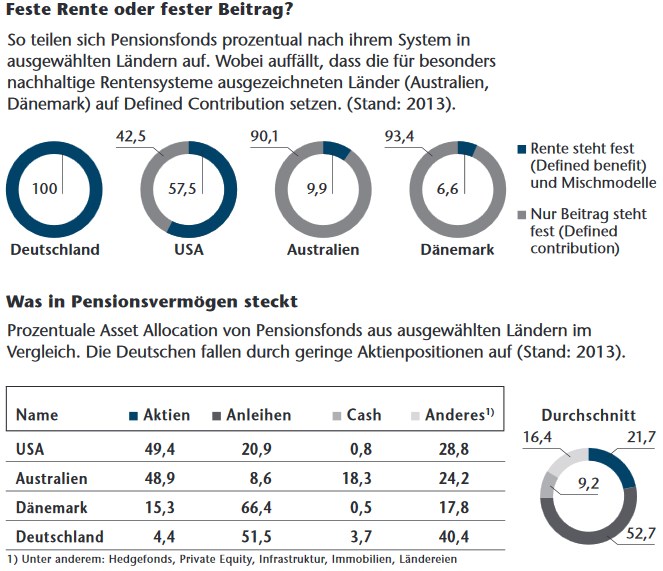

Es ist die bekannte Mischung, die das Rentensystem unter Druck bringt: Die Menschen werden älter, weniger Babys kommen auf die Welt. Nur dass jetzt ein weiteres Problem hinzukommt: Es gibt kaum noch Zinsen auf Erspartes. Damit wackelt das komplette Vorsorgesystem der Deutschen, das im Gegensatz zu dem der Amerikaner hauptsächlich auf Anleihen setzt und Garantien oben drauf packt.

Wo das Problem liegt, vermittelt Versicherungsmakler Peter Wolnitza aus Nidderau bei Frankfurt am Beispiel einer bei Vertragsabschluss 52 Jahre alten Kundin. Sie sparte ab Oktober 2003 zwölf Jahre lang monatlich 500 Euro in einen Vertrag von Standard Life, der ihr am Ende eine Aus-zahlung von 97.774 Euro versprach. Am Ende wurden es sogar 98.800 Euro, steuerfrei. Macht eine Rendite von 5,11 Prozent. Definitiv ein gutes Geschäft. Das könne man mit der heutigen Lage aber nicht mehr vergleichen, betont Wolnitza.

Recht hat er: Die Steuerfreiheit ist fort, Vertragsformen haben sich verändert. Aber davon abgesehen: Eine Frau im selben Alter würde selbst bei einer Direktversicherung voraussichtlich nur noch 77.500 Euro herausbekommen. Rendite: 1,2 Prozent. Schon deshalb hält Wolnitza die klassische Lebensversicherung inzwischen für ungeeignet. Eine Rentenversicherung, bei der die Sparrate in Investmentfonds fließt, kann in seinen Augen die bessere Lösung sein. Wobei die Kosten des Versicherungsmantels eine wichtige Rolle spielen und eventuell andere Alternativen.

Dänemark stark, Deutschland nicht

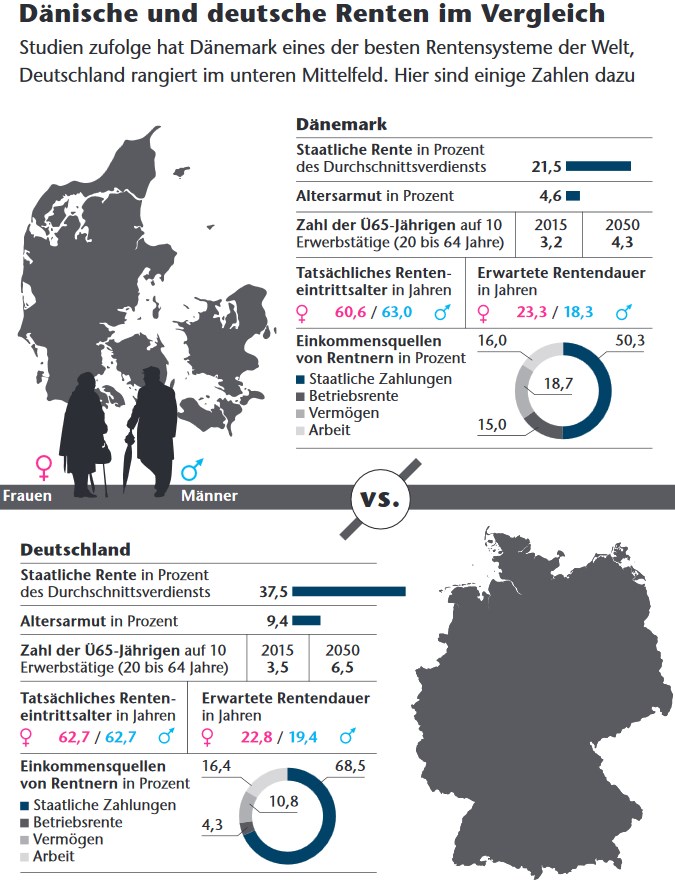

Jedes Jahr klopft das Australian Centre for Financial Studies die weltweiten Rentensysteme daraufhin ab, ob sie auch in der Zukunft funktionieren können. Deutschland erhält im aktuellen „Melbourne Mercer Global Pension Index“ beim Thema Nachhaltigkeit nur schwache 36 von 100 Punkten. Spitzenreiter ist Dänemark mit 85 Punkten, unsere nordischen Nachbarn führen auch in der Gesamtwertung. Sie haben das beste Rentensystem der Welt.

Seit Jahren merken die australischen Forscher immer die gleichen Punkte an, wie man die Systeme fit machen kann: Das Rentenalter erhöhen, mehr Ältere arbeiten lassen, wenn sie noch keine Rentner sind, Arbeitende zu mehr Vorsorge ermutigen oder wahlweise zwingen. Und so weiter. Alles keine Programme, mit denen man Wahlen gewinnt. Was auch erklärt, warum die deutsche Regierung mit der Rente ab 63 genau das Gegenteil tat. „Die meisten Länder, denen es beim Rentensystem besser geht, weisen bestimmte Punkte auf: mehr Flexibilität bei Hinzuverdienstmöglichkeiten im Alter, eine stärker ausgeprägte betriebliche Altersvorsorge und keine beziehungsweise weniger Möglichkeiten, den Generationenvertrag aufzukündigen“, sagt Rolf Tilmes, Professor bei der EBS Business School.

„Wir brauchen mehr private Vorsorge“, bestätigt Dieter Weirich, Sprecher des Deutschen Instituts für Altersvorsorge. Einen Schub könne das von der Regierung geplante sogenannte Opt-out-Konzept bringen: Angestellte müssen einer betrieblichen Altersvorsorge ausdrücklich widersprechen, anstatt ihr zuzustimmen. „Viele verdrängen das Thema, auf diese Weise kommen sie trotzdem zu einem Vorsorgevertrag“, so Weirich. Man müsse die Betriebsrente attraktiver machen, Deutschland habe enormen Nachholbedarf. Ministerin Nahles sei bei ihren Plänen in dieser Hinsicht schon auf einer ganz guten Linie.

In der Tat sickerte über Nahles‘ Pläne bereits durch, dass Opt-out kommen soll, Geringverdiener Zuschüsse erhalten und die Verträge nicht mehr auf die Grundsicherung (Hartz IV) anrechenbar sein sollen. Außerdem sollen Unternehmen nicht mehr die spätere Rente garantieren müssen, eine Garantie auf die Beiträge reicht dann aus. Nun könnte man annehmen, dass diese Veränderungen mal wieder dem Sparer ein zusätzliches Risiko aufbürden, während Staat und Wirtschaft fein raus sind. Das kann man so sehen. Oder aber so: Altersvorsorge-Verträge könnten endlich etwas mehr Risiko vertragen und dadurch höhere Renditen aus den globalen Finanzmärkten saugen. Lohnen würde es sich allemal: Ohne formale Garantien auf Renten und Beiträge läge die spätere Rente ungefähr doppelt so hoch wie bei den aktuellen Konstrukten, rechnete der Aktuar Rafael Krönung vom Beratungsunternehmen Aon Hewitt aus. Auch Rolf Tilmes meint: „Eine bessere Aktienkultur und mehr Risikobereitschaft, insbesondere bei langen Anlagehorizonten, würden helfen, die Vorsorgeprobleme zumindest auf der privaten Seite deutlich zu entschärfen.“

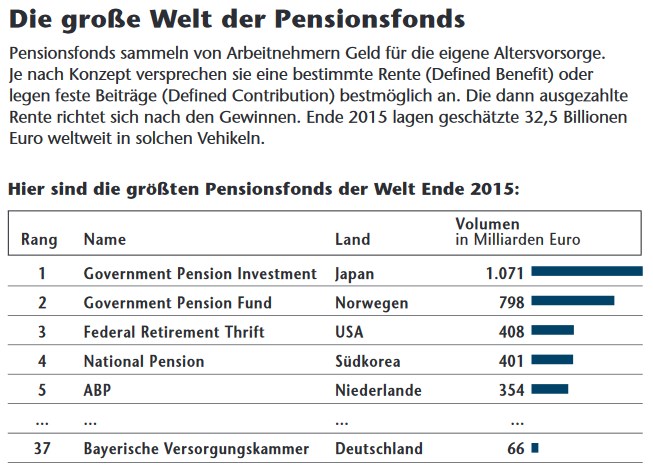

Es wäre Teil eines allgemeinen Trends. International bewegen sich die Rentensysteme weg von garantierten späteren Bezügen (Englisch: Defined Benefit) hin zu Verträgen mit festen Einzahlungen (Defined Contribution), die deutlich freier an den Kapitalmärkten unterwegs sind. Einige Länder wie das nachhaltige Dänemark sind hier schon sehr weit (siehe Grafik unten). Deutschland liegt noch zurück.

Quelle: Anbieter, OECD, Willis Towers Watson

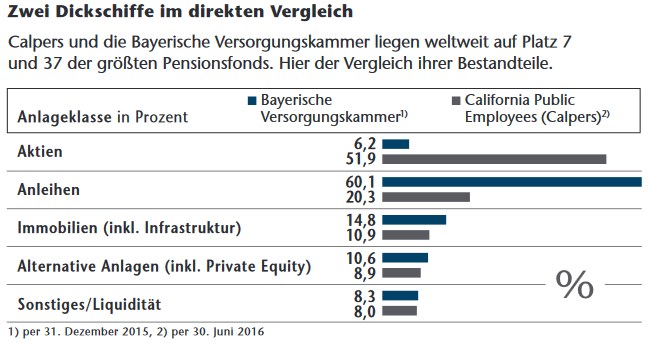

Ted Eliopoulos hat miese Nachrichten

Wie hart es sein kann, bestimmte Renten versprechen zu müssen, erfährt gerade Ted Eliopoulos. Er ist Investmentchef des California Public Employees’ Retirement System, kurz: Calpers, eines der größten Pensionsfonds der Welt. Er verwaltet die Vorsorgevermögen kalifornischer öffentlicher Angestellter – Lehrer, Polizisten, Feuerwehrleute. Auf einer Tagung am 19. September musste Eliopoulos dem Investmentkomitee klarmachen, dass die aktuellen Erträge für die versprochenen Pensionen, also die Defined Benefits, zu niedrig seien. Unter anderem, weil man die Renditeerwartung von 7 auf 6 Prozent senken musste. Ganz nebenbei: eine Rendite, die mit hochwertigen Anleihen nun wirklich nicht mehr zu erwarten ist.

Quelle: Anbieter, OECD, Willis Towers Watson

Doch Eliopoulos hat schon auf die Lücke reagiert, und zwar drastischer, als es ein deutscher Pensionsfonds gedurft hätte: Der Großteil des Portfolios besteht nun aus Wachstumsanlagen, also Aktien und Private Equity (siehe Grafik unten). 7,5 Prozent sollen sie abwerfen, kalkuliert er. Langfristig gut vermietete Gewerbeimmobilien (Core) machen inzwischen 80 Prozent des Immobilienteils aus, 2007 waren es erst 20 Prozent. Den Infrastruktur-Teil will Eliopoulos ausbauen. „Wir haben neue Umstände historischen Ausmaßes“, sagt er. „Was wäre für Sie die perfekte Welt?“, fragt ihn Komitee-Mitglied Theresa Taylor. „Wir brauchen höhere Erträge und niedrigere Volatilität“, antwortet Eliopoulos. Ohne Versprechungen hätte er ein paar Sorgen weniger.

Quelle: OECD, Stand 2014 · Illustationen: chrupka/iStock, Fotolia: Artalis-Kartographie, Accent

So wie die Dänen. Der Pensionsfonds Pension-Danmark verwaltet 25 Milliarden Euro. Wer jünger ist als 41 Jahre, dessen Vorsorge besteht derzeit zu sportlichen 42 Prozent aus Aktien, 15 Prozent Risikoanleihen und einem Viertel aus Direktinvestitionen. In diesem Jahr beteiligte sich der Fonds an einem geplanten, mit Biomasse betriebenen Wärmekraftwerk im englischen Kent. „Unser Portfolio aus alternativen Investments besteht hauptsächlich aus Immobilien und Infrastruktur mit Fokus auf erneuerbare Energie“, sagt Vorstandschef Torben Möger Pedersen. Auch andere Infrastruktur komme infrage, ebenso wie entsprechende Bankkredite. „Wir investieren nur in Anlagen, die wir komplett verstehen. Deshalb diskutieren wir immer sehr gründlich, bevor wir in etwas Neues investieren“, so Pedersen.

Das dänische Rentensystem bestehe fast komplett aus voll finanzierten Defined-Contribution-Plänen, an denen sich die Arbeitgeber stark beteiligen, so der Manager weiter: „Es wird noch durch den Fokus auf Kosten und Marktdisziplin verstärkt sowie durch ein indexgebundenes staatliches Rentenalter, das mit der Lebenserwartung steigt.“ Letzteres ist übrigens eine Maßnahme, die auch Rolf Tilmes in Deutschland für nötig hält.

Quelle: Anbieter, OECD, Willis Towers Watson

Kein Zweifel: Das soziale Netz in den USA ist kein Vorbild. Im Mercer-Index liegt das Land mit 56 Punkten hinter Deutschland (59 Punkte). Abschauen kann man sich allerdings die Aktienkultur, die nicht zuletzt von einer bestimmten Erfindung profitiert: dem 401(k)-Plan. Über ihn kommen Anleger schon früh mit Aktien in Kontakt, den nötigen langen Anlagehorizont stellt das Siegel 401(k) sicher. So eine Marke mit entsprechenden Freiheiten und Wahlmöglichkeiten würde dem deutschen System gut zu Gesicht stehen.

Ob Action-Held John McClane sein Vorsorgevermögen zurückerhielt, bleibt für den Rest des Films unklar. Allerdings brachte er den Hightech-Schurken auf schön altmodische Art zur Strecke. Ist ja immerhin auch was.

Quelle: Das Investment