Europäische Aktienanleger folgen meistens einem Index oder orientieren sich an einer Benchmark, wenn sie eine Allokation vornehmen. Der Vorteil einer Benchmark ist, dass man sehr schnell analysieren kann, inwiefern die eigene Allokation besser oder schlechter abschneidet als die Benchmark.

Europäische Aktienanleger folgen meistens einem Index oder orientieren sich an einer Benchmark, wenn sie eine Allokation vornehmen. Der Vorteil einer Benchmark ist, dass man sehr schnell analysieren kann, inwiefern die eigene Allokation besser oder schlechter abschneidet als die Benchmark.

Der Nachteil dieses Anlegerverhaltens ist, dass viele Portfoliomanager zu wenig Risiko eingehen und sich zu sehr an der Benchmark oder dem Index orientieren. Die Folge davon ist, dass viele Anleger, also die Kunden, dann eher zu Indexprodukten als zu Alpha-generierenden Fondsmanagern neigen.

Diese Analyse soll zeigen, dass eine Abweichung von der Benchmark bzw. ein Blick über die Grenzen hinaus sinnvoll sein kann.

Dazu muss es allerdings im Rahmen eines Mandates möglich sein, eine Allokation frei zu wählen.

Der EUROSTOXX 50 deckt 50 Blue-Chips aus 12 Ländern der Eurozone ab und ist einer der gängigsten Benchmark-Indizes für Portfoliomanager. Es handelt sich um einen Preisindex, die Dividenden werden also nicht im Index berücksichtigt. Als Investor ist man auf der sicheren Seite, wenn man diesen Index kauft oder abbildet. Die jährliche Performance wird dann der Performance des Index entsprechen. Viele Anleger wählen diesen Index aus Gründen der Diversifikation, denn sie möchten den gesamten Markt abdecken.

Ein weiterer Grund ist ausreichende Liquidität, damit Investoren bei Bedarf schnell handeln können und je nach Marktlage entweder Positionen abbauen oder aufbauen können. Dies ist in der Regel gegeben und in normalen Zeiten können Investoren ausreichend Liquidität im Markt vorfinden.

Wir haben uns die Frage gestellt, ob es für europäische Investoren eine Möglichkeit gibt, von der europäischen EUROSTOXX 50-Benchmark abzuweichen ohne außerhalb Europas zu investieren? Des Weiteren haben wir uns die Frage gestellt, ob es Sinn macht von dieser Benchmark abzuweichen und ob die Abweichung in Form höherer Renditen belohnt wird. Dazu vergleichen wir die oben genannte Benchmark mit dem skandinavischen VINX Benchmark Capital Price Index NOK. Dieser Index beinhaltet die größten und am meisten gehandelten Aktiennamen an der Nordic Exchange sowie an der Börse in Oslo. Aktuell verfügt der Index über 149 Indexmitglieder und deckt damit alle skandinavischen Länder ab. Spielt ein Investor mit dem Gedanken sich von der EUROSTOXX 50-Benchmark zu lösen, so stellt sich zuerst die Frage, ob der Vergleichsindex eine ähnliche Sektorendiversifikation aufweist.

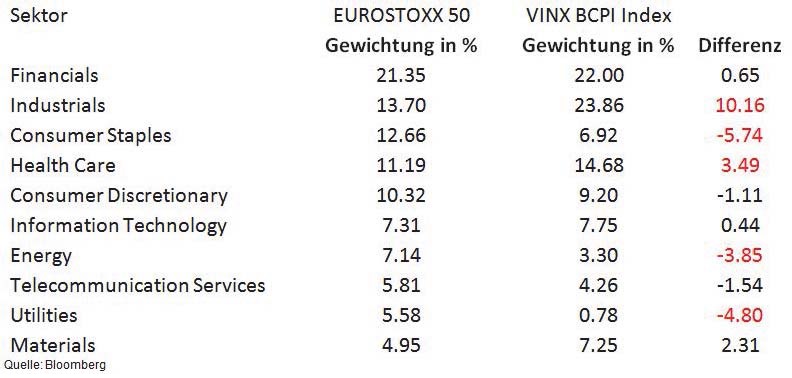

Folgende Tabelle zeigt den Vergleich zwischen den beiden Indizes:

Die größten Abweichungen des VINX BCPI Index zum EUROSTOXX 50 Index sind in 5 Sektoren zu finden. Zu nennen sind die Sektoren „Industrials“ (+10.16%) sowie „Health Care“ (+3,49%) die im Vinx stärker gewichtet sind, als auch die Sektoren „Consumer Staples (-5,74%), „Energy“ (-3,84%) sowie „Utilities“ (-4,80%) die im Vergleich untergewichtet sind.

Auffällig ist der hohe Anteil „Industrials“ in den skandinavischen Ländern, der sich auch im Index widerspiegelt, ebenso stärker gewichtet sind Titel aus dem Gesundheitssektor. Untergewichtet hingegen sind Titel aus dem schwankungsintensiven Energiesektor sowie aus dem Versorgungssektor.

Betrachtet man jedoch den Index im Gesamten, so spiegelt er ein gut diversifiziertes Anlageuniversum wider.

Die Marktkapitalisierung des EUROSTOXX 50 beträgt ca. 2430 Mrd. EUR und die des VINX Index ca. 1180 Mrd. EUR. Damit ist die nordische Benchmark nur etwa halb so groß wie die europäische, allerdings sind in ihr 149 Einzeltitel vertreten, die Diversifikation sowie Selektion verschiedener Einzeltitel sind durchaus möglich. Aktive Manager haben in diesem Universum eine ausreichend große Menge Einzeltitel zur Auswahl. Innerhalb des Index sind 46% der Titel Schwedisch, 24% sind in Dänemark gelistet, 16% in Finnland und 9% in Norwegen. Die restlichen 5% verteilen sich auf einige wenige Namen, die zwar an skandinavischen Börsen gehandelt werden, deren Hauptbörse aber außerhalb Skandinaviens liegt.

Finnland ist Mitglied der EU und folglich notieren finnische Aktien in EUR während über 75% des Index in einer der skandinavischen Währungen notieren. Investoren bauen mit einem Investment in den VINX BCPI Index also ein Exposure in Fremdwährung auf und sind, sofern sie kein Hedging durchführen, mehreren Wechselkursrisiken ausgesetzt.

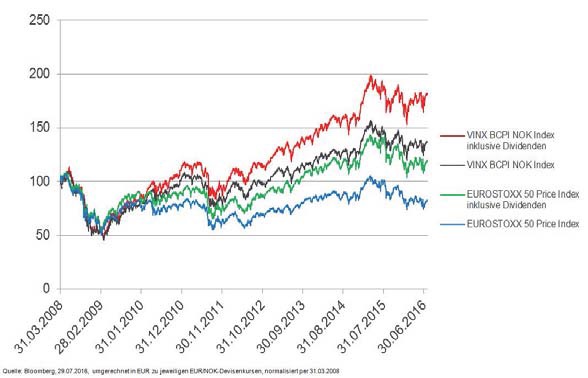

Doch welchen Ertrag hätte ein Investment in beide Benchmark-Indizes rückblickend betrachtet ergeben? Dazu analysieren wir für den Zeitraum 31.03.2008 bis zum 29.07.2016, also für 100 Monate rückblickend, den gesamten Ertrag aus einem Investment und treffen die Annahme, dass Dividenden (brutto) sofort wieder in den Index investiert werden. Transaktionskosten werden dabei nicht berücksichtigt und alle Investments werden in EUR getätigt.

Daraus ergibt sich folgendes Ergebnis:

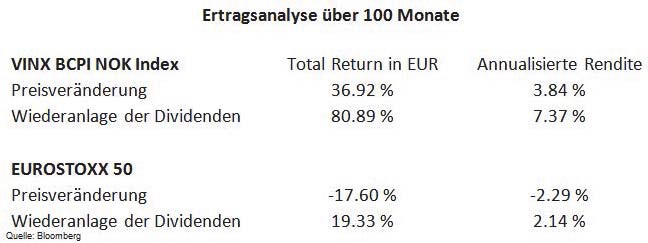

Die Ertragsanalyse über den Anlagezeitraum von 100 Monaten kommt zu dem Ergebnis, dass ein EUR-Investment in den VINX BCPI-Index (kein Hedging) einen Gesamtertrag von 36,92%, oder mit Wiederanlage der Dividenden, 80,89% erbracht hätte. Das entspricht einer jährlichen Rendite von 3,84%, respektive 7,37%.

Eine Anlage in den EUROSTOXX 50 hätte im gleichen Zeitraum einen Verlust von 17,60% oder eine jährliche Rendite von -2,29% erbracht. Die Wiederanlage der Dividenden hätte Anleger vor einem Verlust bewahrt und 19,33% Gesamtertrag bzw. 2,14% jährlichen Ertrag geliefert.

Als Ergebnis dieser Analyse kann festgehalten werden, dass Investoren in den letzten 100 Monaten erhebliche Renditeunterschiede je nach Anlageraum erzielt hätten. Durch eine Anlage in den skandinavischen VINX Benchmark Capital Price Index NOK hätten Investoren eine jährliche Mehrrendite von 5,23%, in EUR gerechnet, erzielt. Diese Mehrrendite wurde in Skandinavien, also einem Teil Europas, durch die Anlage in die Global Player dieser Region erzielt. Das bewusste Eingehen von Währungsrisiken durch die Anlage in den skandinavischen Währungen wurde hier belohnt.

Das bedeutet, dass durch das Abweichen von einer gängigen Benchmark sehr zufriedenstellende Renditen erreicht werden können, vor allem wenn das Anlagespektrum breit genug diversifiziert ist und viele global operierende Unternehmen enthält. Nur weil die skandinavischen Länder im Vergleich zur EU relativ klein sind heißt das nicht, dass Investoren dort keine interessanten und aussichtsreichen Anlagemöglichkeiten finden. Aktive Anleger auf der Suche nach Mehrertrag sollten daher eine Anlage in Skandinavien durchaus in Betracht ziehen.