Viel schneller als erwartet steigen jetzt sowohl wieder die Zinsen als auch die Inflationserwartungen. Welche Konsequenzen das für die Aktien- und Rentenmärkte hat, erklärt hier Peter Huber, Vorstand und Portfoliomanager vom Fondsanbieter Starcapital. Bereits seit Längerem haben wir auf die Gefahr steigender Zinsen und Inflationsraten hingewiesen. Dies stand im Kontrast zu der Auffassung der meisten Experten, die noch für lange Zeit niedrige Zinssätze und Teuerungsraten prognostizierten.Man hat sich von Aussagen der EZB einlullen lassen, dass die Leitzinsen weit über das Ende des Kaufprogramms hinaus auf ihrem niedrigen Niveau belassen werden. Und Inflationsdruck sah man keinen wegen nur mäßig steigender Löhne und einer schwachen Kreditnachfrage.

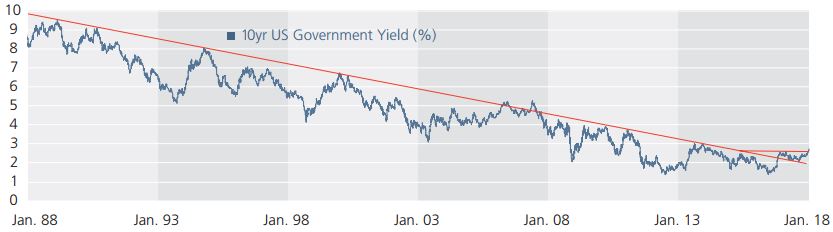

Nun steigen sie aber doch – die Zinsen und auch die Inflationserwartungen. Welche Konsequenzen hat dies für die Aktien- und Rentenmärkte? Seit Mitte 2016 sind die Renditen fünfjähriger US-T-Bonds von 1 Prozent auf 2,5 Prozent und fünfjähriger Bundesanleihen von minus 0,6 Prozent auf plus 0,1 Prozent gestiegen. Auch bei den Zehnjährigen ist ein deutlicher Anstieg festzustellen, der sich in letzter Zeit beschleunigt.

Dies ist schlecht für die Rentenmärkte, da es dadurch zu einem Kursverfall bei den Anleihen kommt. Ein Ende des Zinsanstiegs ist nicht abzusehen, da die Renditen aus historischer Sicht und angesichts des weltweiten Konjunkturaufschwungs immer noch viel zu niedrig sind. Auch ein Ausweichen auf höherverzinsliche Papiere von Emittenten minderer Bonität (High Yield) bietet keinen Ausweg, da die geringen Renditeaufschläge (Spreads) im Vergleich zu Staatsanleihen keinen adäquaten Ausgleich für das höhere Risiko bieten. Im Gegenteil: Wenn die in den letzten Jahren massiv favorisierten Junkbonds unter Druck kommen, könnte dies die Krise an den Anleihemärkten noch verstärken.

10-jährige US-Staatsanleiherenditen: Bricht der langfristige Abwärtstrend?

Geld verdienen kann man in einem solchen Umfeld eigentlich nur mit einer negativen Duration. Dies geschieht über den Verkauf von Zinsfutures. Der Starcapital Argos hat derzeit eine negative Restlaufzeit von zwei Jahren. Wir erzielen bei steigenden Zinsen also Kursgewinne, wenn auch nur in einem vergleichsweise bescheidenen Ausmaß. Auffallend ist auch, dass die Notenbanken mit aller Macht steigende Inflationsraten erzwingen wollen, indem sie unisono in allen führenden Industriestaaten die Geldmarktzinsen unter den Teuerungsraten halten. Einzig mit dieser Politik der Finanzrepression (financial repression) gelingt es, die Staaten bei ihrer Schuldenmacherei zu entlasten. Die absoluten Staatsschulden steigen zwar immer weiter an, aber in Prozent vom Bruttoinlandsprodukt können sie sogar fallen – weil sie durch die Inflation real entwertet werden.

Die Notenbanken haben also ein Interesse daran, dass die Zinsen langsamer steigen als die Inflation, denn nur so kann die Finanzrepression gelingen. Die Zinszyklen der Vergangenheit mit einem Durchschnittszins von 6 Prozent im Zehnjahresbereich werden wir deshalb nicht mehr sehen. Aber auch wenn zehnjährige Bundesanleihen bei 3 Prozent liegen, bedeutet dies gegenüber den heutigen 0,8 Prozent einen gewaltigen Zinsanstieg. Notwendigerweise müssen dann die Inflationsraten noch deutlich höher liegen. Die Inflationserwartungen steigen auch bereits langsam an. Denn die Folgen der Globalisierung laufen aus, das heißt die Produzentenpreise ziehen auch in den Billiglohnländern inzwischen deutlich an. Dort steigen auch die Lohnkosten seit Jahren massiv. Es würde deshalb nicht verwundern, wenn auch bei uns wieder mehr Spielraum für Lohnsteigerungen entsteht. Die gute Konjunktur könnte zudem zu höheren Investitionen und einer steigenden Kreditnachfrage führen. Abgerundet wird dieser Cocktail durch steigende Rohstoffpreise. Deshalb sind inflationsgeschützte Anleihen vergleichsweise attraktiv, wenn man das Zinsänderungsrisiko absichert.

Gibt es denn überhaupt noch festverzinsliche Wertpapiere, die eine attraktiv hohe Verzinsung bieten? Ja, in bestimmten Emerging Markets in lokaler Währung kann man im Durchschnitt noch 6 bis 10 Prozent Rendite bekommen. Und dies ohne Bonitätsrisiko, denn viele Supranationale mit einem AAA-Rating wie zum Beispiel die Europäische Investitionsbank (EIB) emittieren solche Papiere. Was hier verbleibt, ist das Währungsrisiko. Das hat sich insbesondere im vergangenen Jahr in der starken Aufwertung des Euro sehr negativ bemerkbar gemacht. Fremdwährungsanleihen können deswegen immer nur eine Beimischung darstellen, auch wenn sich die Aussichten von Rohstoffwährungen wie zum Beispiel dem russischen Rubel durch die Rohstoffhausse tendenziell verbessern. Das Währungsrisiko kann durch den Erwerb von weit unter dem Nominalwert notierenden Zerobonds abgemildert werden, weswegen wir solche Nullzinsanleihen bevorzugen.

Korrektur an den Aktienmärkten?

Die schwachen Rentenmärkte müssen auch als Begründung für die längst überfällige Korrektur an den Aktienmärkten herhalten. Dies gilt umso mehr, wenn es zu einem durchaus möglichen Mini-Crash bei den High-Yield-Anleihen kommen sollte. Zu viele „schwache Hände“ haben sich in letzter Zeit in Aktien engagiert und müssen nun herausgeschüttelt werden, wie Altmeister Kostolany zu sagen pflegte. Aufgrund der aktuellen Marktstruktur dürfte eine solche Abwärtsbewegung daher eher kurz und heftig ausfallen und durchaus 10 bis 20 Prozent erreichen.

Unseres Erachtens wäre dies aber nur eine Unterbrechung in einem langfristigen Aufwärtstrend. Der deutsche Aktienindex etwa dürfte sich nach unseren Berechnungen in den nächsten zehn Jahren mehr als verdoppeln. Denn die Zinssätze sind im historischen Vergleich immer noch extrem tief und stellen keine Gefahr für die boomende Wirtschaft und einen neuen Investitionszyklus dar. Und die Bewertung ist alles andere als hoch. So haben sich deutsche Aktien dank mehrfacher Krisen seit Anfang 2000 nicht nach oben bewegt. Der Kurs-Dax liegt immer noch auf demselben Niveau wie vor 18 Jahren. Seitdem haben sich aber die Gewinne der DAX-Unternehmen verdreifacht und die Dividendensumme hat sich verdoppelt. Ähnliches gilt für Europa und Japan. Lediglich in den USA sind die Kurse und Bewertungen deutlicher gestiegen, weshalb wir US-Aktien stark untergewichtet haben.

Von: Peter Huber

Quelle: Das Investment