Die Aktienmärkte haben bereits ein turbulentes Jahr hinter sich und der Oktober serviert bisher, was er in schwierigen Situationen schon früher gebracht hat: Kursrückgänge. Was noch fehlt sind Volatilität und Panik, aber das kann bereits nachgeliefert werden, meint Mellinckrodt-Investmentexperte Georg Oehm, während diese Zeilen geschrieben werden oder wenn Sie diese lesen.

1. IWF: „Nur neun von 212 Rezessionen wurden richtig vorhergesagt“

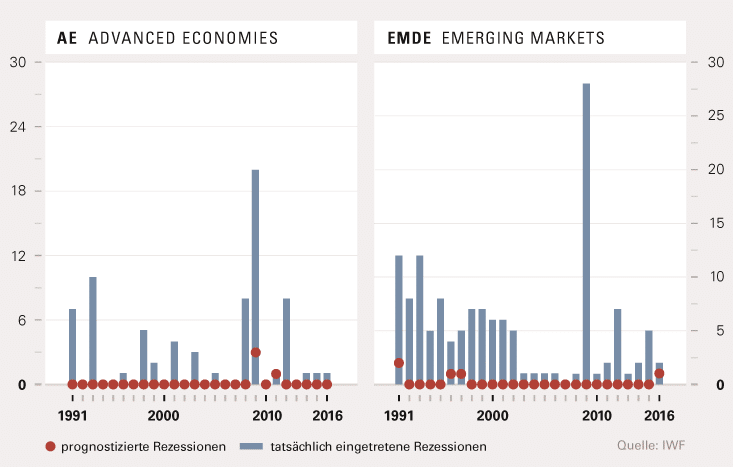

Auch wenn Sie es nicht glauben – die Wahrscheinlichkeit, dass die vielen hoch bezahlten Volkswirte die nächste Rezession richtig vorhersagen liegt unter 10 Prozent. Diese Aussage haben die Journalisten der Finanz und Wirtschaft aus der Schweiz nicht selbst ermittelt: es handelt sich um ein Eingeständnis des Internationalen Währungsfonds.

Grafik: Anzahl der vorhergesagten Rezessionen in entwickelten Ländern (Advanced Economies AE) und in Emerging Markets (EMDE)

2. Hinweise aus dem Maschinenraum

Der Maschinenraum der Wirtschaft ist nicht die Analyseabteilung eines Finanzunternehmens, sondern der Vertrieb in Unternehmen, die etwas zu verkaufen haben. Was wir da im Moment so hören, stimmt uns nicht gerade zuversichtlich. Wir sind noch in keiner Weise dort, wo die Wirtschaft 2008 war (zum Beispiel negative Auftragseingänge bei LKW-Herstellern), aber die Kursentwicklung beim Chiphersteller Micron, dessen Kursgewinnverhältnis jetzt bereits bei Drei liegt, zeigt ja, dass die Marktteilnehmer die aktuell im Markt befindlichen Ergebnisprognosen nicht glauben. Semiconductor sind zyklisch und haben den Charakter eines Frühindikators. Da passt auch ins Bild, dass der Halbleiter-Zulieferer VAT aus der Schweiz Anfang Oktober bereits Kurzarbeit angekündigt hat.

3. Bewertung verändert sich durch steigende Zinsen

Bewertungsguru Aswath Damodaran sagte es auf CNBC: Die Bewertung von Netflix ist zu hoch. Er bezweifelt, dass das auf einer Kombination von teuerer Filmproduktion und permanenter Neukreditaufnahme basierende Geschäftsmodell dauerhaft funktioniert.

Als besonders gefährdet unter Bewertungsgesichtspunkten sieht er Wachstumsaktien (meist Tech), die nicht nur hoch bewertet sind, sondern auch noch eine hohe Verschuldung aufweisen.

Interessant auch, dass Damodaran bei der Bewertung von Unternehmen explizit auch das Alter heranzieht. Je älter die Tech-Unternehmen seien, desto stabiler und fairer bewertet seien diese derzeit. Ein 25 Jahre altes Tech-Unternehmen sei etwa so einzuschätzen, wie ein 100 Jahre alter Maschinenabauer. Wie gut, dass das Alter der Unternehmen in unserem Portfolio im Durchschnitt bei über 90 Jahren liegt…

4. Vola, Gamma, GAM und Robo-sonstwas

Dass im Februar 2018 einige Vola-Fonds mit Milliardenvolumen innerhalb von Stunden in die Knie gingen, war ja auch für Nicht-Mathematiker noch verständlich.

Den starken Kursrückgang von Anfang Oktober erklärte Marko Kolanovic, Global Head JP Morgan Chase Derivatives (CNBC: „The man who moves markets“) damit, dass einige Gamma-Fonds Aktien verkauft hätten. Volumen von über 80 Mrd. Dollar wurden genannt.

Was ein Gamma-Fonds, ist bekommen Sie mit Internet-Recherche sicherlich noch heraus. Aber welche anderen modernen Finanzprodukte große US-Pensionsfonds nutzen, um zu kaschieren, dass die den Rentenversprechen zugrundeliegenden Renditeannahmen von 7 oder 8 Prozent pro Jahr nicht erreicht werden können, werden wir sicher noch erfahren. 1987 hieß das „Portfolio Insurance“, heute hat es viele Namen. In die Gruppe der vertrauensbildenenden Ereignisse am Kapitalmarkt fallen diese Sachverhalte sicher nicht.

Die Schweizer GAM, das börsennotierte Fondsgeschäft welches erst zur UBS und danach zu Julius Bär gehörte, musste kürzlich mehrere Fonds wegen Problemen beim Abverkauf darin enthaltener Anlagen schließen. Das weckte ungute Erinnerungen an die im Skandal geschlossenen, sogenannten Offenen Immobilienfonds in Deutschland. Sollte der Abverkauf an den Märkten weitergehen, wird sich wohl herausstellen, dass so manches Anlagegefäß Objekte enthält, die im Krisenfall nur schwer oder gar nicht verkauft werden können.

Unsere diesbezüglichen häufigen Risikohinweise auf die Liquiditätsrisiken bei Small Caps erinnern Sie sicher. Der starke Absturz des US-Small-Cap-Index Russel 2000 beruhigt in diesem Zusammenhang auch nicht. Dass dieser Index sehr hoch mit dem M-Dax korreliert ist, reduziert die Zahl der Sorgenfalten leider auch nicht. Die Gäubigkeit weiter Anlegerkreise, dass Algorithmen und Robos die Risiken „wegrechnen“ ist da nur das Sahnehäubchen auf der Torte.

Wie sagte ein Sprecher von Blackrock (top geschult von der Rechtsabteilung) sinngemäß: Die Fonds sind liquide, solange die unterliegenden Märkte liquide bleiben. Genau: so lange und keine Sekunde länger. Deshalb: schauen Sie rein, was drin ist, in Ihren Finanzprodukten.

5. Contraindikatoren sind unterwegs

Haben Sie auch schon mit ihnen gesprochen – mit den Investoren, denen Aktien eigentlich immer zu riskant waren, die jetzt aber im „Buy the dip“ die große Chance sehen? Dieses Phänomen ist leider altbekannt und auch kein Indikator für steigende Kurse.

6. Sonnenbrille nicht vergessen

Am dunkelsten ist es immer eine Stunde vor Sonnenaufgang. Das Kunststück besteht allerdings darin, den Sonnenaufgang nicht mit den Lichtern eines entgegenkommenden Zuges zu verwechseln. Da wir auch nicht wissen, was kommt, haben wir den Fonds derzeit zu über 90 Prozent gehedged. Die Marktkapitalisierung der gehaltenen Aktien liegt im Durchschnitt bei über 8 Milliarden Euro. Das ist hoch liquide und die Hedges sind sehr gut auf die Einzeltitel abgestimmt.

Wir finden derzeit nichts, was uns kaufenswert erscheint und warten deshalb ab. Vielleicht entpuppt sich ja die Midterm Election Anfang November als ein Wendepunkt wie Brexit oder die Wahl von Donald Trump. Heute kann man das absolut noch nicht beurteilen. Einige Tage vorher oder besser direkt danach vielleicht schon.

Von: Georg Oehm

Quelle: Das Investment