Die Bundesregierung hat in diesem Jahr gleich zwei Gesetzeswerke auf der Agenda, die das geeignete Kaliber haben, um den Versicherungsvertrieb in Deutschland erheblich durcheinanderzuwirbeln. Die ersten Eckpunkte sind schon da. Zwei Großprojekte im Bereich Versicherungen hat sich die Politik für dieses Jahr vorgenommen. Zum einen will sie sich anschauen, ob das am 1. August 2014 in Kraft getretene Lebensversicherungsreformgesetz (LVRG) die gewünschten Effekte gebracht hat, nämlich vor allem die Stabilisierung der Lebensversicherer im anhaltenden Niedrigzinsumfeld und die Senkung der Vertriebskosten.

Zum anderen muss die Regierung die europäische Versicherungsvertriebsrichtlinie IDD in deutsches Recht umsetzen. Und dazu muss sie die Versicherungsvermittlungsverordnung (VersVermV) aktualisieren – was eigentlich zum 23. Februar 2018 schon hätte passieren müssen. Nun liegen Entwürfe zu beiden Projekten vor, sodass es im Gesetzgebungsprozess weitergehen kann.

Was könnte sich nun für Versicherungsvertriebler ändern? Fangen wir mit der Evaluierung des LVRG an. In einem Eckpunktepapier, das DAS INVESTMENT vorliegt, zeigt sich die Regierung soweit zufrieden mit den Wirkungen des Gesetzes. „Die Maßnahmen des LVRG haben sich überwiegend bewährt. Obwohl das Zinsniveau am Kapitalmarkt zwischenzeitlich weiter zurückgegangen ist, ist die Branche stabilisiert“, heißt es dort. Trotzdem gebe es punktuell Bedarf für weitere Anpassungen. „Die Absicherung der den Versicherungsnehmern zugesagten Zinsgarantien soll noch nachhaltiger ausgestaltet, der Verbraucherschutz verbessert und die Aufsicht weiter gestärkt werden.“

Speziell ein Satz des Papiers liefert dabei vertrieblichen Sprengstoff. Die Lebensversicherer müssten weitere Anstrengungen unternehmen, um Kosten zu senken. Insbesondere die Vertriebskosten seien noch zu hoch und könnten Fehlanreize setzen. Und nun kommt er: „Mit einem gesetzlichen Provisionsdeckel sollen mögliche Fehlanreize durch zu hohe Vergütungen begrenzt werden.“

Im LVRG hatte die Politik keinen harten Deckel gewählt, sondern den Höchstzillmersatz bei Lebensversicherungen von 40 auf 25 Promille herabgesetzt. Das bedeutet, dass die Versicherer in den ersten fünf Vertragsjahren von den Beitragszahlungen ihrer Kunden maximal 2,5 Prozent abziehen dürfen, um die Abschlusskosten des Vertrags zu bezahlen. Damit war der Wunsch der Politik nach tieferen Abschlusskosten klar, die Produktgeber hatten aber nach wie vor Freiheiten in der tatsächlichen Gestaltung der Provisionshöhe.

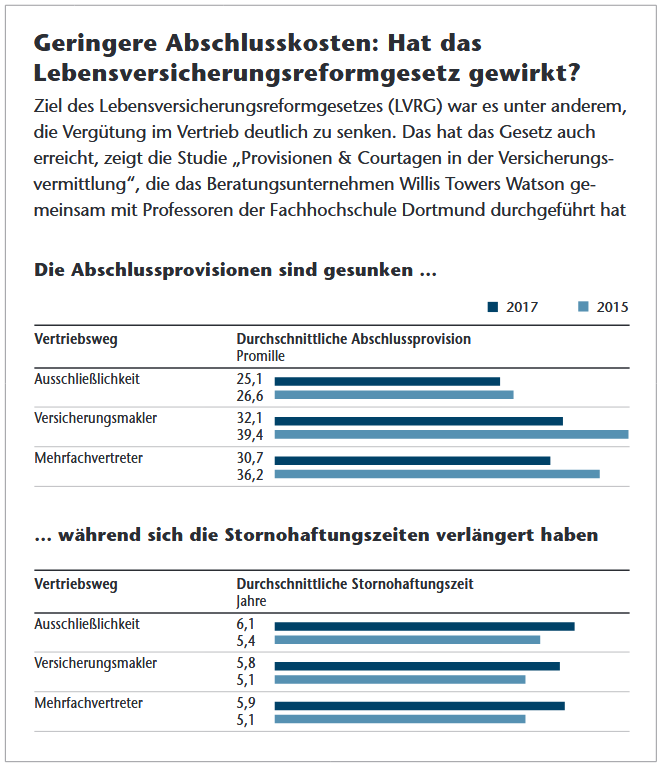

Hat das etwas gebracht? Durchaus. Eine gemeinsame Analyse des Beratungsunternehmens Willis Towers Watson und der Professoren Matthias Beenken und Michael Radtke von der Fachhochschule Dortmund vom Juni 2017 ergab, dass die Lebensversicherer ihre Abschlussprovisionssätze je nach Vertriebsweg um 1,5 bis 7,0 Promille gesenkt haben (siehe Tabelle). Gleichzeitig habe sich die gesetzliche Stornohaftungszeit verlängert. In der Ausschließlichkeit hätten Vertreter erst nach etwas über sechs Jahren, Makler und Mehrfachvertreter nach knapp sechs Jahren ihre vollständige Abschlussprovision verdient. Kündigt ein Kunde früher – aus welchem Grund auch immer –, müssen die Vertriebler die Abschlussprovision anteilig zurückzahlen.

Quelle: Willis Towers Watson / Fachhochschule Dortmund, Stand: Juni 2017

Das geht der Politik aber offensichtlich nicht weit genug, daher soll jetzt der Deckel her. In dem Eckpunktepapier stehen zwar keine konkreten Werte. In der Branche geistert aber der Wert von maximal 2,5 Prozent der Beitragssumme herum.

Die Verbraucherschützer zeigen sich zufrieden mit diesem Vorhaben. Die Einführung eines gesetzlichen Provisionsdeckels sei „mehr als überfällig“, heißt es etwa vom Bund der Versicherten (BdV). Denn: Die gewünschte nachhaltige Senkung der Abschluss- und Vertriebskosten habe die Versicherungswirtschaft „verweigert“. „Die Branche hat es versäumt, von sich aus dem Willen des Gesetzgebers zu folgen und die Abschlusskosten zu senken. Jetzt ist es nur folgerichtig, wenn der Gesetzgeber reagiert“, sagt BdV-Chef Axel Kleinlein.

Aus dem Versicherungslager kommt eine andere Meinung. Umgelegt auf den Aufwand sei die Vergütung der Versicherungsvermittler niedriger als die Vergütung anderer beratender Berufe, findet Martin Gräfer, Vorstand der Versicherungsgruppe die Bayerische. „Nach Untersuchungen verdienen viele Versicherungsvermittler weniger als 50.000 Euro im Jahr, wobei sie überdies über lange Zeiträume für die einmal ausgezahlte Vergütung haften. Zum Vergleich: Steuerberater und Rechtsanwälte verdienen im Schnitt fast 80.000 Euro.“

Ein gesetzlicher Provisionsdeckel, der alle Sparten der Lebensversicherung treffe, also neben den Produkten der Altersvorsorge auch die biometrischen Produkte, werde dazu führen, dass sich die Zahl der qualifizierten Berater weiter reduziere und breite Bevölkerungsschichten so keinen Zugang zu einer Vorsorgeberatung mehr erhielten. Wird es so kommen? Man wird sehen.

Kommen wir zum anderen Großprojekt, dem Entwurf der Versicherungsvermittlungsverordnung. Das Bundeskabinett hat mit Beschluss vom 27. Juni 2018 den überarbeiteten Entwurf noch kurz vor der parlamentarischen Sommerpause zur weiteren Beratung im Bundestag und Bundesrat verabschiedet. Hier deuten sich positive Änderungen für Vertriebler an, vor allem, was einen Kern der europäischen Richtlinie IDD angeht, die Weiterbildungspflicht. 15 Stunden Weiterbildung im Jahr müssen Makler, Vermittler & Co. danach mindestens leisten.

In einem ersten Entwurf der Verordnung aus dem vergangenen Jahr hatte der Gesetzgeber noch sehr strenge Vorgaben hierzu gemacht. So sollten die Vertriebler ihr erlangtes Wissen in „Lernerfolgskontrollen“ im Rahmen von „Präsenzveranstaltungen“ unter Beweis stellen müssen. Diese Pflicht steht im neuen Entwurf nicht mehr drin, mit einer Ausnahme: „Bei Weiterbildungsmaßnahmen im Selbststudium ist eine nachweisbare Lernerfolgskontrolle durch den Anbieter der Weiterbildung erforderlich“, heißt es dort.

„Wir nehmen mit Erleichterung zur Kenntnis, dass die Lernerfolgskontrolle nur noch beim Selbststudium gefordert wird“, sagt Frank Rottenbacher, Vorstand des Bundesverbands Finanzdienstleistung AfW. „Somit müssen keine Tests mehr bei Präsenzseminaren geschrieben werden.“

Auch das Verfahren rund um den Nachweis der Weiterbildungspflicht hat der Gesetzgeber verändert. „Die Nachweise zur Weiterbildung müssen nicht mehr per Erklärung bei der zuständigen IHK bis spätestens zum 31. Januar des Folgejahres nachgewiesen werden“, sagt Michael H. Heinz, Präsident des Bundesverbands Deutscher Versicherungskaufleute. „Die jetzt vorgesehenen Regelungen reduzieren den bürokratischen Aufwand erheblich.“ Nach dem aktuellen Entwurf müssen Vermittler die Nachweise zwar archivieren, sie aber nur auf Nachfrage der Aufsichtsbehörde vorlegen. Das gilt nicht nur für den Vermittler selbst, sondern auch für seine Mitarbeiter.

Außerdem merkt Frank Rottenbacher an, dass nun auch die „Aufrechterhaltung der personalen Kompetenz“ als mögliches Ziel einer Weiterbildung akzeptiert wird. Gemeint seien hiermit die Sozialkompetenz des Vermittlers und die Fähigkeit zum „selbstständigen Handeln gegenüber dem Kunden“.

Der Entwurf macht nun die Runde in Bundestag und Bundesrat und kann auch da noch einmal angepasst werden. Mit der endgültigen Verabschiedung der Verordnung ist laut Experten nicht vor Oktober zu rechnen. So ganz ist das Warten für Versicherungsvertriebler also doch noch nicht vorbei.

Von: Karen Schmidt

Quelle: Das Investment