Eine aktive Anlagestrategie hat für Rentenanleger große Vorteile gegenüber passiven Ansätzen. Das gilt besonders in den Schwellenmärkten, sagt Andrew Keirle, Fondsmanager für Lokalwährungsanleihen bei T. Rowe Price.

Bei Anleihen aus Schwellenländern und insbesondere bei Lokalwährungsanleihen liegen die Vorteile aktiven Managements deutlich auf der Hand. Dafür gibt es fünf Gründe: Durch ein aktives Management von Lokalwährungsanleihen aus Schwellenländern kann das Währungsrisiko verringert werden. In den vergangenen Jahren hatten Kuponerträge den größten Anteil an den Renditen, die mit diesen Papieren erwirtschaftet wurden. Größter Risikofaktor war hingegen die Währung.

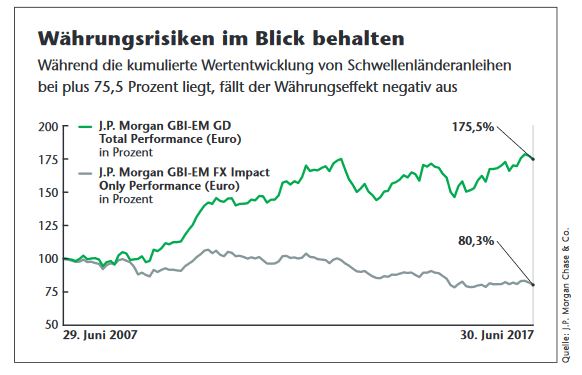

Die Abbildung unten zeigt, wie die Wechselkurse in den zehn Jahren bis Dezember 2016 einen negativen Effekt auf die Entwicklung des J.P. Morgan GBI-EM Index hatten, hauptsächlich wegen des steigenden US-Dollars. Die Möglichkeit, unter Druck stehende Währungen unterzugewichten oder ganz zu meiden, kann die Volatilität verringern und ein Portfolio vor stärkeren Einbußen bewahren. Passiv verwaltete Fonds sind dagegen oft nicht in der Lage, Anleger bei einer plötzlichen Talfahrt einer Währung zu schützen.

Auch eine aktive Währungsselektion kann das Ergebnis positiv beeinflussen. Die Kombination von Risikosteuerung auf der einen Seite und Alpha-Generierung auf der anderen kann das Risiko-Rendite-Profil eines Portfolios deutlich verbessern.

Breit gefächertes Anlage-Universum

Eine aktive Strategie kann nach taktischen Kriterien flexibel in ein breit gefächertes Universum von Schwellenländeranleihen investieren. In Betracht kommen dabei Hartwährungsanleihen, quasi-staatliche Anleihen, supranationale Anleihen, Unternehmensanleihen und inflationsgeschützte Papiere in Lokalwährung sowie Anleihen aus sogenannten Frontier-Märkten.

Im Gegensatz dazu sind Fonds, die passiv einen nach Marktkapitalisierung gewichteten Index nachbilden, meist stark konzentriert, besonders in den höher verschuldeten Ländern.

Unterschiedliche Zinszyklen

Auch die unterschiedlichen Zinszyklen von Ländern können von aktiven Strategien gezielt genutzt werden. Volkswirtschaften, in denen die Zinsen sinken oder demnächst sinken dürften – oft handelt es sich um Länder, in denen ein desinflationärer Trend herrscht –, bieten in der Regel größere Chancen auf Kapitalwachstum als solche mit stabilen oder steigenden Zinsen. Passive Strategien sind eher nicht in der Lage, von Unterschieden im Zinszyklus zu profitieren.

Einen passiven Index nachzubilden kann in Nischenmärkten wie Schwellenländeranleihen schwierig sein. Da es wenige Market Maker gibt, der Besitz stark fragmentiert ist und das Emissionsvolumen von Staatsanleihen weltweit gesunken ist, spielt die Liquidität an den EM-Anleihemärkten eine wichtigere Rolle. Vor diesem Hintergrund kann die effiziente Ausführung von Transaktionen – besonders bei passiven Vehikeln die untertägige Liquidität bieten – schwierig sein und die Kosten, die durch Anpassen der Gewichtungen entstehen, erheblich steigern.

Von: Andrew Keirle

Quelle: Das Investment