SJB | Korschenbroich, 24.05.2013.

Lokalwährungs anleihen aus den Schwellen ländern haben sich zuletzt in ihrer Attraktivität noch gesteigert, nachdem die Europäische Zentralbank Anfang Mai ihren Leitzins auf ein neues Rekordtief von 0,50 Prozent gesenkt hat. Aufgrund der aktuellen Niedrigzinsphase sind die Renditen von Staatsanleihen der großen, als sicher geltenden Industriestaaten in Regionen unterhalb der Inflationsrate abgesunken. Damit erfährt die Anlageklasse der Schwellenländeranleihen derzeit ein gesteigertes Interesse, zumal angesichts der oft soliden Fundamentaldaten dieser Märkte die Risiken überschaubar sind.

Entscheidend sind für viele Investoren nicht nur die attraktiven Renditemöglichkeiten zwischen 5,0 und 6,0 Prozent, sondern auch die Möglichkeit, von einer fortgesetzten Währungsaufwertung zu profitieren. Denn Währungen wie der polnische Zloty, der mexikanische Peso oder der südafrikanische Rand besitzen gegenüber dem kriselnden Euro langfristig weiteres Aufwärtspotenzial.

Die sich am Devisenmarkt ergebenden Chancen zu nutzen und zugleich an den höheren Renditen von Lokalwährungsanleihen der Schwellenländer zu partizipieren, hat sich der Pictet Emerging Local Currency Debt HP EUR (WKN A0QZ70, ISIN LU0340553949) zum Ziel gesetzt.

Der Fonds hat die globalen Emerging Markets als Anlageuniversum und nimmt eine breite Streuung über Länder und Währungen vor. Im Portfolio von FondsManager Simon Lue-Fong befinden sich Anleihen aus asiatischen Märkten wie China, Thailand oder Malaysia genauso wie Schuldpapiere aus europäischen Emerging Markets wie Polen, Türkei und Russland. Auch in den amerikanischen Schwellenländern Brasilien und Mexiko sowie in Südafrika ist der Fonds investiert. Der Pictet-Fonds wurde am 23. Januar 2008 aufgelegt, hat – im Gegensatz zu vielen anderen Emerging Markets-Fonds – den Euro als FondsWährung und weist aktuell ein FondsVolumen von 1,08 Milliarden Euro auf. Die Währungsabsicherung zum US-Dollar sorgt dafür, dass Anleger von dem vollen Währungspotenzial der Schwellenländerwährungen profitieren können, ohne zugleich den Schwankungen von EUR/USD ausgesetzt zu sein. Der Fonds verfügt mit insgesamt 308 verschiedenen Einzelpositionen über ein stark diversifiziertes Portfolio und verwendet als Benchmark den JP Morgan GBI EM Global Diversified Hedged (EUR). Das Pictet-Produkt wartet mit einer Gesamtkostenquote (TER) von 1,63 Prozent p.a. auf und kann seit Auflegung mit einer kumulierten Wertentwicklung von +48,3 Prozent bzw. einer Rendite von +7,80 Prozent p.a. überzeugen. Wie sehen die weiteren Performanceleistungen des Fonds aus?

FondsEntwicklung. Übersichtlich.

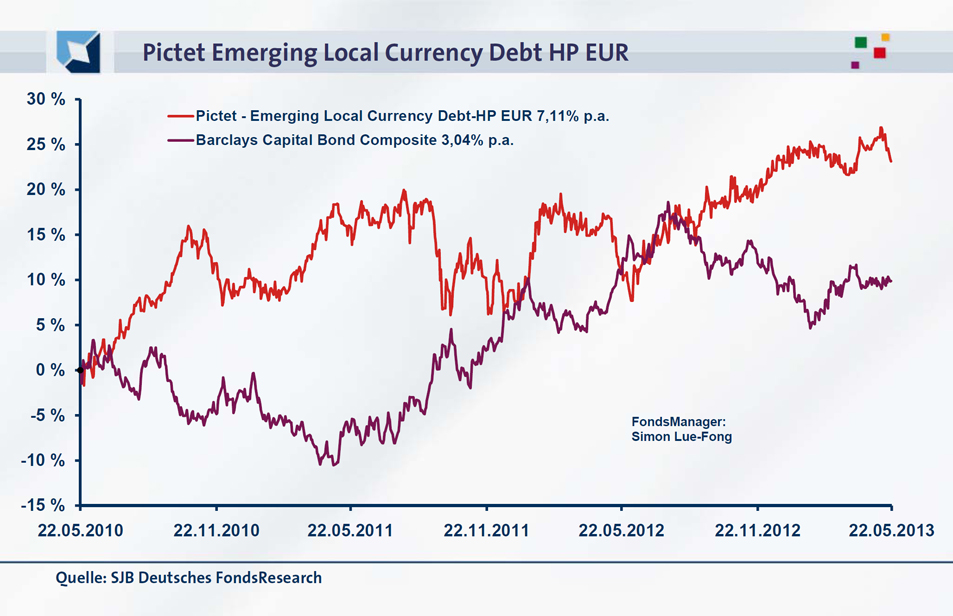

Im letzten Dreijahreszeitraum hat der Pictet Emerging Local Currency Debt HP EUR eine Rendite von +7,11 Prozent p.a. in Euro erzielt. In unserer unabhängigen SJB FondsAnalyse stellen wir den Fonds dem Barclays Capital Bond Composite – Global als Vergleichsindex gegenüber, einem weltweit gestreuten Index für Staats- und Unternehmensanleihen. Dieser brachte es im selben Zeitraum auf eine Wertentwicklung von +3,04 Prozent p.a. (Bewertungstag 22. Mai 2013). Damit hat sich der Fonds deutlich besser als die von der SJB ausgewählte Benchmark entwickelt. Zugleich belegt die starke Outperformance gegenüber dem auf die Industriestaaten fokussierten Vergleichsindex das hohe Kurspotenzial von Schwellenländerpapieren. Auf Sicht von einem Jahr setzt sich der Performancevorsprung des Pictet-Produktes fort: Hier hat der Fonds eine Rendite von +10,81 Prozent p.a. in Euro zu verzeichnen, während der Barclays-Index ein leichtes Minus von -1,11 Prozent hinnehmen musste. Die Mehrrendite des Schwellenländerfonds beträgt damit rund zwölf Prozentpunkte – ein ausgezeichnetes Ergebnis für FondsManager Lue-Fong und ein Beweis für sein erfolgreiches Portfoliomanagement.

Welche Kursschwankungen hat der Pictet-Fonds zu verzeichnen, um seine attraktiven Renditeergebnisse zu erzielen? Über drei Jahre liegt die annualisierte Schwankungsbreite des Schwellenländer-Fonds bei 9,01 Prozent, für ein Jahr steigt sie auf 10,81 Prozent an. Für ein Investment im Schwellenländerbereich sind diese Volatilitätskennzahlen moderat, sie liegen allerdings oberhalb der Schwankungen, die der stärker auf Titel der Industrieländer fokussierte Barclays-Vergleichsindex verzeichnet. Dieser hat für drei Jahre eine Volatilität von 7,89 Prozent aufzuweisen, die sich über den letzten Einjahreszeitraum auf 7,66 Prozent ermäßigt. Für Investoren wird damit klar: Im Bereich der Schwellenländeranleihen müssen sie naturgemäß mit höheren Kursschwankungen als an den etablierten Märkten rechnen, dafür bekommen sie – wie im Falle des Pictet-Fonds – aber auch eine deutliche Outperformance geboten. Da der Fonds von Simon Lue-Fong sowohl im kurzfristigen wie im mittelfristigen Zeithorizont die merklich besseren Erträge bietet, ist die Rendite-Risiko-Struktur des aktiv gemanagten Schwellenländerproduktes insgesamt als sehr attraktiv einzustufen.

FondsStrategie. Entschlüsselt.

Anlageziel des Pictet Emerging Local Currency Debt HP EUR ist das Erwirtschaften von Erträgen und Kapitalwachstum durch die schwerpunktmäßige Anlage in ein diversifiziertes Portfolio von festverzinslichen Anleihen und anderen Schuldverschreibungen aus den Schwellenländern. Die Investitionen werden hauptsächlich in den lokalen Währungen getätigt, als Emittenten kommen neben Staaten auch staatliche und supranationale Körperschaften sowie Unternehmen der Emerging Markets in Frage. Geographisch unterliegt der Fonds keinerlei Beschränkungen und investiert in Schwellenländeranleihen weltweit. FondsManager Simon Lue Fong verfolgt ein aktives Währungs- und Durationsmanagement, um die Renditeergebnisse des Fonds zu optimieren. Zugleich unterliegt die Allokation des FondsVermögens einer strengen Risikokontrolle.

Schwellenländerexperte Simon Lue-Fong bevorzugt bei seiner Titelauswahl die lokalen Zinsmärkte, die sich durch eine attraktive Rendite, eine hohe Sicherheit bezüglich politischer Entscheidungen und vergleichsweise starke Fundamentaldaten auszeichnen. Zudem hält er dauerhaft Ausschau nach Währungen, die unterbewertet sind und von kurzfristigen Katalysatoren für eine Aufwertung profitieren. Als Emittenten werden vorzugsweise Schwellenländer mit soliden Wachstumsraten, einer robusten Leistungsbilanz sowie dem Willen zu Strukturreformen ausgewählt. Beispiele hierfür sind China, Indonesien, aber auch Mexiko. FondsManager Lue-Fong bevorzugt derzeit Anleihen mit einer mittleren Duration, die in seinem Fonds im Schnitt bei 4,95 Jahren liegt. Die Nominalverzinsung aller im Portfolio enthaltenen Anleihen beträgt per Ende April durchschnittlich 6,43 Prozent.

Wie sieht die Zusammensetzung seines FondsPortfolios konkret aus? Bei der Währungsallokation liegt der mexikanische Peso (MXN) an erster Stelle, in dem 10,2 Prozent des FondsVermögens investiert sind. Überdurchschnittlich stark ist der Pictet-Fonds auch im brasilianischen Real (BRL) und dem malaysischen Ringgit (MYR) engagiert, die jeweils 9,9 Prozent des FondsVolumens einnehmen. Gleichauf liegen die Positionen im polnischen Zloty (PLN) sowie der indonesischen Rupiah (IDR), die beide 8,8 Prozent betragen. 8,7 Prozent der FondsBestände werden durch Anleihen in der türkischen Lira (TRY) repräsentiert, der südafrikanische Rand (ZAR) bildet 8,1 Prozent des FondsVermögens ab. Durchschnittlich hoch ist das Währungs-Exposure des Fonds in thailändischen Baht (THB) mit 7,3 Prozent sowie dem russischen Rubel (RUB) mit 6,9 Prozent. Kleinere Positionen im nigerianischen Naira (NGN) von 3,7 Prozent, dem ungarischen Forint (HUF) von 2,3 Prozent sowie im chinesischen Yuan (CNY) mit 2,2 Prozent runden das Devisenportfolio des Pictet-Fonds ab. Die stärksten Übergewichtungen gemessen an der Benchmark erfahren derzeit der Yuan sowie der Naira, während die stärksten Untergewichtungen im Verhältnis zum JPM-Vergleichsindex beim Forint und dem Rubel vorgenommen werden. Einzelne Shortpositionierungen bei tendenziell überbewerteten Währungen wie dem philippinischen Peso (PHP) und dem Singapur-Dollar (SGD) komplettieren das aktiv gemanagte Währungsportfolio.

SJB Fazit. Pictet Emerging Local Currency Debt.

Angesichts der Minimalzinsen von Euro-Staatsanleihen solider Emittenten stellen Schwellenländeranleihen, zumal solche in einheimischer Währung, eine interessante Diversifikationsmöglichkeit für risikobewusste Investoren dar. Die Schuldpapiere der oft niedrig verschuldeten, aber schnell wachsenden Volkswirtschaften können Anlegern neben höheren Renditen auch die Chance auf Währungsgewinne bieten. Der Pictet-Fonds bewegt sich sehr erfolgreich in diesem Anlagesegment und bietet neben attraktiven Erträgen auch eine ausgewogene Risikostruktur. Eine aussichtsreiche Depotbeimischung!

Pictet. Hintergründig.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 81,3 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 200. Geschäftsführer: Marc Pictet. Stand: 31.12.2012. SJB Abfrage: 24.05.2013.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 81,3 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 200. Geschäftsführer: Marc Pictet. Stand: 31.12.2012. SJB Abfrage: 24.05.2013.