Investmentansätze, die auf Risikofaktoren basieren, können die Diversifikation effektiv verbessern – und Portfolios besser schützen.

Investmentansätze, die auf Risikofaktoren basieren, können die Diversifikation effektiv verbessern – und Portfolios besser schützen.

Über eine breite Streuung der Anlagen lässt sich das Risiko eines Portfolios bekanntlich reduzieren. Doch die Finanzkrise von 2008/2009 hat gezeigt, dass Diversifikation nicht immer den erhofften Schutz bietet, da die Korrelationen zwischen Anlageklassen, insbesondere in Stressphasen, gegen eins tendieren.

In Marktphasen mit gewöhnlichen Volatilitätsniveaus wird das Gesamtrisiko eines traditionellen 60/40 Mischportfolios (60 Prozent Aktien, 40 Prozent Anleihen) zu über 80 Prozent von der Aktienallokation erklärt. Aktien dominieren also das Risiko des Portfolios – und damit die Wertentwicklung. In Phasen höherer Volatilität steigt nicht nur das Gesamtrisiko des Portfolios, sondern auch der Risikobeitrag von Aktien.

Der Grund liegt an den Risikofaktoren der Anlageklassen, die sich hier überlappen. Aktien- und aktienähnliche Faktoren, die sich gerade bei Anlagen mit Kreditrisiko wiederfinden, dominieren. In der aktuellen Niedrigzinsphase beinhalten viele Portfolios, einen hohen Anteil an aktienähnlichen Risiken und sind deshalb nicht ausreichend diversifiziert. Um Portfolios vor größeren Kursverlusten zu schützen, sollten Portfoliomanager die Gelder über Risikofaktoren streuen, anstatt allein über Anlageklassen.

Was sind Risikofaktoren?

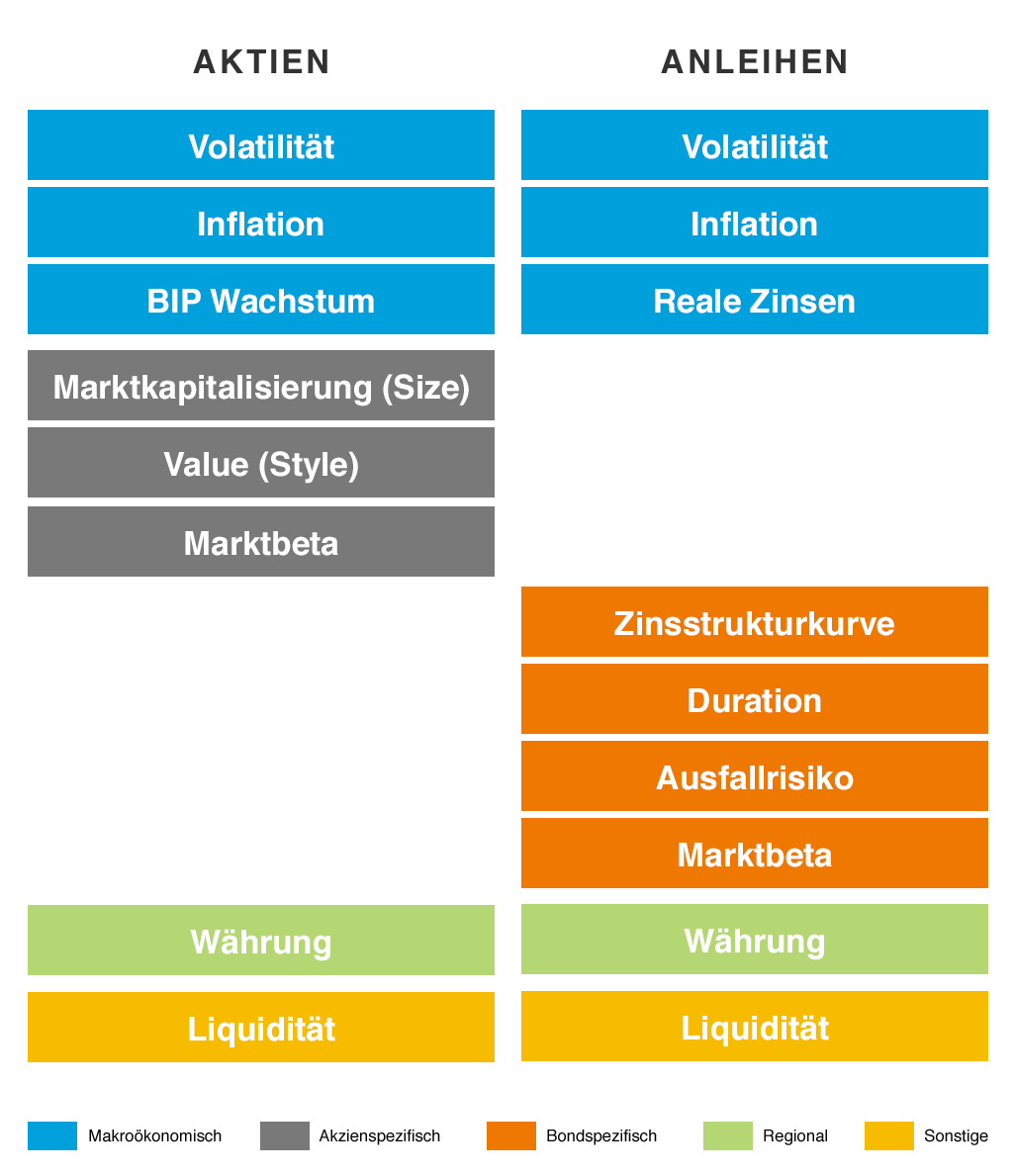

Als Risikofaktoren werden die kleinsten systematischen Bestandteile einer Anlageklasse verstanden, die das Rendite-Risiko-Profil erklären. Beinhalten zwei Anlageklassen eine hohe Anzahl ähnlicher oder gleicher Faktoren, führt diese Überschneidung dazu, dass die Korrelation zwischen den Anlageklassen hoch ist und in volatilen Marktphasen sogar noch zunimmt.

Eine einheitliche Definition von Risikofaktoren gibt es nicht. Jedes Risikomanagementsystem führt einen proprietären Katalog an Faktoren. Generell kann man zwischen makroökonomischen, aktien- und anleihespezifischen sowie weiteren Risikofaktoren unterscheiden. Zu den makroökonomischen Faktoren zählen etwa Inflation und Wirtschaftswachstum. Aktienspezifische Faktoren können die Zugehörigkeit eines Unternehmens zu einem Sektor sein, die Bewertung der Aktie, als auch die Bilanzqualität. Diese aktienspezifischen Faktoren werden sich in ähnlicher Form auch in Unternehmensanleihen wiederfinden. So sind zum Beispiel insbesondere Hochzinsanleihen stärker mit Aktien korreliert.

Beim Investieren nach Risikofaktoren geht es aber nicht nur um das Anlegen in unkorrelierte Risikoprämien, sondern darum, das Verhalten von Anlageklassen unter dem Gesichtspunkt ihrer Risiken zu verstehen. Bei diesem Ansatz wird nicht in Anlageklassen, sondern in Risikofaktoren gedacht und das Portfolio in diesem Sinne aufgebaut.

Beispiele für Risikofaktoren

In den Multi-Asset Portfolios (Franklin Diversified Fonds) ordnet Portfolio Manager Matthias Hoppe jedes Investment einer von vier definierten Risikokategorien (Wachstum, Stabilität, Defensiv und Chancenorientiert) zu. Am Ende geht es darum, die Komponenten des Portfoliorisikos besser zu verstehen, die beabsichtigten Risiken zu betonen und die unbeabsichtigten so gut wie möglich zu eliminieren. Das führt zu besserer Diversifikation, da dieser Ansatz hilft, das Portfolio über mehrere unkorrelierte Faktoren zu streuen.

Quelle: Das Investment