WisdomTree | London, 16.05.2017.

WisdomTree | London, 16.05.2017.

Seit den US-Wahlen wurden die Märkte in den vergangenen Monaten von der Erwartung des „reflation trade“ und der positiven Auswirkungen sowohl auf die US-Wirtschaft als auch auf Aktien angetrieben.

Einer der Hauptgründe für diese geplante Wiederbelebung bei US-Aktien war die Aussicht auf eine starke Senkung der Körperschaftsteuer. Die Effekte von Steuersenkungen können bei der Erzeugung von Shareholder-Value äußerst wirksam sein, vor allem wenn angenommen wird, dass diese dauerhaft statt zeitweilig gewährt werden. Obwohl US-Aktien anhand zahlreicher Messgrößen, vor allem der historischen Kurs-Gewinn-Verhältnisse (KGVs), letztendlich überbewertet erscheinen, ist es in gewissem Ausmaß logisch und sinnvoll, die Vorteile von Steuersenkungen zu berücksichtigen.

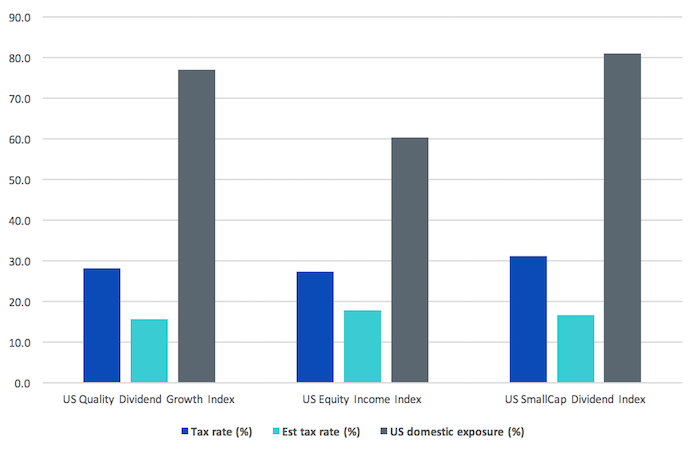

Die erste Überlegung für Anleger ist der potenzielle Vorteil, den eine Senkung der Körperschaftsteuer auf 15 % auf verschiedene Segmente des Aktienmarkts haben könnte. Eine entscheidende Rolle spielt hierbei, inwieweit Unternehmen von der inländischen Wirtschaft abhängen. Wie zu erwarten, zahlen Unternehmen mit geringer und mittlerer Marktkapitalisierung mehr inländische Steuern in den USA als multinationale Konzerne mit hoher Marktkapitalisierung. Im Fall des WisdomTree US SmallCap Dividend Index unterliegen 81 % der Gewinne inländischen US-Steuern, während 60 % der Gewinne aus dem US WisdomTree Equity Income Index dieser Art von Steuern unterliegen. Deshalb erwarten wir, dass US-Unternehmen mit geringer Marktkapitalisierung überproportional von einer Senkung der inländischen Steuern von 35 % auf 15 % profitieren werden. Interessanterweise verfügt auch der WisdomTree US Quality Dividend Growth Index mit einer Steuerpflicht in den USA von über 77 % über einen relativ hohen inländischen (Steuer-)Anteil. Im Vergleich dazu beträgt die entsprechende Zahl für den S&P 500 nur 69,9 %.

Abbildung 1: Mögliche Steuersenkungen und die Auswirkungen auf drei WisdomTree US-Indizes

Quelle: WisdomTree. Bitte beachten Sie, dass ein direktes Investment in einen Index nicht möglich ist.

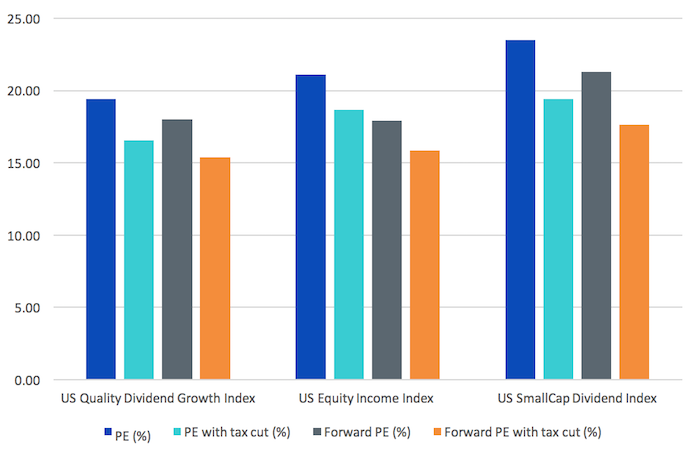

Die Vorteile für Aktionäre können ohne die Einbeziehung von anderen wirtschaftlichen Vorteilen oder Multiplikatoreffekten recht mechanisch sein. Die Bewertungen, die mit historischen KGVs von 22 für den S&P 500 überhöht erscheinen, sehen vernünftiger aus, wenn die Steuern auf 15 % gesenkt werden, wodurch das historische KGV auf 19 sinkt. Ähnlich verhält es sich mit dem WisdomTree US SmallCap Dividend Index, bei dem ein relativ hohes KGV von 23,5 auf 19,4 sinkt.

Für viele Anleger sind jedoch künftige KGVs auf der Grundlage aktueller Schätzungen des Ertragswachstums die wichtigere Überlegung. Dadurch werden die ganzen Vorteile von Steuersenkungen und die positiven Auswirkungen auf die Bewertungen von US-Aktien enthüllt. In gewissem Ausmaß gilt dies für alles, von erstklassigen Aktien mit Dividendenwachstum, renditestarken Aktien bis hin zu Small-Cap-Aktien. Wenn man sowohl die Gewinnerwartungen für das aktuelle Jahr als auch die Senkung von Steuern einbezieht, fallen die KGVs dramatisch auf Werte, die sich innerhalb relativ normaler Bewertungsbereiche bewegen.

Sieht man sich bestimmte WisdomTree Indizes an, wird das Ausmaß der potenziellen Bewertungsveränderung deutlich, da das KGV von Small-Cap-Aktien auf Prognosebasis von 23,5 auf 17,6 sinkt. Bei renditestarken Aktien, die durch den WisdomTree Equity Income Index repräsentiert werden, fällt das KGV von 21,1 auf 15,8. Erstklassige dividendenausschüttende Aktien zeigen mit 15,4 ebenfalls ein stark verringertes KGV.

Obwohl das Hauptaugenmerk auf den Auswirkungen auf die KGVs liegt, gibt es schlüssige Hinweise darauf, dass Unternehmen die Ausschüttungsquoten in Bezug auf die Dividenden allgemein konstant halten könnten. Das bedeutet, dass Steuersenkungen sowohl zur Erhöhung der Gewinne pro Aktie als auch in natürlicher Konsequenz zu höheren Dividenden pro Aktie führen können. Durch eine Erhöhung bei den Dividenden sollten sich also auf Prognosebasis eindeutig höhere Dividendenrenditen ergeben.

Abbildung 2: Auswirkungen der vorgeschlagenen Steuersenkungen auf das Kurs-Gewinn-Verhältnis

Quelle: WisdomTree. Bitte beachten Sie, dass ein direktes Investment in einen Index nicht möglich ist.

Der Schwerpunkt von WisdomTree auf dividendenausschüttende Aktien und nach Dividenden gewichtete Strategien lässt auf einen deutlichen Anstieg bei den Renditen schließen. Der aktuelle US Equity Income Index von WisdomTree, der über eine historische Rendite von 3,61 % verfügt, könnte möglicherweise eine Rendite von über 4,8 % erreichen, wenn die Unternehmen ihre Ausschüttungsquoten beibehalten. US-amerikanische Small-Cap-Aktien könnten ebenfalls Auftrieb erhalten – von einer historischen Rendite von 3,6 % auf 4,8 %. Obwohl in absoluten Zahlen niedriger, könnten auch erstklassige Aktien mit Dividendenwachstum höhere Dividenden ausschütten, wobei ein Anstieg der Renditen von 2,21 % auf 2,79 % zu erwarten wäre.

Natürlich hängen diese Szenarien von der Fähigkeit der Regierung ab, in Anbetracht der umfangreichen politischen Maßnahmen, die in Erwägung gezogen werden, Steuersenkungen durchzusetzen. Bis zur ausreichenden Ausarbeitung und Formulierung fester und detaillierter Vorschläge werden die Unsicherheiten über substantielle Steuersenkungen voraussichtlich anhalten. Anleger, die eine langfristige Sichtweise auf die Chancen haben, die diese Steuersenkungen bringen können, werden ihre Chancen in US-Aktien finden.

HINWEIS: Dieses Material wird von WisdomTree und seinen verbundenen Unternehmen erstellt. Es ist nicht dazu bestimmt, als Prognose-, Research- oder Anlageberatung herangezogen zu werden, und stellt weder eine Empfehlung, ein Angebot noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren bzw. zur Übernahme einer Anlagestrategie dar. Die zum Ausdruck gebrachten Meinungen gelten zum Erstellungsdatum und können sich entsprechend nachfolgender Bedingungen ändern. Die in diesem Material enthaltenen Informationen und Meinungen werden aus proprietären und nicht proprietären Quellen abgeleitet. Deshalb wird für die Richtigkeit oder Zuverlässigkeit des Materials keine Gewähr sowie keinerlei Haftung für Fehler oder Auslassungen übernommen (einschließlich der Haftung gegenüber Personen aufgrund von Fahrlässigkeit). Das Vertrauen auf die in diesem Material enthaltenen Informationen erfolgt nach alleinigem Ermessen des Lesers. Die frühere Wertentwicklung ist kein verlässlicher Indikator für zukünftige Ergebnisse.