WisdomTree Europe | London, 13.09.2016.

WisdomTree Europe | London, 13.09.2016.

Dividendenzahler übertrumpfen erstklassige Anleihen

Wer auf der Suche nach Erträgen ist weiß, dass Schwellenmärkte (EM) wieder eine gute Quelle sind. Die sich verbessernden Unternehmensbilanzen, zur Stabilität neigende Rohstoff- und Devisenmärkte und schwindende Sorgen über China – dies sind Faktoren für einen attraktiven Ausblick für die Emerging Markets.

Darüber hinaus schnappen die Aufkaufprogramme der Zentralbanken für erstklassige Anleihen aus unserer Sicht den Anlegern die Renditen weg – es sei denn, Anleger nehmen erheblich mehr Laufzeit- und Ausfallrisiko hin. Daher sollten Erträge aus Aktien statt Anleihen die bevorzugte Strategie für Schwellenmärkte sein.

Eine einfache, jedoch wirksame Aktien-Strategie ist es, auf einen breit angelegten und umfassenden Korb von Unternehmen mit hohen Dividendenrenditen zu setzen. Das bringt die Aussicht auf höhere Renditen bei einer niedrigeren Verschuldung als bei erstklassigen Anleihen.

Favorisiert wird beispielsweise der WisdomTree EM Equity Income UCITS ETF (DEM)[1]. Dies sind die Gründe:

Potenzielle Dividendenrenditen (nächste 12 Monate) rentieren mit einem Aufschlag auf die Rückzahlungsrenditen erstklassiger EM-Unternehmensanleihen insgesamt.

Der Verschuldungsgrad (Nettoschulden zu EBITDA) von Unternehmen (exklusive Finanzinstitute) ist niedriger als bei erstklassigen EM-Unternehmensanleihen insgesamt.

Zwei Faktoren erklären den Renditeaufschlag und den Abschlag bei Anleihen

Bei einer geringen Überschneidung der Konzernmütter, die Aktien und Anleihen begeben, schätzen wir, dass die im WisdomTree UCITS ETF (DEM) vertretenen Titel weniger als ein Drittel des Universums der erstklassigen EM-Unternehmensanleihen darstellen. Staatsnahe Emittenten sind in den Schwellenmärkten überrepräsentiert, sie zahlen jedoch normalerweise keine Dividenden.

Unsere Auswahl schließt alle ein, um die breiteste Basis neuer und alter Dividendenzahler zu erhalten. Die 30% der Aktien mit der höchsten Rendite umfassen Large-Cap-Energieunternehmen, Bergbauunternehmen und Banken bis hin zu Small-Cap-Konsumgüter- und Technologie-Unternehmen.

Die Verdrängung von erstklassigen Anleihen stärkt den Aufschlag bei Dividendenzahlern

Wenn die extrem lockere Geldpolitik anhält, wie die Fed-Chefin Janet Yellen Ende August auf dem Gipfeltreffen in Jackson Hole bestätigte, dürfte sich der Renditerückgang bei erstklassigen Unternehmens- und Staatsanleihen in den Industrieländern (DM) ungebremst fortsetzen.

In diesem Rahmen haben Zentralbanken wie die EZB, die BoJ und jetzt auch die BoE begonnen, den Anleihenmarkt für langlaufende Festverzinsliche unter Druck zu setzen. Sie belasten besonders institutionelle Investoren die in Unternehmensanleihen investiert sind, die noch nicht bei den Null- bis Unter-Null-Renditen angekommen sind. Um den Schaden für leistungsorientierte Pensionspläne und Lebensversicherungen zu begrenzen (die unter verstärkt sinkenden Einnahmen leiden), werden institutionelle Investoren gezwungen, mehr Risiken zu übernehmen. Etwa durch den Kauf von Industrieländer-Anleihen die sich an der Grenze der Anlagewürdigkeit oder im Ramschbereich befinden oder durch den Kauf von risikoreicheren Staats- und Unternehmensanleihen aus den Schwellenmärkten. Nur so werden sie Renditen über Null erzielen, solange die QE-Programme der Zentralbanken andauern.

Die verzweifelte Jagd nach Rendite dehnt sich auf risikoreichere EM-Schuldtitel aus. Dies zeigt sich in der Stabilität der EM-Anleihen im letzten Jahr, selbst als die Rohstoffmärkte und EM-Devisen steil abstürzten. EM-Aktien erlitten infolge des Rückgangs der Energie- und Grundmetallpreise deutliche Verluste – 2015 bis heute büßte der MSCI EM (USD) Index von der Spitze bis zum Tiefstand 34% ein. Der MSCI EM hat sich zwar in diesem Jahr deutlich erholt, liegt aber seit 2015 immer noch 2,5% im Minus. Ganz anders entwickelten sich erstklassige EM-Unternehmensanleihen: der Bloomberg EM USD Investment Grade Bond Index legte im selben Zeitraum 9% zu. Die Fortsetzung des letztjährigen Ausverkaufs auf den Rohölmärkten bis Januar dieses Jahres belastete die EM-Aktien erneut, während sich die EM-Anleihen kaum bewegten und die Renditen von auf Dollar lautenden Emissionen weiter abwärts tendieren.

Vor dem Hintergrund der künstlichen Unterstützung für erstklassige Anleihen haben die erheblich abgewerteten Aktienkurse einen Renditeaufschlag geschaffen, wobei Aktien mit einer hohen Dividendenrendite die erstklassigen Anleihen übertrumpfen.

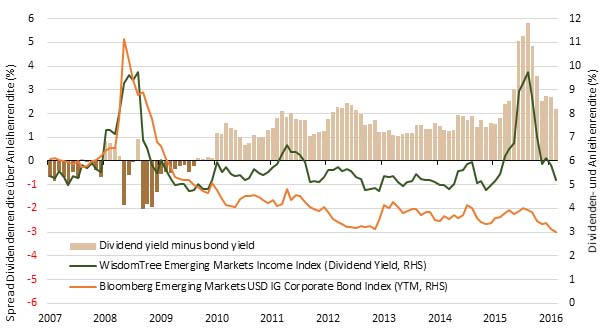

Diagramm 1: WisdomTree EM-Aktienrendite vs. erstklassige USD EM-Anleihen

Dividendenrendite minus Rückzahlungsrendite (%)

Quelle: WisdomTree, Bloomberg. Datenstand: 31. August 2016

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Ergebnisse zu.

Diagramm 1 zeigt, dass der WisdomTree Emerging Markets Equity Income Index, der die 30% EM-Aktien mit den höchsten Dividendenrenditen umfasst, rund 5% Dividendenrendite erzielt hat (TTM[2]). Das übertrumpft die Rückzahlungsrendite des Bloomberg EM USD Investment Grade Corporate Bond Index um 2%. Diese Extra-Rendite seit 2010 ist ein deutlicher Unterschied zu der Zeit, als EM-Anleihen und -Aktien in ähnlicher Größenordnung auf Einbrüche der Rohstoffe während der Finanzkrise reagierten. Sie ist eine Umkehr der Situation davor, als erstklassige Anleihen höher als Dividendenzahler rentierten.

Restrukturierungen in Schwellenmärkten bedeuten auch Risiko bei Anleihen

Bei EM-Anleihen bleiben nach wie vor zahlreiche Risiken, nicht zuletzt aufgrund der pessimistischen Einstellung von Ratingagenturen gegenüber chinesischen Emittenten von Unternehmensanleihen. Dort sind laut der Bank für Internationalen Zahlungsausgleich die Schulden von Unternehmen (ohne Finanzinstitute) auf 163% des BIP gestiegen. Eine hohe Verschuldung hat im 2. Quartal 2016 für mehr Herabstufungen der Unternehmensanleihen durch Agenturen wie S&P, Moody‘s und Fitch geführt. Das sowohl absolut als auch im Verhältnis zur Anzahl der Ratingverbesserungen. Sie befinden sich auf dem Stand der Finanzkrise von 2008-2009. Im 3. Quartal 2016 beginnt sich dieser Trend umzukehren. Es gibt Anzeichen, dass Unternehmen begonnen haben, ihre Bilanzen umzustrukturieren und die Schulden abzubauen.

Dies strapaziert zunächst die Aktien-Investoren. Einige sehr renommierte EM-Unternehmen haben in diesem Jahr begonnen, ihre Aktionäre für die Rettung der Anleihegläubiger in die Pflicht zu nehmen. Durch die Ausgabe von Bezugsrechten wurde der Aktienbesitz verwässert oder stark abgewertet, während ihr Beteiligungsbestand schrumpfte.

ArcelorMittal hat 2,7 Milliarden Anleihen in USD und EUR über eine Bezugsrechtemission von 3 Milliarden Dollar zurückgekauft und die Dividende gestrichen; Verkäufe von Konzernteilen und Kosteneinsparungen sollen den 16-Milliarden-Dollar-Schuldenberg abbauen.

Vale SA, der brasilianische Eisenerzkonzern, hat dieses Jahr zwei Mal den Bondmarkt angezapft, um fällige Anleihen zu refinanzieren. Nachdem Vale SA für 2016 die Dividende gestrichen hat, planen die Brasilianer 10 Milliarden Dollar aus dem Verkauf von Konzernteilen zu erlösen, um in den nächsten 18 Monaten die Schuldenlast von 27,5 Milliarden Dollar um rund ein Drittel zu verringern. Laut Konzernaussagen gibt es kein Geld für Expansion, nur für Schuldenabbau.

Allerdings sind Anleihen-Investoren nicht immun gegen Umstrukturierungen. Wenn die Schuldenlast die Aktieninvestoren zu sehr drückt, wirken sich Wertberichtigungen auf Kupons und Hauptsumme sowie Umstrukturierungen negativ auf den Barwert der Anleihe aus.

China hat kürzlich die Stahl- und Kohleindustrie zum Schuldenumbau gezwungen. Die Branche leidet unter Überkapazität und Ineffizienz. Die Banken wurden gezwungen, die Ausstattung der Kredite zu verbessern. Als Alternative zu dem, was eigentlich eine Wertberichtigung ist, könnten Regierungen Banken verpflichten, Darlehen in risikoreichere Unternehmensanleihen oder schlimmstenfalls in Aktienkapital umzuwandeln.

Das wirft folgende Frage auf: Wenn Anzeichen dafür sprechen, dass größere Unternehmen in Schwellenmärkten umgebaut werden, können EM-Dividendenzahler eine bessere Alternative für EM-Unternehmensanleihen bieten?

Mehr Rendite bei niedriger Verschuldung: Aktien mit hoher Dividendenrendite vs. erstklassige EM-Unternehmensanleihen

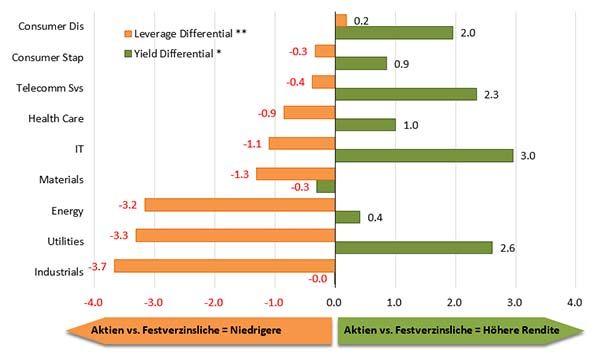

Viele Aktien mit hoher Dividendenrendite bieten derzeit potenzielle Dividenden, die einen Aufschlag auf die Rückzahlungsrenditen von erstklassigen Unternehmensanleihen darstellen. Diagramm 2 zeigt beispielsweise, wie sich der Verschuldungsgrad und die Dividendenrendite von Aktien im WisdomTree Emerging Markets Equity Income Index mit Emittenten von auf USD lautenden Investment-Grade-Unternehmensanleihen aus Schwellenmärkten vergleichen[3].

Diagramm 2: WisdomTree EM Aktienerträge ohne USD IG EM-Unternehmensanleihen

Rendite und Verschuldung außerhalb des Finanzsektors

Quelle: WisdomTree, Bloomberg. Stand der Daten: 31. August 2016

Nettoverschuldung zu EBITDA

Dividendenrendite für nächste 12 Monate minus durchschnittliche Rückzahlungsrendite (YTM)

Diagramm 2 zeigt Verschuldung und Rendite der Sektoren außerhalb des Finanzsektors[1] der WisdomTree Emerging Market Equity Income Strategie (Ticker = DEM) relativ zum Universum der erstklassigen EM-Unternehmensanleihen. Auffällig sind:

Eine niedrigere Verschuldung (d.h., niedrigere Verschuldung im Verhältnis zum EBITDA, wie die orangen Balken zeigen)

Höhere Renditen (die Dividendenrendite für die nächsten 12 Monate übersteigt die Rückzahlungsrenditen, wie die grünen Balken zeigen)

Die starke Präsenz von staatsnahen Unternehmen wie PEMEX (Mexiko), ECOPETROL (Kolumbien), ENAP (Chile), Codelco (Chile), PTT (Thailand) und CNOOC (China) verzerren das Bild beim Vergleich von Rendite- und Kreditkennzahlen zwischen EM-Aktien und EM-Anleihen. Weil sie große Emissionen verschiedenster Arten von Schuldtiteln begeben, haben Anleihen von staatsnahen Unternehmen ein hohes Gewicht im Universum der EM-Unternehmensanleihen. Gleichzeitig geben viele von ihnen keine Aktien aus und zahlen keine Dividenden, wodurch sie bei den EM-Aktien deutlich unterrepräsentiert sind. Aufgrund unseres eigenen Researchs schätzen wir, dass das Universum erstklassiger Unternehmensanleihen weniger als ein Drittel der Basiswerte des WisdomTree Emerging Markets Equity Income UCITS ETF darstellt.

Um die Asymmetrie zwischen Fremdkapital und Rendite gegenüber staatsnahen Unternehmen zu reduzieren und rein dem Privatsektor angehörende Emittenten einen größeren Anteil in den Universen der EM-Aktien und ebenso der EM-Anleihen zu geben, bieten einfache Durchschnittswerte (statt nach Gewichtung bereinigte Durchschnittswerte) unserer Meinung nach ein ausgewogeneres, weniger verzerrtes Abbild der Verschuldung und damit des übernommenen Ausfallrisikos und der Renditeerwartungen der Investoren.

Ein allumfassendes Screening nach hoher Dividendenrendite erfasst Aktien der New Economy

Wie Diagramm 2 zeigt, ist die niedrigere Verschuldung und/oder der höhere Renditeaufschlag generell in den Sektoren ohne den Finanzsektor im WisdomTree Emerging Markets Equity Income Index zu beobachten. Bemerkenswert ist, dass die Verschuldung in den rohstofforientierten Sektoren wie Werkstoffe und Energie im WisdomTree Emerging Markets Equity Income Index mit einer Verschuldung in Höhe des 2,5-fachen bzw. 1,6-fachen EBITDA erheblich niedriger ist, als die Verschuldung der Emittenten von erstklassigen Unternehmensanleihen. Dort liegt sie beim 3,8-fachen bzw. 5-fachen EBITDA.

IT-Aktien bieten durchschnittlich 6% Dividendenrendite; viele von ihnen haben so liquide Bilanzen, dass die Zahlungsmittelbestände die Schulden übersteigen. Anlagen[5] in IT (12,6%), zyklische Konsumgüter (5,4%), nicht-zyklische Konsumgüter (1,3%), Gesundheitswesen (0,3%) und Telekommunikation (13,1%) sind die treibenden Faktoren der „New Economy“ in den Schwellenmärkten. Rund ein Drittel des WisdomTree Emerging Markets Equity Income Index ist in diesen Sektoren engagiert. Damit ist er nicht lediglich ein tiefer gehendes Value/Rendite-Angebot im Vergleich zu erstklassigen EM-Unternehmensanleihen, sondern auch eine langfristig orientierte Wachstumsstrategie. Daher überrascht es nicht, dass Taiwan (23%) und China (21%) zusammen 44% der Basiswerte ausmachen.

Der Renditeaufschlag vs. den Verschuldungsabschlag der WisdomTree-EM-Titel mit hoher Dividendenrendite ist zwangsläufige Folge der Screening- und Auswahlmethode. Sie schafft ein Universum von Dividendenzahlern, in dem die Betonung sowohl auf hohen Renditen als auch in der vollständigen Einbeziehung liegt: dem Screening nach den Top-30% der Titel mit den höchsten Dividendenrenditen, die in den letzten 12 Monaten oder länger Bardividenden ausgeschüttet haben. Dadurch reduziert sich das Engagement in etablierten Multis, die in traditionellen Sektoren mit hohen Dividendenzahlungen vertreten sind, wie Banken, Energiekonzerne und Versorger. Dagegen werden Titel aus den reifer werdenden Technologien, dem Gesundheitswesen und Konsumgütersektor ebenso aufgenommen wie Mid- und Small-Cap-Aktien.

Unser Screening nach Emittenten erstklassiger Unternehmensanleihen in Schwellenmärkten zeigt, dass die Basiswerte der WisdomTree Emerging Markets Equity Income Strategie eine ausgezeichnete Liste von Dividendenzahlern enthält: weniger als ein Drittel des Gewichts entfällt auf Unternehmen, deren Schuldtitel im Universum der erstklassigen EM-Unternehmensanleihen enthalten sind, sodass die Indexbestandteile zu ihrem größeren Teil (nämlich zu zwei Dritteln) sich von dem Universum der erstklassigen EM-Unternehmensanleihen unterscheiden.

Der große Abschlag auf die Unternehmen mit hoher Dividendenrendite im Vergleich zu EM-Unternehmensanleihen lässt vermuten, dass viele Titel mit hoher Dividendenrendite derzeit ein besseres Renditeangebot vorweisen. Eine auf Dividenden ausgerichtete Strategie, in der Titel mit hoher Dividendenrendite und umfassender Einbeziehung in einem einzigen ETF versammelt sind, bietet Anlegern einen zielgerichteten Ansatz, um maximale Wertsteigerung aus Schwellenmärkten zu erzielen.

Anleger, die diese Meinung teilen, sollten die folgenden UCITS-ETFs in Erwägung ziehen:

WisdomTree Emerging Markets Equity Income UCITS ETF (DEM)

WisdomTree Emerging Markets Asia Equity Income UCITS ETF (DEMA)

Für Fragen wenden Sie sich bitte an:

Thomas Egger

b-public AG

Telefon +41 44 533 34 01

Mobile +41 79 423 22 28 ?

teg@b-public.ch

——————————————————————————–

Über WisdomTree Europe Ltd.

WisdomTree Investments, Inc. ist über seine Niederlassungen in den USA, Europa und Japan (zusammen als „WisdomTree“ bezeichnet) ein Sponsor und Verwalter von Exchange-Traded-Fonds („ETF“) und Exchange-Traded-Produkten („ETP“). WisdomTree bietet Produkte in den Bereichen Aktien, Festverzinsliche, Währungen, Rohstoffe und alternative Strategien. Durch WisdomTree Europe Ltd initiiert das Unternehmen WisdomTree UCITS-ETFs und Boost Short- und Leverage-ETPs. WisdomTree verwaltet weltweit aktuell rund 31,1 Milliarden USD an AuM (Stand 30. Juni 2016). Weitere Informationen finden Sie unter www.wisdomtree.com.