Die Wachstumsraten der Schwellenländer haben sich bei relativ hohen realen Zinsen, unterbewerteten Währungen und stabilen bis steigenden Rohstoffpreisen stabilisiert

Damit verfügen Schwellenländeranleihen auch bei potenziellem Gegenwind über eine robuste Basis. Wir rechnen daher mit weiteren Zuflüssen in das gesamte Spektrum an Schwellenländeranleihen. Das erste Quartal 2017 verlief für Schwellenländeranleihen günstig. Die gesamte Anlageklasse hat eine positive Wertentwicklung erzielt und die Kapitalzuflüsse hielten sowohl bei Hart- als auch bei Lokalwährungsanleihen an. Angesichts der weltweit günstigen Wachstums- und Inflationsentwicklung dürfte das Umfeld positiv bleiben, zumal die Fundamentaldaten der Schwellenländer stabil sind bzw. sich in einigen Fällen sogar verbessern.

Weltweit deuten die Konjunkturindikatoren im Großen und Ganzen weiter auf eine moderate Beschleunigung der weltwirtschaftlichen Dynamik in diesem Jahr hin, wobei die USA – trotz der zuletzt uneinheitlicheren Daten – weiterhin vorn liegen. Im Zuge dieses Konjunkturaufschwungs in den USA ist das Risiko weiterer geldpolitischer Straffungen leicht angestiegen; insgesamt dürften die Renditen jedoch durch das dauerhaft deutlich niedrigere Zinsniveau im Euroraum und Japan verankert bleiben. Die Inflation hat zwar zuletzt angezogen, wird aber in den meisten Industrieländern – vor allem im Euroraum und in Japan – voraussichtlich moderat bleiben.

Bei steigenden Wachstums- und moderaten Inflationsraten sind auf kurze Sicht keine Turbulenzen an den Rentenmärkten zu erwarten. Insbesondere haben sich die Wachstumsraten der Schwellenländer bei relativ hohen realen Zinsen, unterbewerteten Währungen und stabilen bis steigenden Rohstoffpreisen stabilisiert. In diesem günstigen Umfeld verfügen Schwellenländeranleihen auch bei potenziellem Gegenwind über eine robuste Basis.

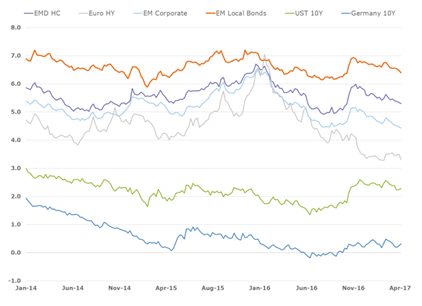

Schwellenländeranleihen bieten weiterhin einen attraktiven Rendite-Pick-up (in %)

Quelle: JP Morgan (Stand: Ende April 2017)

Innerhalb des Schwellenländeruniversums ist die Wachstumsdynamik in China weiterhin recht gut. Die jüngsten Indikatoren – Einkaufsmanagerindizes, Handelsbilanzdaten und Daten zur Geldpolitik – deuten darauf hin, dass die Wirtschaftsdynamik auch in diesem Jahr anhält. Unseres Erachtens muss allerdings vor allem die Fiskalpolitik auch künftig relativ locker bleiben, um die Wirtschaft zu stabilisieren, die ein wichtiger Anker für das gesamte Schwellenländeruniversum ist. Außerdem dürfte die Regierung in diesem Jahr versuchen den Wechselkurs stabil zu halten, indem sie Reserven einsetzt, Kapitalabflüsse kontrolliert und den inländischen Markt öffnet.

Wir sehen weiterhin Chancen auf stabilere, und in einigen Fällen sogar bessere, Fundamentaldaten für die Schwellenländer, wozu unter anderem die stabilen Rohstoffpreise (vor allem für Öl, aber auch für Industriemetalle) beitragen. Andererseits sind Schwellenländer-Hartwährungsanleihen mittlerweile nahezu fair bewertet, und die US-Politik könnte eventuell steigende Risiken mit sich bringen. Aus technischer Sicht überwiegen allerdings die positiven Faktoren für Hartwährungsanleihen deutlich, denn im bisherigen Jahresverlauf wurden kräftige Zuflüsse verzeichnet und in nächster Zeit stehen nur begrenzte Emissionen an.

Für Schwellenländer-Unternehmensanleihen sind die technischen Faktoren weiterhin günstig. Die Fundamentaldaten haben sich verbessert und das günstigere Verhältnis zwischen Ratingherauf- und -herabstufungen stimmt uns optimistisch. Im Vergleich zu anderen Segmenten des Markts für Unternehmensanleihen sind solche aus Schwellenländern weiterhin attraktiv bewertet.

Unsere positive Einstellung zu Lokalwährungsanleihen aus Schwellenländern wird dadurch bestätigt, dass der Markt nur sehr moderat auf die Zinsanhebung der US-Notenbank um 25 Basispunkte im März reagiert hat. Das Vertrauen der Marktteilnehmer ist angesichts der Belebung der Weltwirtschaft größer als in der turbulenten Phase des so genannten „Taper Tantrum“, als sich die Wachstumsraten in den USA und den Schwellenländern gegenläufig entwickelten. Falls die US-Daten weiterhin uneinheitlich ausfallen, könnte das goldene Zeitalter der expansiven Geldpolitik bei nur geringem Inflationsauftrieb noch einige Zeit anhalten. In einer solchen Situation könnte die Fed beginnen, ihre Bilanzsumme parallel zu weiteren Zinsanhebungen zu verringern, ohne dass dies größeren Einfluss auf unseren insgesamt positiven Ausblick hätte.

Fazit: Wir rechnen mit weiteren Zuflüssen in Schwellenländeranleihen, da ein zyklischer Anstieg der Wachstumsraten und der Investitionstätigkeit zu erwarten ist, die Bewertungen attraktiv sind und sich die Haushaltssalden der Schwellenländer verbessern.

Rechtliche Hinweise: Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument ist nur für professionelle Anleger im Sinne der MiFID-Richtlinie bestimmt. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine – weder ausdrückliche noch stillschweigende – Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Die in diesem Dokument enthaltenen Informationen sind nicht als Anlageberatung oder -leistungen zu verstehen. Falls Sie Anlageleistungen wünschen, setzen Sie sich bitte mit unserer Geschäftsstelle in Verbindung. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

Über NN Investment Partners

NN Investment Partners (NN IP) ist der Asset Manager der NN Group N.V., einer an der Börse (Euronext Amsterdam) gehandelten Aktiengesellschaft. NN IP hat seinen Hauptsitz in Den Haag in den Niederlanden und verwaltet weltweit rund 195 Milliarden* EURO (205 Mrd.* USD) Assets under Management für institutionelle Kunden und Privatanleger. NN IP beschäftigt mehr als 1.000 Mitarbeiter und ist in 15 Ländern in Europa, USA, Lateinamerika, Asien und dem Nahen Osten vertreten.

*Stand: Q4 2016, 31. Dezember 2016