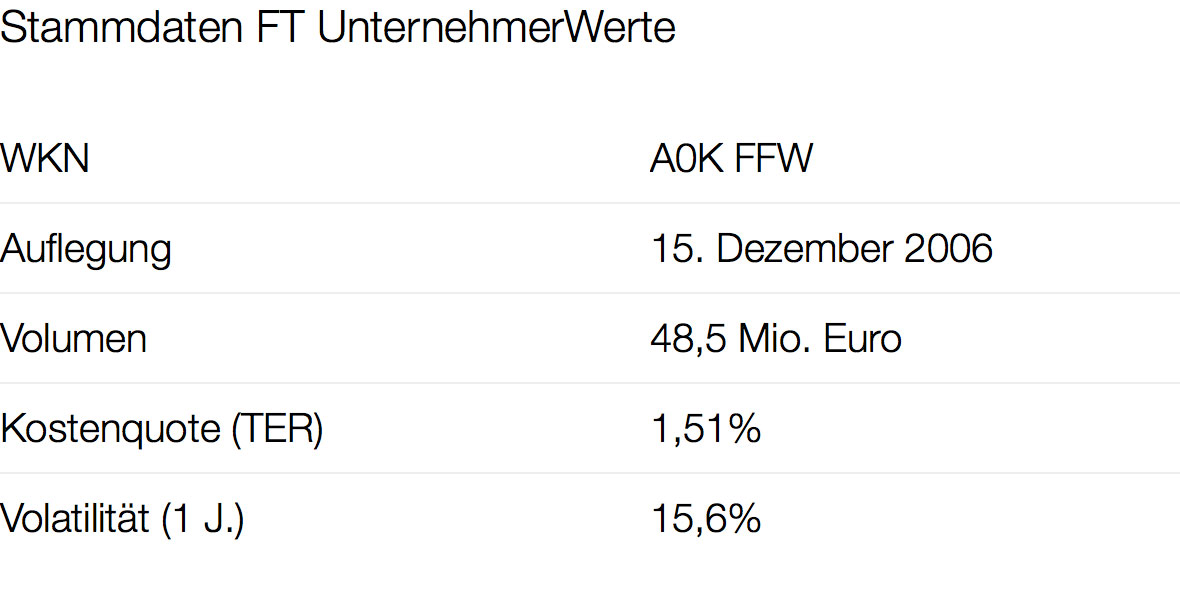

Ihre langfristige Geschäftsstrategie ist das große Plus inhabergeführter Unternehmen, sagt Friedrich Diel, Fondsmanager des FT UnternehmerWerte (ISIN: DE000A0KFFW9).

Ihre langfristige Geschäftsstrategie ist das große Plus inhabergeführter Unternehmen, sagt Friedrich Diel, Fondsmanager des FT UnternehmerWerte (ISIN: DE000A0KFFW9).

Sie setzen auf Aktien von familiengeführten Unternehmen. Die gelten oft als langweilig. Trifft das Vorurteil zu?

Friedrich Diel: Wenn man mit langweilig, konservativ und eher risikoscheu meint, kann man das so sehen. Aber Familienunternehmen sind nun einmal sehr langfristig ausgerichtet und wirtschaften nachhaltig und erfolgreich. Mir ist langweilig deshalb viel lieber als riskant.

Was spricht zusätzlich für Familienunternehmen?

Diel: Familiengeführte Unternehmen denken nicht auf Quartalsbasis. Das bedeutet, dass nicht die kurzfristige Gewinnmaximierung, sondern die konsequente Umsetzung langfristiger Wachstumsstrategien das Handeln bestimmt. Außerdem steckt in allen Fällen das Vermögen der Familien im Unternehmen mit drin. Die Eigentümer sind entsprechend vorsichtiger und fokussierter. Außerdem sind Familienunternehmen oft auf eine Nische konzentriert, sie sind quasi die Könige der Nische und in ihrem Bereich häufig Marktführer.

Wie groß ist das Anlageuniversum – und nach welchen Kriterien suchen Sie die Titel aus?

Diel: Ich investiere ausschließlich in europäische Aktiengesellschaften, in denen Eigentümer selbst engagiert sind beziehungsweise entscheidenden Einfluss in Vorstand oder Aufsichtsrat haben und mindestens 25 Prozent der Stimmrechte halten. In Frage kommen europaweit rund 400 Unternehmen. Davon kommen dann 300 in die engere Auswahl. 60 bis 70 Titel schaffen es ins Portfolio. Liquidität ist uns dabei sehr wichtig. In die Auswahl kommen deshalb nur Unternehmen mit einer Marktkapitalisierung von mindestens 300 Millionen Euro.

Quelle: Frankfurt Trust, Stand: 31. Januar 2017

Wie gehen Sie bei der Titelauswahl vor?

Diel: Wir nutzen bestimmte Scoring-Modelle, mit denen wir interessante Titel vorselektieren. Wir schauen auf Kriterien wie Bewertung, Qualität, Wachstumsperspektive, Momentum und Gewinnrevisionen. Außerdem sind wir häufig vor Ort, schauen uns die Unternehmen an und führen Gespräche mit dem Vorstand.

In welchen Regionen und Sektoren setzen Sie aktuell Schwerpunkte in Ihrem Portfolio?

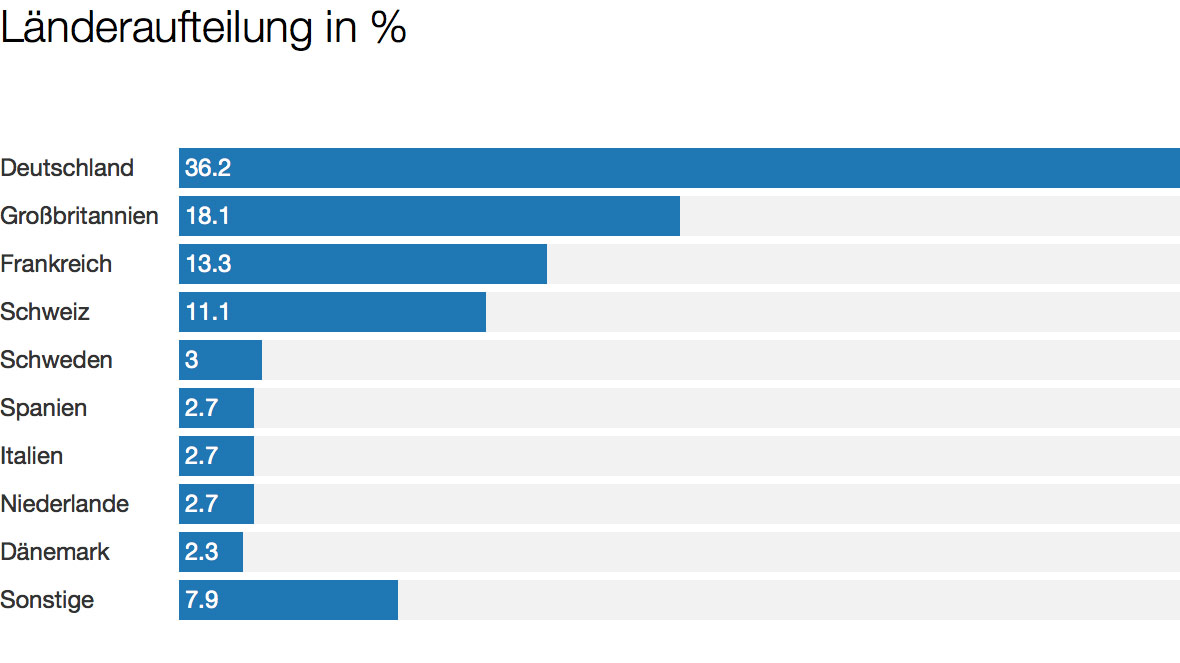

Diel: Grundsätzlich sind wir breit über Branchen und Länder diversifiziert. Deutsche Titel bilden aber aktuell einen Schwerpunkt, schließlich wächst die Wirtschaft in Deutschland besonders gut. Davon profitieren natürlich die Unternehmen. Hinzu kommt die besondere Struktur des deutschen Marktes. Hier gibt es sehr viele familiengeführte Unternehmen, ebenso wie in Frankreich, der Schweiz und in Italien. In nordischen Ländern und in Großbritannien ist das weniger der Fall, entsprechend geringer ist der Portfolioanteil. Bei den Sektoren sind wir mangels Möglichkeiten kaum in Versorger, Banken, Telekommunikation und Ölwerte investiert. In diesen Branchen gibt es kaum Familienunternehmen. Dagegen sind wir übergewichtet in der Bauindustrie, bei Zyklikern und Konsumwerten.

Quelle Frankfurt Trust, Stand: 31.01.2017

Wie beurteilen Sie das weitere Potenzial für Ihren Fonds?

Diel: Ich bin überzeugt, dass das Portfolio gut aufgestellt ist, um weiterhin von der positiven konjunkturellen Entwicklung zu profitieren. Potenzial für weitere Kurssteigerungen ist auf jeden Fall vorhanden. Speziell für langfristig orientierte Anleger ist der Fonds damit ein interessantes Investment, das sich auch hervorragend als Basisanlage eignet.

Quelle: Das Investment