Auch wenn Gold nach einem kräftigen Kursrückgang wieder heftig umstritten ist – für Manuel Peiffer hat es nichts von seinem Status als Reserve der letzten Instanz verloren. Seine Argumente findet er in früheren Krisen.Das Jahr 2018 startete sehr gut für Gold. Aufgrund der politischen Unsicherheit, dem drohenden Handelskrieg und der anziehenden Inflation kletterte das Edelmetall von 1.275 Anfang Januar bis 1.365 im März. Die Goldjünger hofften, dass die wichtige Marke von 1.400 US-Dollar endlich wieder geknackt werden könnte. Seit Mitte April gab der Goldpreis aber deutlich nach und notiert aktuell bei 1.220 US-Dollar.

Sofort nutzen die Banken und die Mainstreammedien den Kursrückgang, um das Ende des Goldes als sicheren Hafen zu verkünden. Ist der Abgesang berechtigt oder sollte Gold nach wie vor ein wichtiger Baustein in jeder Vermögensaufstellung sein?

Um es vorwegzunehmen: Gold hat als Krisenschutz längst nicht ausgedient.

Dennoch ist es verwunderlich, dass der Preis des gelben Metalls gerade jetzt fällt. Der Handelskrieg zwischen den USA und dem Rest der Welt verschärft sich von Woche zu Woche, die politische Situation in Europa, insbesondere in Italien, ist alles andere als stabil, die weltweite Verschuldung wächst wie ein Krebsgeschwür weiter und die Inflation steigt.

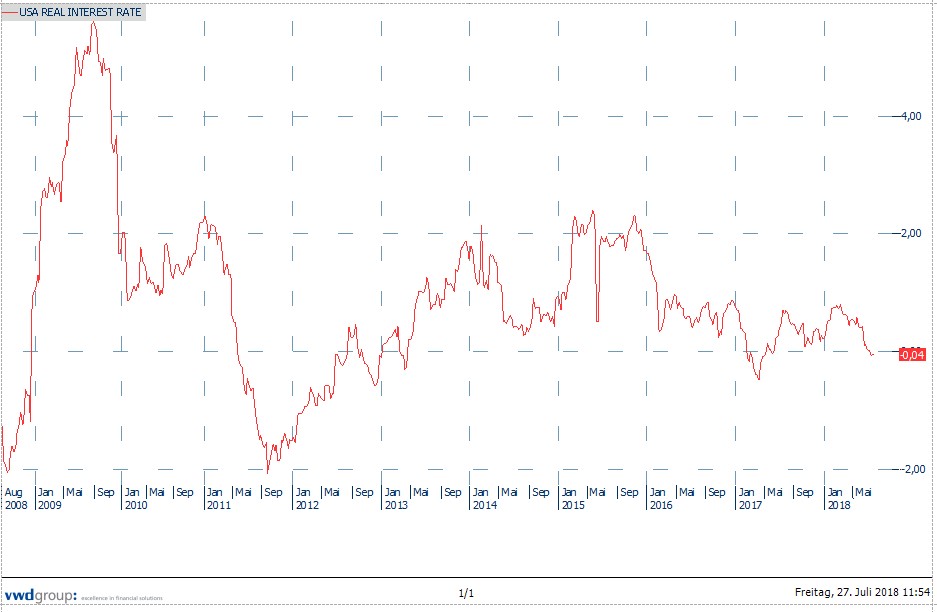

Vor allem die Inflation, also die Geldentwertung ist für die Entwicklung des Goldpreises maßgebend. Die Geschichte zeigt nämlich, dass ein negativer Realzins, also Nominalzins minus Inflationsrate, ein optimales Umfeld für den Goldpreis darstellen. Solange Anleger nämlich mit festverzinslichen Papieren positive Renditen erzielen können, wirkt Gold als Anlage eher uninteressant. Dreht sich das Blatt, wird Gold als Wertaufbewahrungsobjekt immer wichtiger.

US-Realzins (Nominaler Zins minus Inflation)

US-Realzins (Nominaler Zins minus Inflation)

Dennoch zogen Investoren zuletzt acht Wochen in Folge Gelder aus Gold-Indexfonds ab. Dies ist die längste Zeitstrecke mit Mittelabflüssen für die Fonds seit Anfang 2014. Die Goldhändler berichten hingegen über Anstieg der Goldkäufe von Privatpersonen. Laut Christian Brenner, Geschäftsführer von philoro Edelmetalle Deutschland, sind die Goldkäufe dreimal so hoch wie im April oder Mai. Somit kann man bei philoro Edelmetalle schon von einer kleinen Kaufwelle durch Privatanleger sprechen, welche den niedrigen Goldpreis zum Kauf von Münzen oder Barren nutzen.

Ungeachtet dessen, ist Brenner der Meinung, dass das bevorstehende Quantitative Tightening, wo dem Markt allein in diesem Jahr knapp 400 Milliarden US-Dollar entzogen werden, und in den kommenden zwei Jahren gar 1,2 Billionen US-Dollar, an den Anlagemärkten zu massiven Stimmungsschwankungen führen wird. Die Party neigt sich dem Ende zu, oder anders ausgedrückt, wenn der Gastgeber einer Party beginnt die Getränke einzusammeln, kippt meist die Stimmung bei den Gästen.

Charttechnisch wird es brisant. Entscheidend ist jetzt die Marke von 1.200 US-Dollar je Feinunze oder genau genommen von 1.191 Dollar. Rutscht der Preis unter diesen Wert, dann könne es temporär weiteren Abgabedruck geben.

Darüber hinaus spielt die Psychologie bei der Geldanlage stets eine große Rolle. Und das trifft auf kaum ein anderes Investment so sehr zu wie auf Gold. Zahlreiche Investoren kaufen erst, wenn an den Finanzmärkten etwas passiert ist. Vorteilhalfter sollte auch bei den Edelmetallen ein antizyklisches Kaufen sein.

Das Hauptargument für Gold ist nach wie vor nicht der Preis, sondern der Wert. Und sein wahrer Wert wird erkennbar werden, wenn Regierungen und Einzelpersonen in der nächsten Krise aufgeregt umherirren um wertlose Papierwährungen durch Gold zu ersetzen. So war es bisher immer in der Geschichte.

Auch bei den letzten Krisen 2000 oder 2008 hat sich Gold im Vergleich zu den Aktienmärkten sehr gut gehalten.

Goldpreis in Dollar je Feinunze

Goldpreis in Dollar je Feinunze

Sollte es nach neun Jahren Börsenhausse zu einer erneuten Krise kommen, wird Gold wieder im altbekannten Glanz erstrahlen und Medien die Vorzüge prozyklisch anpreisen.

Schlussfolgernd bleibt festzuhalten, dass Gold nach einigen schwierigen Jahren vor einer goldenen Zukunft steht. Das aktuelle Kursniveau kann zum günstigen Nachkauf genutzt werden. Wie beschrieben, gehen wir davon aus, dass eine anziehende Inflation in Kombination mit negativen Realzinsen für einen steigenden Goldpreis sorgen wird. Es ist aber auch nicht ausgeschlossen, dass geopolitische Spannung, ein Handelskrieg oder eine Finanzkrise 2.0 unserem Szenario zuvorkommen. Deshalb ist und bleibt das Edelmetall ein unverzichtbarer Kernbestandteil eines gut strukturierten Depots.

Von: Manuel Peiffer

Quelle: Das Investment