SJB | Korschenbroich, 04.11.2015.

Im dritten Quartal 2015 gerieten die globalen Aktienmärkte unter heftigen Abgabedruck, wobei die Kursverluste der Schwellenländerbörsen diejenigen der Industrieländer deutlich übertrafen. In US-Dollar gerechnet, fielen die Kurseinbußen des MSCI Emerging Markets Index mit -17,8 Prozent mehr als doppelt so hoch wie die des MSCI World Index von -8,3 Prozent aus. Für die negative Marktstimmung in den Schwellenländern waren insbesondere die Sorgen um das chinesische Wirtschaftswachstum sowie der massive Kursrutsch am inländischen Markt für A-Aktien verantwortlich. Die geld- und finanzpolitischen Gegenmaßnahmen der chinesischen Regierung konnten nur eine begrenzte Wirkung erzielen, zudem führte die – wenn auch moderate – Abwertung des chinesischen Renminbi zu Turbulenzen am Währungsmarkt.

Im dritten Quartal 2015 gerieten die globalen Aktienmärkte unter heftigen Abgabedruck, wobei die Kursverluste der Schwellenländerbörsen diejenigen der Industrieländer deutlich übertrafen. In US-Dollar gerechnet, fielen die Kurseinbußen des MSCI Emerging Markets Index mit -17,8 Prozent mehr als doppelt so hoch wie die des MSCI World Index von -8,3 Prozent aus. Für die negative Marktstimmung in den Schwellenländern waren insbesondere die Sorgen um das chinesische Wirtschaftswachstum sowie der massive Kursrutsch am inländischen Markt für A-Aktien verantwortlich. Die geld- und finanzpolitischen Gegenmaßnahmen der chinesischen Regierung konnten nur eine begrenzte Wirkung erzielen, zudem führte die – wenn auch moderate – Abwertung des chinesischen Renminbi zu Turbulenzen am Währungsmarkt.

Doch nicht nur die Entwicklungen im „Reich der Mitte“ sorgten für ein eingetrübtes Sentiment im Bereich der Emerging Markets. Auch der brasilianische Markt zeigte sich stark angeschlagen, da sich fallende Rohstoff- und Energiepreise mit schwachen Wirtschaftsdaten und politischer Ungewissheit verbanden. Neben dem Aktienmarkt geriet auch die Landeswährung Real unter Druck, wobei die Herabstufung von Brasiliens Kreditrating durch Standard & Poor’s die Entwicklung noch verstärkte.

Trotzdem zeigt sich Investmentlegende Mark Mobius, der gemeinsam mit Dennis Lim und Tom Wu den Templeton Emerging Markets Fund A Ydis USD (WKN 971658, ISIN LU0029874905) managt, von der langfristigen Perspektive der Schwellenländeraktien überzeugt. Seine Argumente: Das letzte Mal, als Schwellenländeraktien über einen Dreijahreszeitraum eine negative Wertentwicklung zu verzeichnen hatten (2000 bis 2002), folgten fünf Jahre einer starken, zweistelligen Performance zwischen 2003 und 2007. Auch fundamentale Gründe sprechen Mobius zufolge für eine baldige Erholung von Emerging-Markets-Titeln: So werde das Wirtschaftswachstum der Schwellenmärkte insgesamt in 2015 bei rund 4,0 Prozent liegen, während das BIP-Plus in den Industrieländern nur etwa 2,0 Prozent betrage. Dieser deutliche Wachstumsvorsprung sorge dafür, dass der Anteil der Schwellenmärkte am globalen BIP von aktuell 37 Prozent stetig wachse. Neben dem höheren Wachstumstempo sprechen Mobius zufolge auch der weit geringere Verschuldungsgrad sowie der signifikante Anstieg der Devisenreserven für wieder anziehende Kurse im Bereich der Emerging Markets. Von dieser Erholungsbewegung will der Templeton Emerging Markets Fund profitieren, der im Februar 1991 aufgelegt wurde und damit zu den Klassikern unter den Schwellenländerfonds gehört. Das Investmentprodukt besitzt den US-Dollar als FondsWährung und verfügt über ein FondsVolumen von umgerechnet 457,3 Mio. Euro. Als Vergleichsindex dient der MSCI Emerging Markets in USD, der über die Dreijahresperiode Verluste verzeichnete. Mit welcher Strategie will FondsManager Mobius den Templeton-Fonds zu neuen Kursgewinnen führen?

FondsStrategie. Unterbewertung. Gesucht.

Der Templeton Emerging Markets Fund strebt ein mittel- bis langfristiges Kapitalwachstum durch die Investition in Aktien von Unternehmen an, die ihren Firmensitz in den Schwellenländern haben oder dort in erheblichem Maße geschäftlich tätig sind. Neben Wertpapieren aus den weltweiten Emerging Markets können zudem Aktien von Unternehmen aus Industrieländern erworben werden, die einen erheblichen Teil ihrer Gewinne in Schwellenmarktländern erzielen. Das FondsManagerteam um Mark Mobius kann Titel unterschiedlicher Marktkapitalisierung erwerben und ist nicht an die Länder- oder Sektorenallokation der Benchmark gebunden. In dem aktuell aus 54 Einzeltiteln zusammengesetzten Portfolio wird ein aktives Titelmanagement verfolgt, wobei das Investmentteam seine langjährige Erfahrung im globalen Researchbereich einsetzt, um Unternehmen in Schwellenmärkten auszumachen, die von anderen Anlegern übersehen werden und auf lange Sicht einen hohen Wertzuwachs versprechen. Dabei wird eine dem Wesen nach antizyklische Investmentstrategie angewendet: Gerade in Phasen von Marktkorrekturen wird nach Anlagen gesucht, die vom Marktabschwung ungerechtfertigt abgestraft wurden und gegenüber ihrem wahren Potenzial unterbewertet sind. Wie Mobius betont, haben sich in letzter Zeit vermehrt solche Chancen unter den Schwellerländeraktien aufgetan. Während der Marktexperte China und Indien weiterhin als Treiber eines besonders starken Wachstums in Asien sieht, rechnet er für Brasilien und Russland mit dem Fortdauern der Rezession. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. China. Favorisiert.

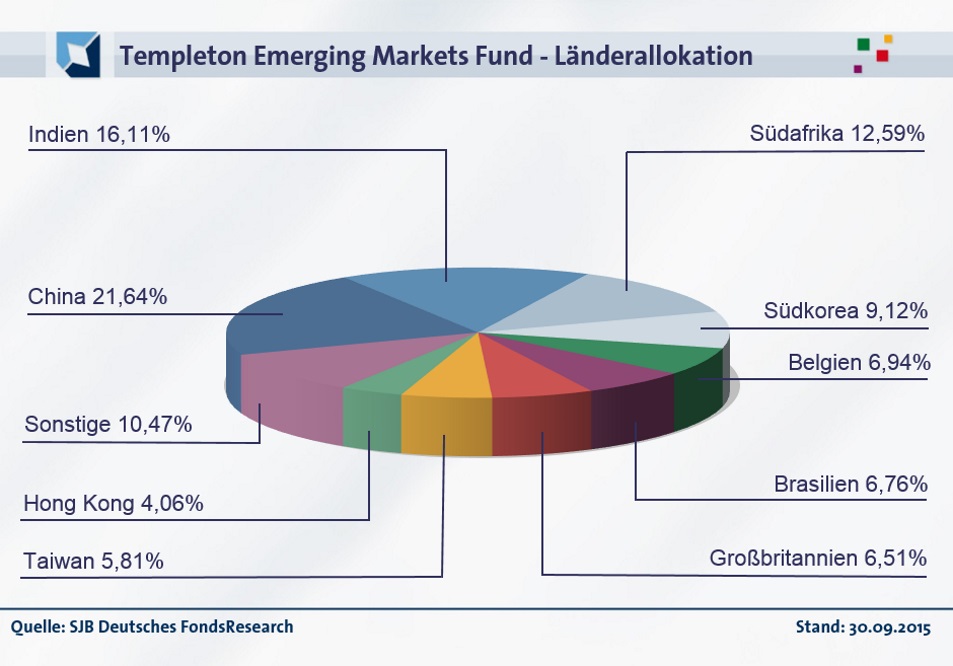

In der Länderallokation des Templeton Emerging Markets Fund liegt die Volksrepublik China mit 21,64 Prozent Portfolioanteil vorn. Den zweiten Platz belegt Indien, wo 16,11 Prozent des FondsVermögens investiert sind. Südafrika macht 12,59 Prozent der Ländergewichtung aus, in Südkorea sind 9,12 Prozent der Anlegergelder investiert. Unternehmen mit Schwellenländerbezug aus Belgien bringen es auf einen Anteil von 6,94 Prozent am FondsVolumen. In Brasilien sind aktuell 6,76 Prozent des FondsVermögens angelegt, Positionen in Großbritannien machen 6,51 Prozent des Templeton-Produktes aus. Aktien aus Taiwan (5,81 Prozent) sowie Hong Kong (4,06 Prozent) runden die geographische Zusammensetzung des Fonds ab. Sonstige Schwellenländertitel komplettieren mit insgesamt 10,47 Prozent das FondsPortfolio.

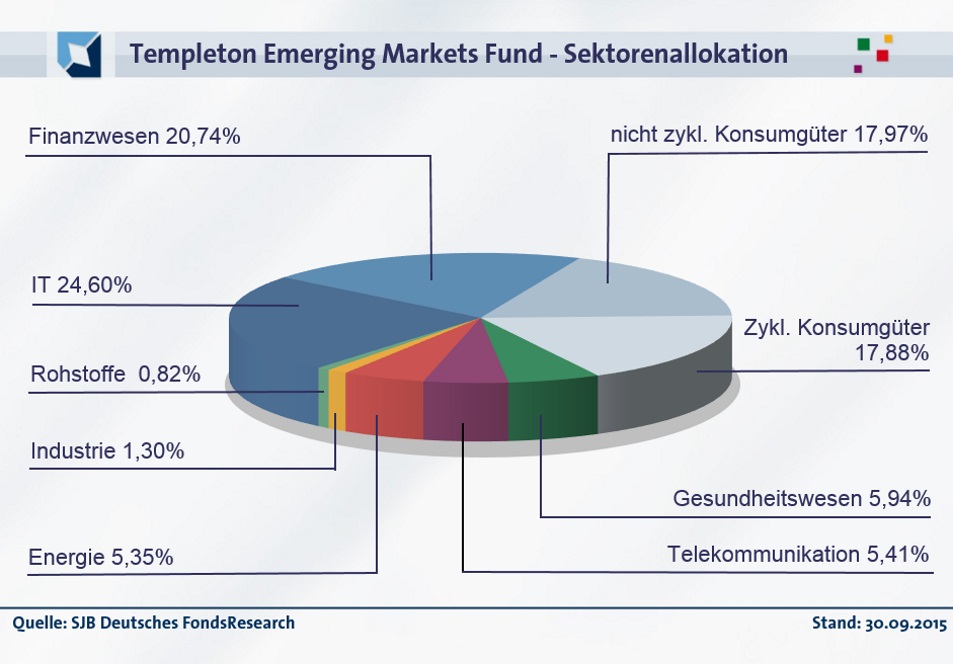

Bei der Branchengewichtung des Templeton-Fonds liegt der Schwerpunkt auf IT-Unternehmen, die 24,60 Prozent der FondsBestände ausmachen. Unter den zehn größten Einzelwerten wird der Sektor durch die indische Tata Consultancy Services vertreten. Finanztitel nehmen mit 20,74 Prozent den zweiten Platz in der Branchenallokation ein und werden unter den Top 10 durch die brasilianische Banco Bradesco repräsentiert. Platz drei geht an nicht zyklische Konsumgüter (17,97 Prozent), deren Gewichtung diejenige von zyklischen Verbrauchsgütern mit 17,88 Prozent leicht übersteigt. Durchschnittlich stark vertreten im von Mark Mobius zusammengestellten FondsPortfolio sind Titel aus dem Gesundheitswesen (5,94 Prozent) sowie Telekommunikations-Dienstleister mit 5,41 Prozent. Energietitel besitzen einen Anteil von 5,35 Prozent am FondsVermögen, abgerundet wird die Sektorenallokation durch Industrieunternehmen (1,30 Prozent) sowie Rohstoffwerte (0,82 Prozent).

FondsVergleichsindex. Korrelation. Ausgeprägt.

Unsere unabhängige SJB FondsAnalyse stellt den Templeton Emerging Markets Fund dem MSCI Emerging Markets EUR STRD als Vergleichsindex gegenüber. Mit der globalen Benchmark für Schwellenländertitel liegt die Korrelation bei 0,94 für drei Jahre, über ein Jahr ist sie mit 0,90 ebenfalls stark ausgeprägt. Die Kursentwicklung von Fonds und Referenzindex verläuft damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,89, über ein Jahr nimmt sie einen Wert von 0,82 an. Damit haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 18 Prozent. Hier zeigt sich, dass FondsManager Mobius mit seiner an Value-Prinzipien orientierten Stockpicking-Strategie zuletzt stärker von der Benchmark abgewichen ist. Der Tracking Error des Fonds macht deutlich, dass der Emerging-Markets-Experte trotz seiner individuellen Sektoren- und Länderallokation kein hohes aktives Risiko eingeht. Die Spurabweichung liegt über drei Jahre bei 4,88 Prozent, auf Jahressicht steigt sie auf 4,99 Prozent an. Welche Volatilitätswerte hat der Templeton-Fonds aufzuweisen?

FondsRisiko. Schwankungen. Geringer.

Der Templeton Emerging Markets Fund weist über drei Jahre eine Volatilität von 18,93 Prozent auf, die noch unterhalb der 19,92 Prozent liegt, die der MSCI Emerging Markets als Vergleichsindex zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds gleichfalls niedriger als diejenige des weltweiten Schwellenländerindex aus: Hier beträgt die „Vola“ des Fonds 28,65 Prozent, wohingegen die SJB-Benchmark eine mittlere Schwankungsbreite von 29,37 Prozent besitzt. Damit verfügt der Templeton-Fonds in beiden Zeithorizonten über eine geringere Volatilität und hat damit das bessere Risikoprofil als der MSCI-Vergleichsindex aufzuweisen. Kann die Beta-Analyse dieses positive Bild bestätigen?

Der Emerging-Markets-Fonds macht die Kursschwankungen der weltweiten Schwellenländer nur unterdurchschnittlich mit, wie die Risikokennziffer Beta von 0,92 über drei Jahre belegt. Für ein Jahr nimmt das Beta einen Wert von 0,96 an und liegt damit ebenfalls unter dem marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt den positiven Gesamteindruck zur Schwankungsanfälligkeit des Portfolios: Von sechs Einzelperioden abgesehen, befindet sich das FondsBeta stets unter dem Marktrisikofixwert von 1,00 und illustriert, dass der Templeton-Fonds regelmäßig ein geringeres Risiko als die Benchmark eingeht. In 30 der letzten 36 betrachteten Einzelzeiträume wies das FondsProdukt geringere Wertschwankungen als der MSCI-Referenzindex auf und verzeichnete dabei Beta-Werte bis 0,71 im Tief. Mit seiner attraktiven Risikostruktur liegt der von Mark Mobius und seinem Investmentteam gemanagte Emerging-Markets-Fonds gegenüber dem breiten Markt der Schwellenländer vorn – die Kursschwankungen des Portfolios liegen fast durchweg unter Marktniveau. Welche Renditen können auf dieser Basis erwirtschaftet werden?

FondsRendite. Alpha. Ausbaufähig.

Per 26. Oktober 2015 hat der Templeton Emerging Markets Fund über drei Jahre eine kumulierte Wertentwicklung von -3,62 Prozent in Euro aufzuweisen, was einer Rendite von -1,22 Prozent p.a. entspricht. Leicht im Plus liegt hingegen der MSCI Emerging Markets EUR STRD als Vergleichsindex, der über drei Jahre eine Euro-Gesamtrendite von +2,51 Prozent bzw. ein jährliches Renditeergebnis von +0,83 Prozent in Euro verzeichnet. Beim Wechsel auf die Jahresbetrachtung ergibt sich ein ähnliches Bild. Auch hier gelingt es Templeton-Marktstratege Mobius nicht, eine Mehrrendite zum Referenzindex zu generieren: Mit einer Wertentwicklung von -4,97 Prozent in Euro liegt der Emerging-Markets-Fonds im negativen Bereich, während die MSCI-Benchmark mit leichten Kursgewinnen von +1,06 Prozent auf Eurobasis aufwarten kann. Kurz- wie mittelfristig vermag die Aktienselektion der Templeton-Experten kein besseres Ergebnis als der breite Markt der Schwellenländer zu erzielen – die erste Runde im Renditevergleich geht damit an den passiven Index.

Der mangelnde Performancevorsprung des Fonds bestimmt auch die Ergebnisse der Alpha-Analyse. Über drei Jahre liegt die Renditekennziffer des Templeton-Produktes bei -0,17 und damit im roten Bereich, auch auf Jahressicht befindet sich die Kennzahl mit -0,51 unter Marktniveau. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über die letzte Dreijahresperiode zeigt, dass die Phasen einer unterdurchschnittlichen Renditeleistung überwiegen. In 21 der letzten 36 Einzelperioden muss der Schwellenländerfonds ein negatives Alpha bis zutiefst -0,59 hinnehmen und hinkt damit der Marktentwicklung hinterher. In immerhin 15 der analysierten Zeiträume befindet sich das Alpha im positiven Bereich und verzeichnet Werte bis 0,41 in der Spitze. FondsManager Mark Mobius weiß demnach sehr wohl, wie man mit einer besonderen Titelauswahl den Referenzindex schlägt – ziehen die Schwellenländerbörsen erneut an, sollte sich seine antizyklische Investmentstrategie wieder vermehrt auszahlen. Bis dahin bleibt das Rendite-Risiko-Profil seines Fonds mit einer Information Ratio von -0,42 im Dreijahreszeitraum negativ.

SJB Fazit. Templeton Emerging Markets Fund.

Über die letzten drei Jahre gab es mit Schwellenländeraktien kaum etwas zu verdienen – umso interessanter ist der Markt derzeit für antizyklische Investoren, die nach dem Auslaufen der Hausse in den Industrieländern nach neuen Anlagezielen suchen. Der Templeton Emerging Markets Fund wählt in Schwächephasen gezielt unterbewerte Aktien der Schwellenländer mit guten langfristigen Perspektiven aus, die sich in der nächsten Erholungsphase überdurchschnittlich entwickeln dürften. Investoren, die in den am schnellsten wachsenden Regionen der Welt engagiert sein wollen und eine breite Streuung über Länder und Branchen bevorzugen, kommen an diesem FondsKlassiker nicht vorbei.

Die US-FondsGesellschaft Templeton wurde 1940 gegründet, die Investmentgesellschaft Franklin 1947. Seit 1992 haben sich beide Gesellschaften zu Franklin Templeton Investments zusammengeschlossen. Fonds in Deutschland: 72. Weltweit verwaltetes Vermögen: 866,5 Milliarden US-Dollar. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der weltweiten Mitarbeiter: über 9.300. Geschäftsführer in Deutschland: Reinhard Berben. Stand: 30.06.2015. SJB Abfrage: 28.10.2015.