SJB | Korschenbroich, 04.05.2017.

Beginnend mit dem ersten Quartal 2016 haben die Aktienmärkte der Schwellenländer eine Erholungsbewegung gestartet, die längst noch nicht abgeschlossen ist. Nach fünf schwachen Jahren einer unterdurchschnittlichen Performance im Vergleich zu den Börsen der Industrieländer bleibt das Aufwärtspotenzial hoch. Was sind die wichtigsten Gründe für diese Entwicklung? Julian Mayo, Co-CIO der britischen FondsGesellschaft Charlemagne Capital und zugleich FondsManager des Magna Emerging Markets Dividend Fund, führt die ehemalige Underperformance der Schwellenländerbörsen auf drei Hauptfaktoren zurück: Die Währungsentwicklung, das Wirtschaftswachstum sowie die Unternehmensgewinne. Doch in allen dieser drei Bereiche sei nun eine Wende zum Positiven sichtbar, so der Marktstratege, weshalb es gute Gründe für eine Fortsetzung des Aufwärtstrends gebe. Den Wendepunkt für eine positive Entwicklung von Emerging-Markets-Aktien macht Mayo in den ersten Handelsmonaten des Jahres 2016 aus.

Beginnend mit dem ersten Quartal 2016 haben die Aktienmärkte der Schwellenländer eine Erholungsbewegung gestartet, die längst noch nicht abgeschlossen ist. Nach fünf schwachen Jahren einer unterdurchschnittlichen Performance im Vergleich zu den Börsen der Industrieländer bleibt das Aufwärtspotenzial hoch. Was sind die wichtigsten Gründe für diese Entwicklung? Julian Mayo, Co-CIO der britischen FondsGesellschaft Charlemagne Capital und zugleich FondsManager des Magna Emerging Markets Dividend Fund, führt die ehemalige Underperformance der Schwellenländerbörsen auf drei Hauptfaktoren zurück: Die Währungsentwicklung, das Wirtschaftswachstum sowie die Unternehmensgewinne. Doch in allen dieser drei Bereiche sei nun eine Wende zum Positiven sichtbar, so der Marktstratege, weshalb es gute Gründe für eine Fortsetzung des Aufwärtstrends gebe. Den Wendepunkt für eine positive Entwicklung von Emerging-Markets-Aktien macht Mayo in den ersten Handelsmonaten des Jahres 2016 aus.

Nach einer Unterbrechung der dort gestarteten Aufwärtsbewegung durch den Wahlsieg von Donald Trump ist dieser Trend nun wieder aufgenommen worden und hat – was noch wichtiger ist – zuletzt seine Höchstkurse von vor der US-Wahl überwunden. Die Gegenüberstellung der Wertentwicklung von Schwellenländertiteln mit der von Aktien der Industrieländer fällt per Ende März 2017 sehr positiv aus: Einer Performance der Emerging Markets von +25,0 Prozent auf Jahressicht und in US-Dollar gerechnet, steht lediglich eine Wertentwicklung von +10,0 Prozent der etablierten Märkte gegenüber. Dieser Trend hat viele Investoren überrascht, betont Mayo, die aktuell bei Emerging-Markets-Aktien vorwiegend untergewichtet sind. Die Konsequenzen für die weitere Kursentwicklung: Es muss mit zunehmenden Umschichtungen in Schwellenländertitel gerechnet werden, die die ohnehin im Aufwind befindlichen Aktien der Emerging Markets weiter nach oben treiben dürften.

Ein erfreuliches Marktumfeld für den Magna Emerging Markets Dividend Fund R EUR Dis (WKN A1CZML, ISIN IE00B671B485), der im Juni 2010 aufgelegt wurde und sich Schwellenländeraktien mit einer hohen Dividendenrendite verschrieben hat. FondsManager Julian Mayo strebt danach, die Chance auf ein langfristiges Kapitalwachstum mit attraktiven Dividendenausschüttungen zu verbinden. Dies ist ihm in perfekter Weise gelungen: Mit einer durchschnittlichen historischen Dividendenrendite von 3,5 Prozent schaffte er es seit FondsAuflage zugleich, eine positive Wertentwicklung von +7,6 Prozent p.a. in Euro mit seinem diversifizierten Portfolio zu erzielen. Beide Zahlen fallen klar besser als diejenigen des als Vergleichsindex genutzten MSCI Emerging Markets aus, der im selben Zeitraum eine Dividendenrendite von 2,6 Prozent bzw. eine annualisierte Performance von +5,2 Prozent auf Eurobasis aufweist. Der Magna Emerging Markets Dividend Fund verfügt aktuell über ein Volumen von 331,2 Millionen EUR und kann im laufenden Handelsjahr 2017 bereits auf eine positive Wertentwicklung von +8,94 Prozent in Euro zurückblicken. Was zeichnet die so erfolgreiche Anlagestrategie von FondsManager Mayo im Detail aus?

FondsStrategie. Bottom-up-Analyse. Praktiziert.

Der Magna Emerging Markets Dividend Fund strebt eine Kombination aus Ertrag und Kapitalwachstum mittels Investitionen in Gesellschaften mit hoher Dividendenrendite an. Das FondsVermögen wird vorwiegend in Beteiligungspapieren angelegt, die an anerkannten Börsen der globalen Emerging Markets notiert sind und von Gesellschaften ausgegeben wurden, die in den Schwellenmärkten tätig sind. Diese Unternehmen haben ihr Domizil in der Regel in den Emerging Markets, können jedoch zuweilen auch woanders beheimatet sein, falls sie einen Großteil ihres Umsatzes in den Schwellenländern erwirtschaften. Anlagen in Frontier-Markets-Titel und andere weniger entwickelte Märkte sind ebenfalls möglich. FondsManager Julian Mayo agiert bei der Allokation des FondsVermögens frei von allen Benchmarkzwängen und wählt die Einzeltitel seines konzentrierten Portfolios von aktuell 38 Titeln gemäß einem Bottom-up-Verfahren aus. Die fundamentalen Analysen im Rahmen des Stockpicking-Prozesses werden durch einen rigorosen Risikomanagementprozess ergänzt. Marktstratege Mayo berichtet, dass es zuletzt eine ungewöhnlich breite Streuung bei den erwirtschafteten Renditen im Bereich der Emerging Markets gegeben hat, bei denen Asien eindeutig die Nase vorn hatte. Weniger gut fiel die Performance in Südafrika aus, wo Präsident Zuma seinen angesehenen Finanzminister Gordhan feuerte und damit das Vertrauen der Märkte verspielte: In der Folge entzog die Ratingagentur S&P dem Land den Investment-Grade-Status. Eine positive Entwicklung war bei den Aktienmärkten von Mexiko, Südkorea und Indien zu verzeichnen, während die Türkei und die Länder des Nahen Ostens hinterherhinkten. Insgesamt stuft Mayo die Emerging Markets im Vergleich zu den etablierten Märkten weiterhin als gut bewertet ein, zumal die Ertragsrevisionen der Unternehmen nach fünf Jahren negativer Berichtigungen jetzt positiv ausfallen. Die deutlichsten Anpassungen nach oben gab es bei zyklischen Titeln, die auch derzeit bevorzugt werden. Die Erwartung Mayos: Mit einem weiteren Anziehen der Konjunktur dürfte sich dieser Trend noch ausdehnen, was zu einer attraktiven Performance der im Portfolio des Magna-Fonds enthaltenen Titel führen sollte.

FondsPortfolio. China. Favorisiert.

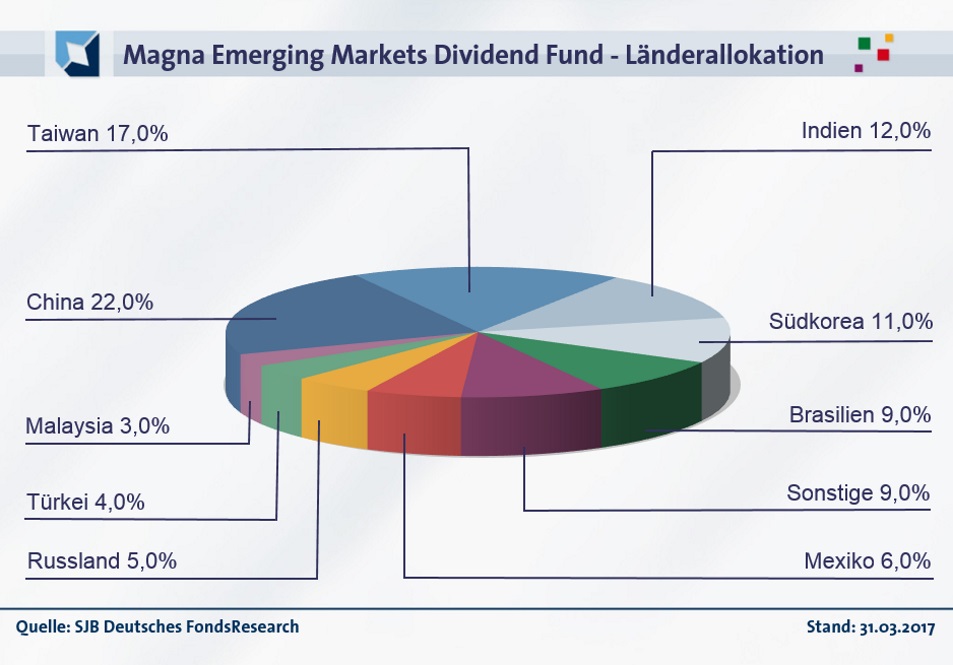

In der Länderallokation des Magna Emerging Markets Dividend Fund liegt die Volksrepublik China mit 22,0 Prozent Portfolioanteil vorn. Auf Platz zwei folgt Taiwan mit 17,0 Prozent, den dritten Platz der Ländergewichtung belegt Indien, wo 12,0 Prozent des FondsVermögens angelegt sind. Südkoreanische Dividenden-Aktien machen 11,0 Prozent der FondsBestände aus, in Brasilien sind 9,0 Prozent investiert. Sonstige Emerging Markets bringen es auf einen Anteil von 9,0 Prozent am FondsVolumen. Mexikanische Aktien repräsentieren 6,0 Prozent der angelegten Gelder, kleinere Positionen in Russland (5,0 Prozent) sowie der Türkei (4,0 Prozent) runden die geographische Zusammensetzung des Fonds ab. Am Ende der Top 10 der Ländergewichtung befindet sich Malaysia mit 3,0 Prozent Portfolioanteil.

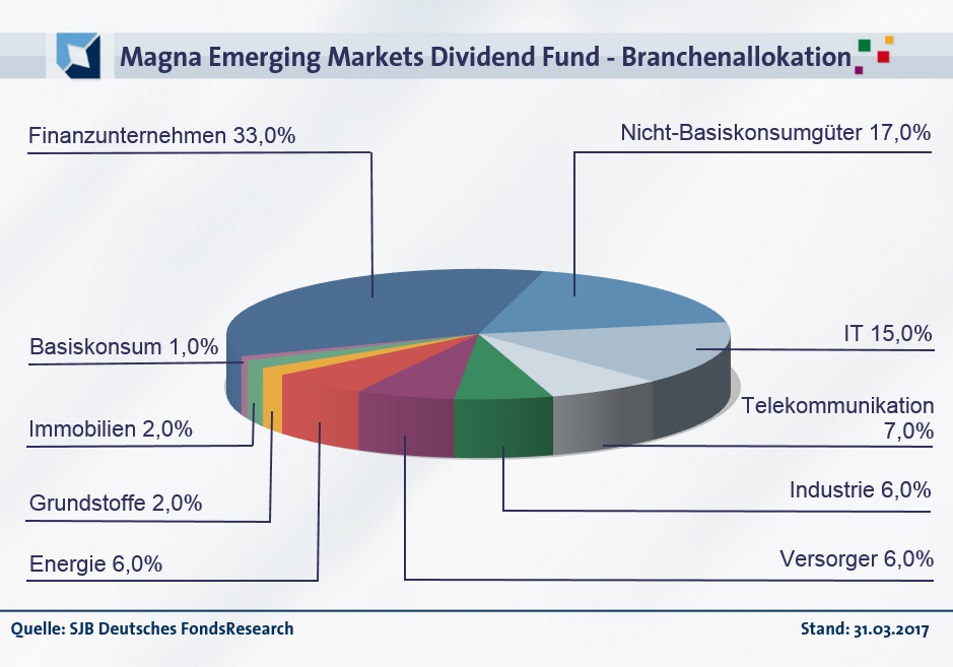

Bei der Branchengewichtung des Magna-Fonds liegt der Schwerpunkt auf Finanztiteln, die 33,0 Prozent der FondsBestände ausmachen. Aktien von Unternehmen aus dem Bereich der Nicht-Basiskonsumgüter nehmen mit 17,0 Prozent den zweiten Platz in der Branchenallokation ein. Etwas geringer sind Firmen aus dem IT-Bereich vertreten, die einen Anteil von 15,0 Prozent am FondsVermögen besitzen. Unterdurchschnittlich hoch ist Mayos Gewichtung von Telekommunikationstiteln (7,0 Prozent), Energieaktien (6,0 Prozent) sowie Industriewerten (6,0 Prozent). Abgerundet wird das nach Sektorenaufteilung breit gestreute Portfolio durch Versorger (6,0 Prozent), Rohstoffwerte sowie Immobilientitel, die jeweils 2,0 Prozent des Gesamtbestandes repräsentieren. Komplettiert wird die Branchenstruktur des Magna-Fonds durch Basiskonsumaktien (1,0 Prozent). Die höchsten positiven Performancebeiträge der jüngeren Vergangenheit kamen FondsManager Mayo zufolge von dem Finanztitel Indiabulls Housing Finance sowie der ebenfalls in Indien beheimateten Bharti Infratel aus dem Telekomsektor. Auch das taiwanesische Leasing-Unternehmen Chailease, das Projekte in der Volksrepublik China finanziert, entwickelte sich im ersten Quartal 2017 sehr gut. Kursabschläge gab es hingegen bei dem chinesischen Kraftstoffunternehmen NewOcean Energy zu verzeichnen, das entgegen den Markterwartungen die Dividende senkte.

FondsVergleichsindex. Korrelation. Hoch.

In unserer unabhängigen SJB FondsAnalyse haben wir den Magna Emerging Markets Dividend Fund dem MSCI Emerging Markets EUR STRD als Benchmark gegenübergestellt. Die Korrelation mit dem weltweit diversifizierten Aktienindex für die Schwellenländer liegt bei hohen 0,95 für drei Jahre, über ein Jahr ist sie mit 0,88 ähnlich stark ausgeprägt. Die Kursentwicklung von Fonds und Referenzindex befindet sich damit weitgehend im Gleichlauf, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,91, über ein Jahr nimmt sie einen Wert von 0,77 an. Damit haben sich mittelfristig neun Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 23 Prozent. Hier zeigt sich, dass FondsManager Mayo mit seiner Stockpicking-Strategie zuletzt stärker von der Benchmark abgewichen ist. Der Tracking Error des Fonds liegt über drei Jahre bei moderaten 4,55 Prozent, auf Jahressicht geht die Spurabweichung auf 4,03 Prozent zurück. Emerging-Markets-Experte Mayo geht demnach nur geringe aktive Risiken bei seiner Portfoliozusammenstellung ein. Wie fallen die Volatilitätswerte des Magna-Fonds aus?

FondsRisiko. Volatilität. Niedriger.

Der Magna Emerging Markets Dividend Fund weist über drei Jahre eine Volatilität von 20,37 Prozent auf, die noch unterhalb der 22,41 Prozent liegt, die der MSCI Emerging Markets EUR STRD als Benchmark zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds gleichfalls geringer als diejenige des globalen Schwellenländerindex aus: Hier beträgt die „Vola“ des Fonds 13,62 Prozent, während die MSCI-Benchmark eine mittlere Schwankungsbreite von 14,05 Prozent aufweist. Damit besitzt der von Charlemagne Capital aufgelegte Fonds eine durchweg niedrigere Volatilität als der SJB-Vergleichsindex und kann mit seiner attraktiven Risikostruktur überzeugen. Bestätigt die Beta-Analyse dieses positive Bild?

Die Risikokennziffer Beta von 0,89 über drei Jahre belegt, dass der Magna-Fonds die Kursschwankungen der weltweiten Emerging Markets nur unterdurchschnittlich mitmacht. Für ein Jahr nimmt das Beta einen Wert von 0,93 an und beweist erneut, dass der auf Dividendentitel spezialisierte Schwellenländerfonds eine nur unterdurchschnittliche Sensitivität in Bezug auf die Marktbewegungen aufweist. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre komplettiert den vorzüglichen Gesamteindruck: In allen der letzten 36 betrachteten Einzelzeiträume wies der Fonds geringere Wertschwankungen als der MSCI-Referenzindex auf und verzeichnete dabei Beta-Werte bis 0,71 im Tief. Selbst in den am stärksten ausgeprägten Schwankungsperioden befindet sich die Risikokennzahl mit einem Höchstwert von 0,95 um fünf Prozent unter dem Marktrisikofixwert von 1,00. Damit geht der Magna-Fonds durchweg ein geringeres Risiko als die Benchmark ein und besitzt durch seine Schwerpunktlegung auf Dividendenaktien das klar bessere Risikoprofil als die globalen Emerging Markets. Mit welchen Renditen kann FondsManager Mayo aufwarten?

FondsRendite. Performance. Robust.

Per 24. April 2017 hat der Magna Emerging Markets Dividend Fund über drei Jahre eine kumulierte Wertentwicklung von +20,67 Prozent in Euro aufzuweisen, was einer Rendite von +6,46 Prozent p.a. entspricht. Noch etwas besser fällt die Wertentwicklung der Benchmark MSCI Emerging Markets EUR STRD aus: Der weltweit investierende Schwellenländerindex verzeichnet über drei Jahre eine Euro-Gesamtrendite von +22,41 Prozent bzw. ein jährliches Renditeergebnis von +7,15 Prozent. Beim Wechsel auf die Jahresbetrachtung landet FondsManager Mayo erneut knapp hinter der Benchmark: Mit einer Wertentwicklung von +13,62 Prozent stellt sich die Performance des Magna-Fonds minimal schwächer als diejenige der Benchmark dar (MSCI Emerging Markets: +14,05 Prozent). In beiden Untersuchungszeiträumen entwickelt sich der Fonds mit seiner Dividendenstrategie leicht schwächer als der Referenzindex für die weltweiten Schwellenländer – ein Umstand, der im Kontrast zu der über fünf Jahre sowie seit Auflegung erzielten Mehrrendite gegenüber der Benchmark steht!

Die Ergebnisse der Alpha-Analyse demonstrieren, wie eng beieinander die Renditeleistungen des aktiv gemanagten Fonds und der MSCI-Benchmark liegen. Über drei Jahre nimmt die Renditekennziffer einen hauchdünn negativen Wert von -0,01 an, auf Jahressicht befindet sich die Kennzahl mit 0,03 im positiven Terrain. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass die Anzahl der Phasen mit einem Renditevorsprung zum breiten Markt sogar in der Mehrheit sind: In 19 der letzten 36 Einzelperioden konnte der Magna-Fonds ein positives Alpha bis 0,21 in der Spitze generieren und den MSCI-Vergleichsindex hinter sich lassen. In 17 Zeitintervallen hingegen verzeichnete das Investmentprodukt vergleichsweise schwächere Jahresrenditen und lieferte Alpha-Werte bis zutiefst -0,19. Bemerkenswert in diesem Zusammenhang ist, dass FondsManager Mayo seit Oktober 2016 durchgängig eine Outperformance zum Referenzindex generiert. Da dies zugleich mit unterdurchschnittlichen Kursschwankungen geschieht, verfügt der Magna Emerging Markets Dividend Fund über ein insgesamt attraktives Rendite-Risiko-Profil: Mit vergleichsweise geringer Volatilität werden mittelfristig ähnlich hohe, langfristig sogar bessere Performanceergebnisse als mit weltweiten Schwellenländeraktien erzielt.

SJB Fazit. Magna Emerging Markets Dividend Fund.

Die Stimmung in den Emerging Markets hat sich im ersten Quartal 2017 weiter verbessert, die Schwellenländerbörsen konnten ihren Renditevorsprung zu den Industrieländern noch ausweiten. Für eine Fortsetzung dieser Entwicklung sprechen die Stabilisierung an der Währungsfront, die positive Tendenz bei den Unternehmensgewinnen und das vergleichsweise stärker anziehende Wirtschaftswachstum. Nicht nur antizyklische Anleger stocken deshalb ihre Investments in Schwellenländeraktien auf. Ein vorzügliches Vehikel dafür ist der Magna Emerging Markets Dividend Fund, der eine Kombination von langfristigem Kapitalwachstum und hoher Dividendenrendite durch ein konzentriertes Portfolio ausgewählter Emerging-Markets-Aktien bietet.

Hintergründig. Charlemagne Capital.

Hintergründig. Charlemagne Capital.

Charlemagne Capital wurde im Jahre 2000 in London gegründet, seit Dezember 2016 gehört die FondsGesellschaft zum kanadischen Vermögensverwalter Fiera Capital. Fonds in Deutschland: 10. Verwaltetes Vermögen: 2,20 Mrd. US-Dollar. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 70. Geschäftsführer: Michael Baer, Jayne Sutcliffe, Jane McAndry, James Mellon, Huw Lloyd Jones, Lord Lang of Monkton und Jacob Johan van Duijn. Stand: 31.12.2016.