SJB | Korschenbroich, 06.02.2014.

Durch seine extreme Niedrigzinspolitik hat EZB-Präsident Mario Draghi zwar die schlimmsten Probleme der Eurokrise in den Griff bekommen, mit der gleichzeitigen Liquiditätsschwemme jedoch dafür gesorgt, dass Investoren mit EU-Staatsanleihen nur noch sehr unattraktive Renditen einfahren können. Der Leitzins in der Eurozone wird, wie die Europäische Zentralbank in ihrem geldpolitischen Statement von Februar 2014 erneut bekräftigt hat, noch über einen längeren Zeitraum auf dem historischen Tiefststand von 0,25 Prozent verharren.

Durch seine extreme Niedrigzinspolitik hat EZB-Präsident Mario Draghi zwar die schlimmsten Probleme der Eurokrise in den Griff bekommen, mit der gleichzeitigen Liquiditätsschwemme jedoch dafür gesorgt, dass Investoren mit EU-Staatsanleihen nur noch sehr unattraktive Renditen einfahren können. Der Leitzins in der Eurozone wird, wie die Europäische Zentralbank in ihrem geldpolitischen Statement von Februar 2014 erneut bekräftigt hat, noch über einen längeren Zeitraum auf dem historischen Tiefststand von 0,25 Prozent verharren.

Doch es gibt wirtschaftlich grundsolide Länder, die nicht in gleichem Maße dazu gezwungen waren, ihren Leitzins so stark zu senken und deshalb weiterhin ein vergleichsweise attraktives Zinsniveau bieten. In diese Kategorie gehört ohne jeden Zweifel Kanada. Seit September 2010 hält die kanadische Zentralbank ihren Leitzins auf dem Niveau von 1,00 Prozent stabil und widersetzt sich damit einer ähnlich extremen geldpolitischen Lockerung wie in den USA oder der Eurozone.

Mit Investments in kanadischen Dollar (CAD) lassen sich somit stabile Erträge erzielen, zumal es sich bei der am Devisenmarkt als „Loonie“ bekannten Landeswährung um eine rohstoffgedeckte Währung handelt. Der aktuelle Einstiegspunkt ist günstig: Durch die Kurseinbußen im Rohstoffsektor, die das letzte Handelsjahr an den Börsen geprägt haben, ist der Kanada-Dollar gegenüber dem Euro zurückgefallen. Im Gesamtjahr 2013 hat der kanadische Dollar rund zwölf Prozent zur europäischen Einheitswährung verloren, seit Jahresbeginn 2014 waren es nochmals knapp zwei Prozent. Aktuell pendelt das Währungspaar EUR/CAD um die 1,50er-Marke.

Dabei überzeugen die kanadischen Fundamentaldaten: Das kanadische Bruttoinlandsprodukt (BIP) dürfte seinen Anstieg 2014 von zuvor +1,6 Prozent auf +2,2 Prozent beschleunigen, die Inflationsrate lag für 2013 bei moderaten 1,1 Prozent. Auch die niedrige Staatsverschuldung in Kanada ist positiv hervorzuheben: Das Land war 2013 mit lediglich 36,5 Prozent seines jährlichen BIP verschuldet. Nicht nur aus Gründen der Währungsdiversifikation bietet sich für Anleger aus dem Euroraum die Beimischung eines kanadischen Anleihenfonds an. Der KBC Renta Canarenta (WKN A0HM8Q, ISIN LU0054025225) legt schwerpunktmäßig in auf kanadische Dollar (CAD) lautende Staatsanleihen an, die durch ihre erstklassige Bonität von “AAA” überzeugen. Der Fonds ist seit dem 1. März 1996 am Markt und verfügt über ein Volumen von umgerechnet 47,5 Millionen Euro. FondsWährung ist der kanadische Dollar, als Benchmark wird der JPM Canada Government Bond Index verwendet. Die langfristige Wertentwicklung überzeugt: Über zehn Jahre hat der KBC Renta Canarenta eine Rendite von +4,88 Prozent p.a. in Euro erzielt, was einem jährlichen Wertzuwachs von +3,76 Prozent in Kanada-Dollar entspricht. Wie sieht die Anlagestrategie des Fonds aus?

FondsStrategie. Staatsanleihen. Favorisiert.

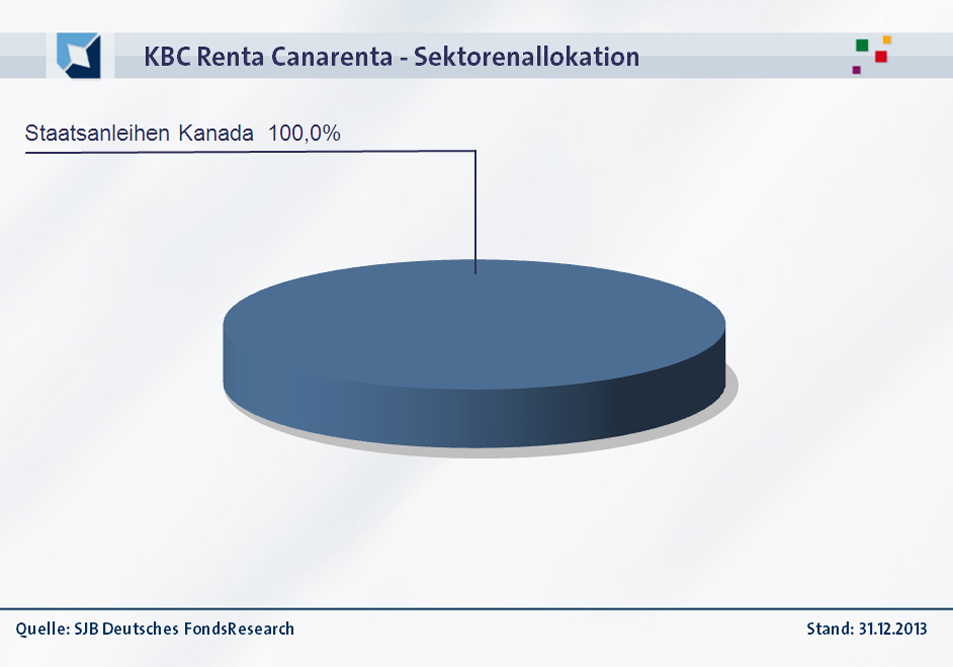

Der KBC Renta Canarenta investiert sein FondsVermögen in auf kanadische Dollar lautende Anleihen, die von staatlichen Stellen oder Unternehmen begeben werden. Aktuell liegt der Fokus vollständig auf Staatsanleihen, Zinspapiere von Unternehmen befinden sich per Jahresende 2013 keine im Portfolio. FondsManager Bob Maes passt die durchschnittliche Laufzeit der Anleihen an die erwartete Zinsentwicklung in Kanada an und bevorzugt derzeit Papiere mit einer mittleren Laufzeit. Mindestens 90 Prozent der im Fonds enthaltenen Anleihen werden nach dem „Best-in-Class-Ansatz“ ausgewählt, wobei die Titel anhand eines umfassenden Kriterienkataloges geprüft werden. Prinzipiell erfolgt die Einzeltitelauswahl durch FondsManager Maes auf Basis der Kombination einer quantitativen und fundamentalen Finanzanalyse. Die modifizierte Duration der im KBC-Fonds enthaltenen Titel liegt bei 6,50 Jahren, die durchschnittliche Rendite beträgt per Ende Dezember 2013 2,70 Prozent. Wie setzt sich das Portfolio des KBC Renta Canarenta im Einzelnen zusammen?

FondsPortfolio. Rating. Hervorragend.

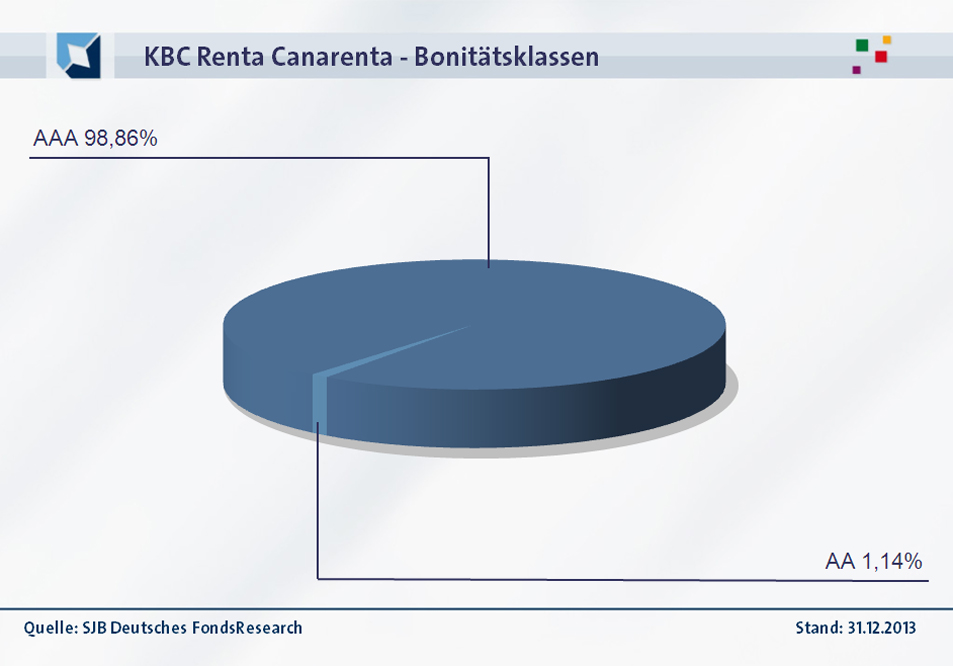

Zum 31.12.2013 ist der KBC Renta Canarenta mit 100,0 Prozent seines FondsVolumens in kanadischen Staatspapieren investiert und macht damit von der Möglichkeit zur Beimischung von Unternehmensanleihen keinen Gebrauch. Mit Blick auf die Bonitätseinstufung der im Fonds enthaltenen Wertpapiere ist die Situation ähnlich eindeutig: Ausschließlich Anleihen mit Investment-Grade-Rating sind im von FondsManager Maes strukturierten Portfolio enthalten: 98,86 Prozent des FondsVermögens sind in „AAA“ geratete Zinspapiere investiert, 1,14 Prozent der Anleihen besitzen ein Rating von „AA“. In Anbetracht der fortdauernden Schuldenkrise nutzt das Management die laut FondsStatuten gegebene Möglichkeit, bis zu 25 Prozent des FondsVermögens in Rentenpapiere unterhalb des Investment-Grade-Bereichs zu investieren, nicht aus. KBC-Anleihenexperte Maes schätzt das Zinsrisiko des Fonds angesichts der aktuellen Umlaufrendite von gut 2,50 Prozent für zehnjährige kanadische Staatsanleihen als „mittel“ ein.

FondsVergleichsindex. Korrelation. Deutlich.

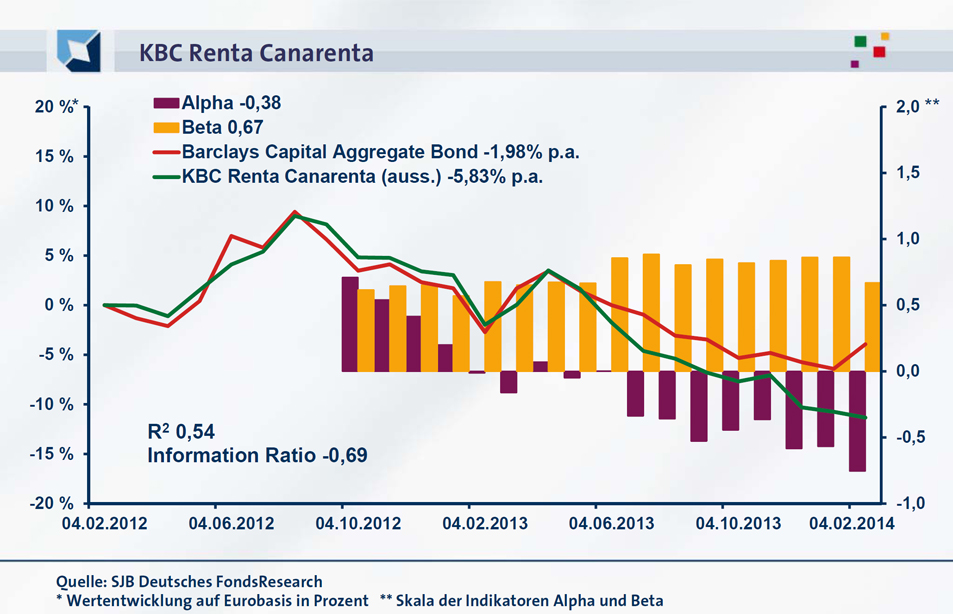

Für unsere SJB FondsAnalyse haben wir den KBC Renta Canarenta dem Barclays Capital Aggregate Bond als Vergleichsindex gegenübergestellt. Die Korrelation mit dem weltweit gestreuten Rentenindex für Staats- und Unternehmensanleihen liegt für die letzten zwei Jahre bei 0,73 und ist damit deutlich ausgeprägt, für den letzten Einjahreszeitraum geht sie auf 0,60 zurück. Der Gleichlauf der Kursbewegungen von Fonds und Index wird nicht nur im Chartbild offensichtlich, sondern auch beim Blick auf die Kennzahl R²: Über zwei Jahre liegt die Kennziffer bei 0,54, für ein Jahr nimmt R² einen Wert von 0,36 an. Somit haben sich mittelfristig 46 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 64 Prozent. Die Zahlen zeigen, dass KBC-FondsManager Bob Maes zuletzt stärker von der SJB-Benchmark abgewichen ist. Der kanadische Anleihenfonds besitzt über zwei Jahre einen Tracking Error von 5,66 Prozent; auf Jahressicht legt die Spurabweichung auf 5,93 Prozent zu. Welche Volatilität hat der Fonds unter diesen Voraussetzungen zu verzeichnen?

FondsRisiko. Schwankungen. Gedämpft.

Der KBC Renta Canarenta weist für zwei Jahre eine Volatilität von 7,73 Prozent auf, die rund einen Prozentpunkt unterhalb der 8,79 Prozent liegt, die der Barclays Capital Aggregate Bond als Vergleichsindex zu verzeichnen hat. Über ein Jahr liegen die Schwankungen des kanadischen Anleihenfonds auf vergleichbarem Niveau wie bei dem globalen Rentenindex von Barclays: Hier befindet sich die Volatilität des KBC-Fonds mit 7,27 Prozent leicht oberhalb der „Vola“ der SJB-Benchmark. Insgesamt fällt die Schwankungsneigung des KBC Renta Canarenta erfreulich moderat aus, zumal dann, wenn man die mit kanadischen Staatsanleihen zu erzielende Mehrrendite gegenüber vergleichbaren Papieren aus dem Euroraum in Rechnung stellt. Das FondsRisiko hat KBC-Anleihenexperte Maes gut im Griff – wie schlagen sich die günstigen Volatilitätswerte in der Beta-Analyse nieder?

Der kanadische Anleihenfonds wartet mit einem klar unter Marktniveau liegenden Beta von 0,67 für zwei Jahre auf. Die Risikokennziffer, die die Schwankungsneigung von Fonds und Referenzindex vergleicht, nimmt über ein Jahr exakt denselben Wert von 0,67 an. Der rollierende Zwölfmonatsvergleich der Beta-Werte illustriert, wie nachhaltig dieses weit günstigere Risikoprofil des FondsProduktes ist. Die Risikokennziffer lag in allen der letzten 17 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte zwischen 0,57 im Tief und 0,89 in der Spitze an. Damit fallen die durchschnittlichen Wertschwankungen des KBC-Fonds selbst im schlechtesten Falle noch um 11 Prozent geringer als bei der Benchmark aus. Welche Performance kann FondsManager Bob Maes auf Basis dieser attraktiven Risikostruktur erzielen?

FondsRendite. Alpha. Angeschlagen.

Mit Stand vom 04. Februar 2014 hat der KBC Renta Canarenta über zwei Jahre eine kumulierte Wertentwicklung von -11,33 Prozent in Euro aufzuweisen, was einer Rendite von -5,83 Prozent p.a. entspricht. Die rückläufige Notierung des Kanada-Dollar zum Euro, die durch die enttäuschende Kursentwicklung an den Rohstoffmärkten begünstigt wurde, fordert hier ihr Tribut. Der Barclays Capital Aggregate Bond ist von dieser Tendenz weit weniger betroffen und kommt deshalb mit einem geringeren Minus aus: Für zwei Jahre kommt der Barclays-Referenzindex auf eine Wertentwicklung von -3,94 Prozent bzw. eine jährliche Rendite von -1,98 Prozent in Euro. Auch kurzfristig leidet die Performance des kanadischen Anleihenfonds unter dem Kursanstieg von EUR/CAD: Über ein Jahr hat der KBC-Fonds in Euro gerechnet -9,55 Prozent an Wert verloren, während sich die Benchmark mit -1,26 Prozent nur leicht im roten Bereich bewegt.

Das antizyklische Aufholpotenzial des Kanada-Fonds schlägt sich auch in dem negativen Alpha nieder, das über zwei Jahre bei -0,38 liegt. Für ein Jahr präsentiert sich die Rendite-Kennzahl mit -0,75 nochmals schwächer. Den breiten globalen Anleihemarkt zu schlagen, war mit einem kanadischen Anleihenfonds zuletzt kaum möglich: Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, dass das KBC-Produkt mehrheitlich die schwächere Wertentwicklung als der Barclays-Vergleichsindex besitzt. In elf der letzten 17 betrachteten Einzelzeiträume verzeichnete der Fonds ein negatives Alpha mit Werten bis -0,75 im Tief, lediglich in sechs Perioden fiel die Kennzahl mit maximal 0,71 positiv aus. Fast unvermeidbar bei dieser Konstellation, liegt die Information Ratio des Fonds über zwei Jahre mit -0,69 im negativen Bereich. Ein Merkmal, das jedoch fast ausschließlich auf die ungünstige Wechselkursentwicklung der kanadischen Landeswährung zum Euro und nicht etwa auf schwaches FondsManagement zurückgeht. Sobald der Kanada-Dollar wieder die robusten Fundamentaldaten des Landes reflektiert, wird das Portfolio von FondsManager Bob Maes seine Stärke zeigen können.

SJB Fazit. KBC Renta Canarenta.

Der Fonds bietet Anlegern die Möglichkeit, von einer neuerlichen Aufwertung des Kanada-Dollar zum Euro zu profitieren und zugleich die höheren Zinsen für kanadische Staatsanleihen zu vereinnahmen. Das Land verfolgt eine solide Haushaltspolitik und kann aufgrund seines Rohstoffreichtums mit dauerhaft hohen Kapitalzuflüssen aufwarten. Antizyklische Investoren sollten die jüngste Kursentwicklung deshalb als Einstiegschance begreifen: Langfristig bietet der KBC Renta Canarenta mit einer jährlichen Rendite von rund 5,0 Prozent eine überzeugende Wertentwicklung bei einer Anlage in Titel höchster Bonität.

Der Fonds bietet Anlegern die Möglichkeit, von einer neuerlichen Aufwertung des Kanada-Dollar zum Euro zu profitieren und zugleich die höheren Zinsen für kanadische Staatsanleihen zu vereinnahmen. Das Land verfolgt eine solide Haushaltspolitik und kann aufgrund seines Rohstoffreichtums mit dauerhaft hohen Kapitalzuflüssen aufwarten. Antizyklische Investoren sollten die jüngste Kursentwicklung deshalb als Einstiegschance begreifen: Langfristig bietet der KBC Renta Canarenta mit einer jährlichen Rendite von rund 5,0 Prozent eine überzeugende Wertentwicklung bei einer Anlage in Titel höchster Bonität.

KBC. Hintergründig.

KBC Asset Management gehört zur belgischen KBC Group und wurde 1989 gegründet. Publikumsfonds in Deutschland: 146. Verwaltetes Vermögen: 157 Mrd. Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter KBC Group weltweit: 56.700. Geschäftsführer Deutschland: Axel Bartsch und Michael Wolber. Stand: 30.06.2013. SJB Abfrage: 06.02.2014.

KBC Asset Management gehört zur belgischen KBC Group und wurde 1989 gegründet. Publikumsfonds in Deutschland: 146. Verwaltetes Vermögen: 157 Mrd. Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter KBC Group weltweit: 56.700. Geschäftsführer Deutschland: Axel Bartsch und Michael Wolber. Stand: 30.06.2013. SJB Abfrage: 06.02.2014.