Trotz der bislang zaghaft vollzogenen US-Zinswende ist die globale Null- und Niedrigzinspolitik alles andere als vorbei – Privatinvestoren, und hier insbesondere solche aus der Eurozone, haben weiterhin große Schwierigkeiten, attraktive Renditen an den traditionellen Anleihemärkten zu erzielen. Für Anleger lohnt deshalb ein Blick über den Tellerrand in die USA, wo mit durch Wohnbauhypotheken unterlegten Wertpapieren (Mortgage Backed Securities, MBS) höhere Renditen als mit US-Staats- und Unternehmensanleihen generiert werden können. Dabei ist das Risikoprofil keineswegs schlechter: MBS-Papiere besitzen diesen Renditevorsprung selbst bei vergleichbarer Laufzeit und Kreditqualität. Wie GAM-FondsManager Gary Singleterry betont, bieten hypothekenbesicherte Anleihen aus den USA ein breites Spektrum von Anlageinstrumenten, von denen viele nur in dieser Anlageklasse anzutreffen sind und gut an die jeweilige Phase im Konjunkturzyklus angepasst werden können.

Trotz der bislang zaghaft vollzogenen US-Zinswende ist die globale Null- und Niedrigzinspolitik alles andere als vorbei – Privatinvestoren, und hier insbesondere solche aus der Eurozone, haben weiterhin große Schwierigkeiten, attraktive Renditen an den traditionellen Anleihemärkten zu erzielen. Für Anleger lohnt deshalb ein Blick über den Tellerrand in die USA, wo mit durch Wohnbauhypotheken unterlegten Wertpapieren (Mortgage Backed Securities, MBS) höhere Renditen als mit US-Staats- und Unternehmensanleihen generiert werden können. Dabei ist das Risikoprofil keineswegs schlechter: MBS-Papiere besitzen diesen Renditevorsprung selbst bei vergleichbarer Laufzeit und Kreditqualität. Wie GAM-FondsManager Gary Singleterry betont, bieten hypothekenbesicherte Anleihen aus den USA ein breites Spektrum von Anlageinstrumenten, von denen viele nur in dieser Anlageklasse anzutreffen sind und gut an die jeweilige Phase im Konjunkturzyklus angepasst werden können.

Schon aufgrund der schieren Größe des Marktes von über 7 Billionen US-Dollar (was rund 15 Prozent aller handelbaren Anleihen von Industrieländern entspricht) sollten US Mortgage Backed Securities einen wesentlichen Bestandteil jeder diversifizierten globalen Anleihenstrategie bilden, so der Experte. Möglich ist dies mit dem GAM Star MBS Total Return Fund, der mit einem aktiven Total-Return-Ansatz hauptsächlich in durch US-Wohnbauhypotheken unterlegte Wertpapiere (MBS) investiert. Ziel ist es, eine Rendite klar oberhalb des Geldmarktsatzes zu erwirtschaften und dabei eine geringe Volatilität, eine moderate effektive Duration und eine niedrige Korrelation zu den traditionellen Anleihen- und Aktienmärkten aufzuweisen. Das FondsManagerduo aus Gary Singleterry und Tom Mansley besitzt zusammen über 58 Jahre MBS-Erfahrung und strebt danach, die häufig anzutreffenden Fehlbewertungen in den ineffizienten und oft übersehenen Segmenten des Anlageuniversums zu nutzen. Der Fokus wird dabei auf die Renditen, den Zuwachs des investierten Kapitals sowie den Schutz vor Kursverlusten gerichtet. Für Anleger mit einem langfristigen Investmenthorizont entscheidend: Der Ansatz hat sich in den letzten drei Zinszyklen gut entwickelt und seit über einem Jahrzehnt in jedem Kalenderjahr positive Renditen erzielt – sogar während der durch die Finanzkrise ausgelösten Marktturbulenzen von 2008 und 2009.

Der GAM Star MBS Total Return EUR Hedged Acc (WKN A12CDL, ISIN IE00BQZHS253) wurde am 23. Juli 2014 aufgelegt, besitzt aktuell ein FondsVolumen von 969,6 Millionen Euro und hat seit Auflage eine Rendite von +2,12 Prozent p.a. in Euro erzielen können. Damit wird die Performance des BOFA Merrill Lynch US Mortgage Backed Securities Index übertroffen, der als Benchmark eine jährliche Wertentwicklung von +1,46 Prozent auf Eurobasis verzeichnet. Wie sieht die Anlagestrategie des GAM-Produktes im Detail aus?

FondsStrategie. Substanzanlagen. Gesucht.

Der GAM Star MBS Total Return hat es sich zum Ziel gesetzt, durch die selektive Anlage in ein diversifiziertes Portfolio aus hypothekenbesicherten Anleihen („MBS“) hohe absolute Renditen unabhängig vom Marktzyklus zu erwirtschaften. In geringerem Umfang kann der Fonds auch in forderungsbesicherte Schuldtitel („ABS“) sowie Staats- und Unternehmensanleihen investieren. Das geographische Anlageuniversum für die Schuldverschreibungen setzt sich in erster Linie aus US-Emittenten zusammen oder besteht aus solchen Papieren, die an den anerkannten Märkten in den USA gehandelt werden. Das aus Gary Singleterry und Tom Mansley bestehende FondsManagerteam spürt dank seines spezialisierten Know-hows Chancen in den komplexeren, unbeachteten und fehlbewerteten Segmenten des MBS-Marktes auf. Dabei kommt ihm zugute, dass seine fundierte Erfahrung alle Facetten des Marktes bis hin zu seinen Ursprüngen als investierbare Anlageklasse umfasst. Das Anlageteam verwendet eine detaillierte Bottom-up-Wertpapieranalyse innerhalb eines makroökonomisch orientierten Top-down-Rahmens. Die beiden MBS-Experten richten ihren kontinuierlichen Fokus auf das Risikomanagement und die Isolierung und Absicherung von Abwärtsrisiken. Bei den ausgewählten MBS-Papieren wird auf eine moderate effektive Duration geachtet, die in der Regel -3 bis +3 Jahre beträgt. Im Zuge eines langfristigen Ansatzes suchen die FondsManager Anlagen, die sich über die einzelnen Marktzyklen hinweg gut entwickeln dürften. Die Beurteilung der Auswirkungen von Zins- und Kreditzyklen auf MBS-Papiere rundet den seit langem bewährten Anlageprozess auf Basis eines Total-Return-Ansatzes ab, der für den Euro-Anleger eine vollständige Währungsabsicherung beinhaltet. Wie ist das FondsPortfolio des MBS-Produktes im Einzelnen zusammengesetzt?

FondsPortfolio. Non-Agency-Papiere. Präferiert.

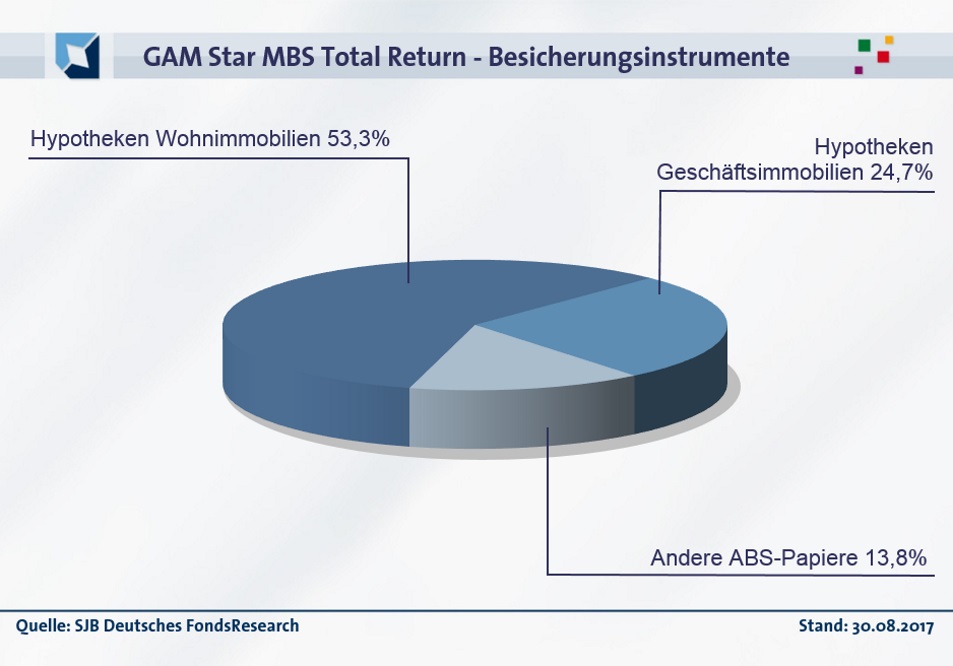

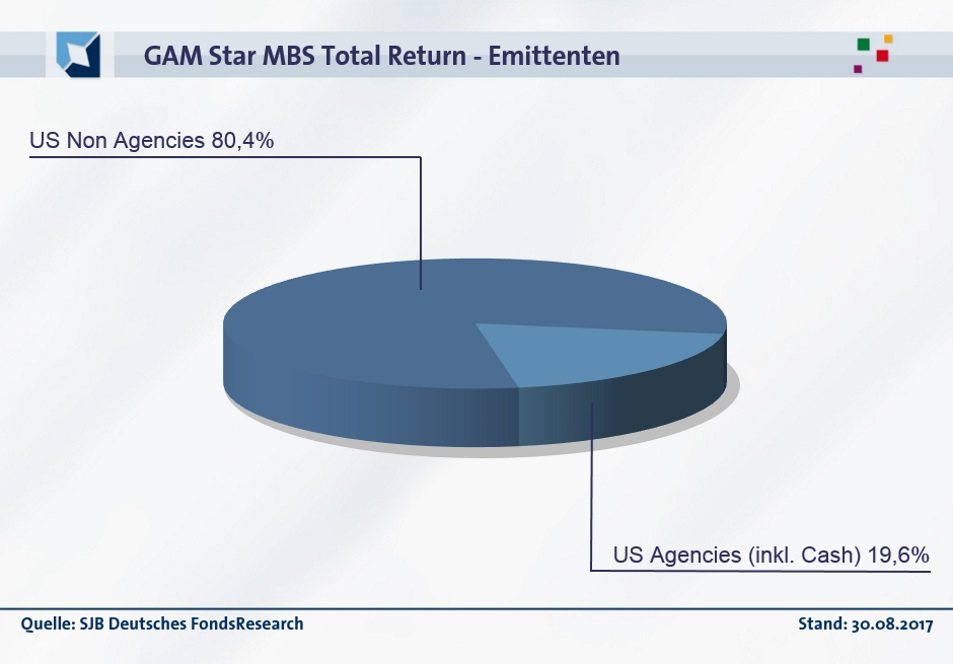

Das Portfolio des GAM Star MBS Total Return setzt sich aktuell zu 80,4 Prozent aus US-Non-Agency-Papieren zusammen, während 19,6 Prozent des FondsVermögens durch US-Agency-Papiere (inkl. Cash) repräsentiert werden. Während die Agency-Papiere von den drei „Government Sponsored Enterprises“ (GSEs) der USA emittiert werden und klassischerweise eine hohe Kreditqualität besitzen (vergleichbar mit einem AAA-Rating), werden die Non-Agency-Papiere von US-Banken und anderen Finanzinstituten ausgegeben. Die Kreditqualität dieser MBS-Papiere erfüllt nicht die Richtlinien für Agencies; sie besitzen keine Garantie, sind als risikoreicher einzustufen und haben Rating-Einstufungen über das gesamte Kreditspektrum. In den einzelnen Hypotheken-Bereichen werden vom FondsManagement derzeit Hypotheken von Wohnimmobilien mit 53,3 Prozent Portfolioanteil bevorzugt. 24,7 Prozent des FondsVermögens ist in MBS-Papiere von kommerziell genutzten Immobilien investiert, während diverse ABS-Papiere einen Anteil von 13,8 Prozent besitzen. Die effektive Duration des Portfolios beträgt aktuell 1,25 Jahre.

FondsVergleichsindex. Korrelation. Gering.

In unserer unabhängigen SJB FondsAnalyse haben wir den GAM Star MBS Total Return dem Barclays Capital Mortgage Backed Securities Index als Benchmark gegenübergestellt. Die Korrelation mit dem Vergleichsindex, der die Kursentwicklung von US-Hypothekenanleihen misst, liegt über drei Jahre bei niedrigen 0,07. Für ein Jahr rutscht die Korrelationskennziffer in den negativen Bereich und geht auf -0,26 zurück. Damit ist die Verknüpfung beider Kursverläufe nur gering ausgeprägt, was den Wunsch des GAM-FondsManagements nach einer möglichst niedrigen Korrelation erfüllt: Über zwölf Monate bewegen sich Fonds und SJB-Vergleichsindex sogar gegenläufig. Diese Diagnose wird durch den Blick auf die Kennzahl R² bestätigt: Für drei Jahre liegt sie bei 0,01, über ein Jahr nimmt R² einen Wert von 0,07 an. Die niedrige Korrelation des GAM-Fonds zum US-MBS-Markt lässt das Ziel, unabhängig vom Marktzyklus solide Renditen im Bereich hypothekenbesicherter Anleihen zu erzielen, als realistisch erscheinen. Das vom FondsManagement eingegangene aktive Risiko ist dabei gering, wie der Tracking Error von 7,28 über drei Jahre zeigt. Welche Schwankungen hat der MBS-Fonds zu verzeichnen?

FondsRisiko. Beta. Gedämpft.

Der GAM Star MBS Total Return weist für drei Jahre eine niedrige Volatilität von 1,12 Prozent auf, die deutlich unterhalb der 7,30 Prozent liegt, die der von der SJB ausgewählte Vergleichsindex zu verzeichnen hat. Das Total-Return-Konzept des Fonds sowie die Währungsabsicherung in Euro sorgen für eine moderate Schwankungsneigung. Über ein Jahr ist das Szenario ähnlich: Einer Schwankungsbreite von 0,62 Prozent auf FondsEbene steht eine wesentlich höhere „Vola“ des Barclays Capital Mortgage Backed Securities Index von 6,36 Prozent gegenüber. Die extrem niedrigen Kursschwankungen des MBS-Portfolios sind vor allem für stabilitäts- und sicherheitsorientierte FondsAnleger attraktiv und machen den GAM-Fonds mit Blick auf die Risikostruktur zum klaren Sieger im Wettbewerb mit der SJB-Benchmark.

Den geringen Volatilitätswerten gemäß, verzeichnet der GAM Star MBS Total Return ein weit unter Marktniveau liegendes Beta von 0,01 über drei Jahre. Die Risikokennziffer, die die Schwankungsneigung von Fonds und Referenzindex vergleicht, weist für ein Jahr einen Wert von -0,03 auf – hier bewegen sich beide Elemente entgegengesetzt. Insgesamt kann der GAM-Fonds mit einem sehr attraktiven Risikoprofil aufwarten: Der rollierende Zwölfmonatsvergleich der Beta-Werte beweist, dass sich der MBS-Fonds in seinen Wertschwankungen durchweg zurückhaltender als die SJB-Benchmark präsentierte: Die Risikokennziffer lag in allen der letzten 25 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei positive Werte zwischen 0,01 im Tief und 0,11 in der Spitze an. Hinzu kommen acht Zeitintervalle, in denen sich Fonds und Vergleichsindex gegenläufig entwickelten und ein Beta von zutiefst -0,06 generiert wurde. Die Ergebnisse der Beta-Analyse demonstrieren, dass es dem aktiven Portfoliomanagement des GAM-Teams gelingt, ein überzeugendes Risikoprofil zu generieren. Wie fallen die Renditeergebnisse aus?

FondsRendite. Alpha. Erzielt.

Per 9. Oktober 2017 hat der GAM Star MBS Total Return über drei Jahre eine kumulierte Wertentwicklung von +6,70 Prozent in Euro erzielt. Dies entspricht einer Rendite von +2,18 Prozent p.a. – angesichts der sehr niedrigen Volatilität ein attraktiver Wert. Zugleich gelingt es dem auf MBS-Papiere spezialisierten Fonds, den Barclays-Referenzindex für den US-Pfandbriefmarkt klar hinter sich zu lassen: Die SJB-Benchmark hat über drei Jahre eine Gesamtrendite von +3,10 Prozent zu verzeichnen, was einem jährlichen Plus von +1,02 Prozent auf Eurobasis entspricht. In der kurzfristigen Betrachtung kann der GAM-Fonds seinen Renditevorsprung nochmals ausbauen: Über ein Jahr hat das aktiv gemanagte MBS-Produkt +3,03 Prozent in Euro an Wert gewonnen, während der Barclays Capital Mortgage Backed Securities Index eine negative Wertentwicklung von -7,86 Prozent verzeichnete. Damit liegt das FondsProdukt im Performancevergleich klar vorn – die durchgängig erzielte Mehrrendite dient als Qualitätsbeweis der Arbeit des FondsManagerteams Singleterry/Mansley.

Der Renditevorsprung des Fonds führt in der Konsequenz zu positiven Alpha-Werten. Über drei Jahre schlägt sich die robuste Wertentwicklung in einem Alpha von 0,18 nieder. Für ein Jahr stellt sich die Kennzahl mit 0,23 nochmals besser dar. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, dass der auf US-Wertpapiere fokussierte Pfandbrieffonds mit großer Zuverlässigkeit die Benchmark schlägt: In 23 der untersuchen 25 Einzelzeiträume verzeichnet der Fonds ein positives Alpha mit Werten bis 0,39 in der Spitze. Lediglich in zwei Intervallen ist eine unterdurchschnittliche Kursentwicklung zu konstatieren – hier sind die Alpha-Werte von zutiefst -0,03 weniger stark ausgeprägt. Das Gesamtergebnis der Kennzahlenanalyse: Der GAM-Fonds besitzt einen attraktiven Performancevorsprung gegenüber der Benchmark, der zudem bei unterdurchschnittlichen Schwankungen generiert wird. Diese überzeugende Rendite-Risiko-Struktur manifestiert sich abschließend in der über drei Jahre erzielten positiven Information Ratio von 0,16.

SJB Fazit. GAM Star MBS Total Return.

Um in der fortgesetzten Niedrigzinsphase in einem global diversifizierten Anleihenportfolio attraktive Renditen zu erzielen, sollten Anleger auch den US-Markt der „Mortgage Backed Securities“ (MBS) nicht außer Acht lassen. Hier lassen sich – ein gutes Management vorausgesetzt – Überschussrenditen gegenüber den anderen wichtigen festverzinslichen Sektoren unabhängig vom Marktzyklus generieren. Genau dies leistet der GAM Star MBS Total Return: Das äußerst erfahrene Investmentteam hat eine 14-jährige Erfolgsbilanz vorzuweisen und konnte sogar während der Finanzkrise positive Erträge erwirtschaften. Besonders in der Euro-gehedgten Variante ein stabiler Grundbaustein für das Depot!

GAM wurde 1983 als FondsTochter der UBS gegründet. Von 1999 bis 2005 gehörte die Gesellschaft zum Bankhaus Julius Bär. Seit September 2009 ist GAM selbständig. Fonds: 730. Verwaltetes Vermögen: 114,17 Mrd. Euro. Anzahl der Mitarbeiter: 900. Geschäftsführer: Alexander S. Friedman. Stand: 30.06.2017.