SJB | Korschenbroich, 29.12.2016.

Auf den Sieg von Donald Trump bei den US-Präsident schaftswahlen haben die Finanzmärkte nach einer kurzen Schrecksekunde letztlich sehr positiv reagiert. Kein Wunder, denn die künftige US-Regierung will mit höheren Staatsausgaben und Steuersenkungen die heimische Wirtschaft stimulieren. Zugleich dürften Trumps Pläne weitreichende Folgen für die globale Ökonomie und auch die Börsen der Schwellenländer haben. Während die Prognosen für die US-Wirtschaftsentwicklung unisono angehoben wurden, ist es weniger klar, ob auch die Emerging Markets von Trumps Leitsatz „America first“ profitieren können. Angesichts der massiven US-Dollar-Aufwertung sowie möglicher protektionistischer Bestrebungen könnten vor allem die Schwellenländer Lateinamerikas vor großen Herausforderungen stehen. Einen ersten Eindruck davon lieferte der Absturz des mexikanischen Peso nach dem Wahlsieg Trumps, der zugleich die dortigen Börsen in Mitleidenschaft zog. Auch das rohstoffreiche Brasilien muss sich 2017 erheblichen Herausforderungen stellen: Die Schonzeit für die neue Regierung unter Präsident Michel Temer ist abgelaufen – jetzt sind unpopuläre und umfangreiche Sparmaßnahmen gefordert, um den Haushalt zu konsolidieren und die Wirtschaft wieder auf Trab zu bringen.

Auf den Sieg von Donald Trump bei den US-Präsident schaftswahlen haben die Finanzmärkte nach einer kurzen Schrecksekunde letztlich sehr positiv reagiert. Kein Wunder, denn die künftige US-Regierung will mit höheren Staatsausgaben und Steuersenkungen die heimische Wirtschaft stimulieren. Zugleich dürften Trumps Pläne weitreichende Folgen für die globale Ökonomie und auch die Börsen der Schwellenländer haben. Während die Prognosen für die US-Wirtschaftsentwicklung unisono angehoben wurden, ist es weniger klar, ob auch die Emerging Markets von Trumps Leitsatz „America first“ profitieren können. Angesichts der massiven US-Dollar-Aufwertung sowie möglicher protektionistischer Bestrebungen könnten vor allem die Schwellenländer Lateinamerikas vor großen Herausforderungen stehen. Einen ersten Eindruck davon lieferte der Absturz des mexikanischen Peso nach dem Wahlsieg Trumps, der zugleich die dortigen Börsen in Mitleidenschaft zog. Auch das rohstoffreiche Brasilien muss sich 2017 erheblichen Herausforderungen stellen: Die Schonzeit für die neue Regierung unter Präsident Michel Temer ist abgelaufen – jetzt sind unpopuläre und umfangreiche Sparmaßnahmen gefordert, um den Haushalt zu konsolidieren und die Wirtschaft wieder auf Trab zu bringen.

Angesichts durchwachsener Aussichten für die beiden großen lateinamerikanischen Volkswirtschaften Brasilien und Mexiko, die zugleich die beiden größten Länderengagements im Fidelity Latin America Fund bilden, interessieren sich überwiegend antizyklische Investoren für den südamerikanischen Aktienmarkt. Doch die lateinamerikanischen Emerging Markets besitzen weiterhin viel Entwicklungspotenzial und könnten– eine positive Entwicklung an den globalen Rohstoffmärkten vorausgesetzt – am Beginn eines neuen Aufschwungs stehen. Dies rückt den langfristig erfolgreichen Fidelity Latin America Fund A USD (WKN 973662, ISIN LU0050427557) in den Fokus, der von FondsManager Angel Ortiz betreut wird. Der Südamerikaspezialist ist bereits seit zwölf Jahren bei Fidelity und verwaltet den am 9. Mai 1994 aufgelegten Lateinamerikafonds, der aktuell über ein Volumen von umgerechnet 698 Millionen Euro verfügt. Die Ratingagentur Morningstar bewertet den Fonds mit vier Sternen, in dem die Aktienauswahl aufgrund einer auf Fundamentalanalysen basierenden Bottom-up-Strategie erfolgt. FondsManager Ortiz hält vorrangig nach unterbewerteten Titeln Ausschau und verwendet als Benchmark den MSCI EM Latin America (N), von dessen Länder- und Sektorengewichtung er im Rahmen eines aktiven Portfoliomanagements abweicht. Das FondsPortfolio ist mit derzeit 47 Einzelpositionen recht konzentriert, aktuelle Schwerpunkte liegen im Finanzsektor sowie bei Konsumunternehmen. Seit FondsAuflage konnte der Fidelity Latin America Fund eine kumulierte Wertentwicklung von +227,70 Prozent in der FondsWährung US-Dollar erzielen, was einer Rendite von +5,40 Prozent p.a. entspricht. Allein im bisherigen Jahresverlauf 2016 gelang dem Südamerikaprodukt eine positive Performance von +21,57 Prozent. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Ortiz im Detail aus?

FondsStrategie. Value-Titel. Gesucht.

Der Fidelity Latin America Fund hat sich langfristiges Kapitalwachstum zum Ziel gesetzt und legt dazu mindestens 70 Prozent des FondsVermögens in Aktien von lateinamerikanischen Unternehmen an. Die Investitionen erfolgen in Titel unterschiedlichster Marktkapitalisierung und über verschiedene Branchen und Regionen hinweg. FondsManager Angel Ortiz betreibt aktives Stockpicking und stellt das Portfolio nach einem disziplinierten Bottom-up-Ansatz zusammen. Die Titelauswahl legt besonderen Wert auf fundamentale Researchergebnisse und sucht nach Value-Titeln, die vom Markt noch unentdeckt und günstig bewertet sind. Ortiz bevorzugt Unternehmen mit dominierender Marktstellung, soliden Finanzen und dem Potenzial, für die Aktionäre einen frei verfügbaren Cashflow zu erwirtschaften und zu steigern. Bei seiner Arbeit wird Ortiz von einem Team von Lateinamerika-Analysten unterstützt. Sie helfen ihm bei der Suche nach Kurspotenzialen, die von anderen Marktteilnehmern nicht angemessen gewürdigt werden, wobei Fundamentalanalysen den Dreh- und Angelpunkt der Aktienselektion bilden. In letzter Instanz wird nur in solche Titel investiert, von denen die FondsLeitung in höchstem Maße überzeugt ist. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Brasilien. Führend.

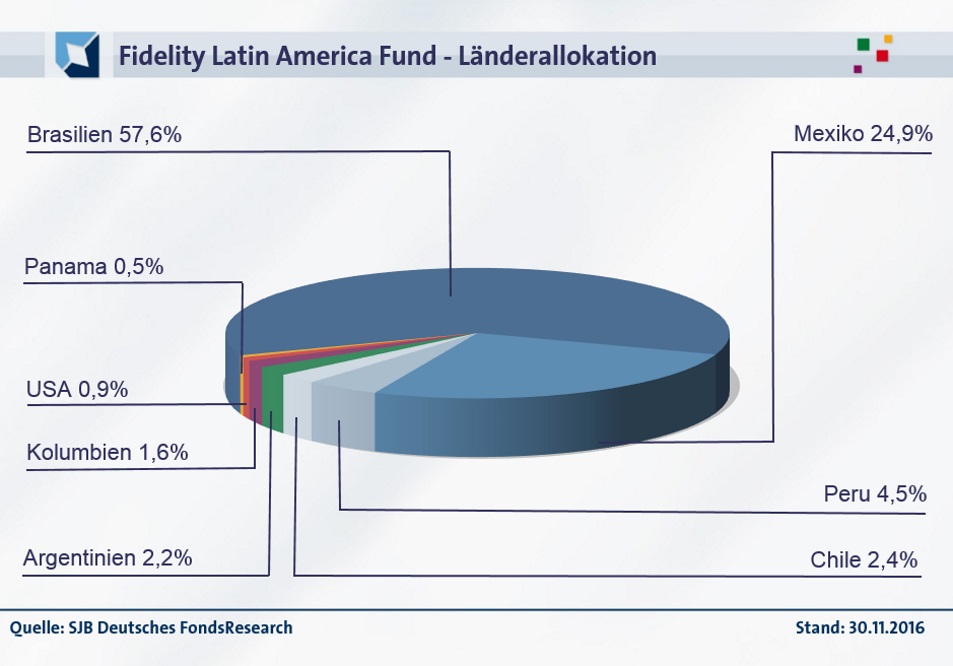

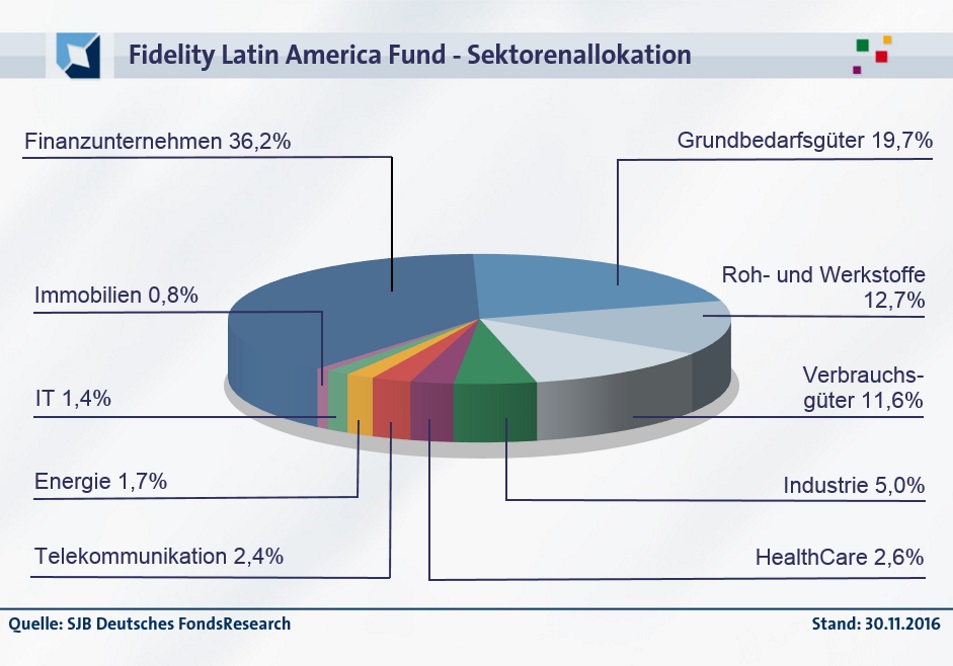

In der Länderallokation des Fidelity Latin America Fund liegt Brasilien mit 57,6 Prozent Portfolioanteil unangefochten auf dem ersten Platz. Mit einigem Abstand folgt Mexiko auf Platz zwei, wo 24,9 Prozent des FondsVermögens investiert sind. Den dritten Platz belegt Peru mit 4,5 Prozent, in Chile sind 2,4 Prozent des Nettoinventarwertes des Fidelity-Fonds platziert. Unterdurchschnittlich stark engagiert ist der Fonds in Argentinien (2,2 Prozent) sowie in Kolumbien (1,6 Prozent). US-Titel mit starker Geschäftstätigkeit in Lateinamerika repräsentieren 0,9 Prozent des FondsVolumens, ein 0,5-prozentiger Anteil in Panama rundet das Portfolio ab. Gegenüber dem Referenzindex MSCI EM Latin America sind Aktien aus Brasilien und Chile tendenziell übergewichtet, auch peruanische Titel erfahren eine vergleichsweise starke Berücksichtigung. In der Branchenallokation des Lateinamerikafonds sind Finanzwerte mit 36,2 Prozent Portfolioanteil führend. Unter die Top-10-Holdings des Fonds schaffen es aus diesem Bereich die Itau Unibanco Holding aus Brasilien sowie die peruanische Credicorp. Den zweiten Platz in der Branchenstruktur des Fidelity-Fonds nehmen nicht zyklische Konsumgüter mit 19,7 Prozent ein. Unter den zehn größten Einzelpositionen wird der Sektor durch den mexikanischen Getränkehersteller und Einzelhändler Fomento Economico Mexicano (FEMSA) sowie die brasilianische Brauerei AmBev vertreten. Durchschnittlich stark gewichtet innerhalb des Fonds sind Rohstofftitel mit 12,7 Prozent sowie Aktien aus dem Sektor der Verbrauchsgüter, die 7,8 Prozent Anteil am FondsVolumen besitzen. Industriewerte repräsentieren in der Branchenaufteilung einen Anteil von 5,0 Prozent. Kleinere Bestände in den Bereichen HealthCare (2,6 Prozent), bei Telekommunikationsunternehmen (2,4 Prozent) sowie Energietitel (1,7 Prozent) runden die Portfoliostruktur ab. Die Cashquote des Fonds liegt per Ende November bei 5,4 Prozent.

FondsVergleichsindex. Korrelation. Wechselnd.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity Latin America Fund dem Dow Jones Latin America Stock Index als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem Kursbarometer für den lateinamerikanischen Aktienmarkt zeigt eine ausgeprägte Übereinstimmung bis zum Jahresende 2015, danach ist eine auffällige Divergenz zu verzeichnen. In der Konsequenz liegt die Korrelation über drei Jahre mit 0,77 auf einem hohen Niveau, geht für ein Jahr aber deutlich auf 0,39 zurück. Die Kursentwicklung von Fonds und Benchmark verläuft die ersten zwei Jahre weitgehend parallel, bevor sie kurzfristig auseinanderdriftet. Dies bestätigt auch der Blick auf die Kennzahl R². Für drei Jahre liegt diese bei 0,60, über ein Jahr nimmt sie einen Wert von 0,39 an. Damit haben sich mittelfristig 40 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 61 Prozent. Hier zeigt sich, dass FondsManager Ortiz seit Jahresbeginn 2016 eine vom breiten Markt weit stärker abweichende Länder- und Sektorengewichtung verfolgt. Der Tracking Error des Fidelity-Fonds illustriert dies eindrücklich: Für drei Jahre liegt er bei 15,41 Prozent, auf ein Jahr springt er auf 25,97 Prozent nach oben. Welche Schwankungen hat der Lateinamerikafonds zu verzeichnen?

FondsRisiko. Volatilität. Gesteigert.

Der Fidelity Latin America Fund hat für den letzten Dreijahreszeitraum mit 25,40 Prozent eine etwas höhere Schwankungsbreite als der Referenzindex aufzuweisen, der es auf eine Volatilität von 22,60 Prozent bringt. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds deutlich höher als bei der von der SJB gewählten Benchmark aus: Hier beträgt die „Vola“ des Fonds 28,80 Prozent, während der Dow Jones Latin America Stock Index eine nur rund halb so hohe Schwankungsbreite von 14,34 Prozent an den Tag legt. Mittelfristig sind die Kursschwankungen des Fidelity-Fonds leicht, kurzfristig aber erheblich intensiver als beim breiten südamerikanischen Aktienmarkt ausgeprägt. Die Risikostruktur fällt damit ambitionierter aus – was trägt die Beta-Analyse zur FondsKlassifikation bei?

Der lateinamerkanische Fidelity-Fonds sammelt durch das unter Marktniveau liegende Beta Punkte, welches über drei Jahre einen Wert von 0,90 aufweist. Für ein Jahr liegt die Kennzahl bei 0,85 und befindet sich damit erneut unter dem marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über den Dreijahreshorizont zeigt, dass das günstigere Risikoprofil überwiegend auf FondsSeite zu finden ist. Die Risikokennziffer liegt in 29 der 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,85 an. Lediglich in sieben Einzelperioden wird eine höhere Schwankungssensitivität verzeichnet, die mit einem Beta von maximal 1,16 moderat ausfällt. Insgesamt überwiegen in der Beta-Analyse die Vorteile für den Fidelity-Fonds, der in der Mehrheit der untersuchten Zeitperioden nur unterdurchschnittlich auf Marktbewegungen reagiert. Mit welchen Renditeergebnissen kann FondsManager Ortiz aufwarten?

FondsRendite. Alpha. Attraktiv.

Per 19. Dezember 2016 hat der Fidelity Latin America Fund über drei Jahre eine kumulierte Wertentwicklung von -3,94 Prozent in Euro aufzuweisen, die einer Rendite von -1,33 Prozent p.a. entspricht. Ein klar besserer Wert als beim Dow Jones Latin America Stock Index, der über drei Jahre mit einer Euro-Gesamtrendite von -27,37 Prozent aufwartet, was einem Ergebnis von -10,10 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung erhält sich der Renditevorsprung des Fidelity-Fonds zur Lateinamerika-Benchmark: Mit einer Jahresrendite von +18,06 Prozent in Euro fällt die Performance des Fidelity-Produktes erheblich besser als die des Referenzindex aus (DJ Latin America Stock Index: -2,51 Prozent). In beiden untersuchten Zeiträumen erzielt FondsManager Ortiz mit seiner Stockpicking-Strategie eine attraktive Mehrrendite zum breiten Markt – insbesondere die kurzfristige Outperformance in Höhe von über 20 Prozentpunkten überzeugt! Wie schlägt sich dies in den Alpha-Werten des Fidelity-Produktes nieder?

Das Alpha des aktiv gemanagten Fonds gemessen am Referenzindex liegt über drei Jahre bei 0,79 und damit klar im grünen Bereich. Noch attraktiver präsentiert sich die Kennzahl auf Jahressicht mit 2,01. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der Lateinamerika-Fonds von Fidelity fast durchweg erfolgreicher als die Benchmark agierte. In 29 der untersuchten 36 Perioden gab es ein positives Alpha bis 3,52 in der Spitze zu verzeichnen – ein erfreuliches Ergebnis des aktiven FondsManagements. Dem stehen nur sieben Einzelperioden mit einer vergleichsweise schwächeren Wertentwicklung gegenüber, in denen der Fonds ein negatives Alpha von zutiefst -0,25 generierte. Insgesamt fällt der nachhaltig erzielte Performancevorsprung zur Benchmark überzeugend aus – der für Fidelity typische Stockpicking-Ansatz hat in diesem Falle gut funktioniert. Die klar im positiven Bereich befindliche Information Ratio über drei Jahre belegt abschließend das attraktive Rendite-Risiko-Profil des Fidelity-Fonds.

SJB Fazit. Fidelity Latin America Fund.

Antizyklische Investoren behalten Lateinamerika auch für 2017 auf der „Watchlist“, da Aktienmärkte wie Brasilien oder Mexiko weiter attraktiv bewertete Unternehmen mit einem hohen langfristigen Aufwärtspotenzial bieten. Abgerundet wird das nach strengen Bottom-up-Kriterien zusammengestellte Portfolio des Fidelity Latin America Fund durch Positionen in Peru oder Chile, die von der intakten Wachstumsstory der südamerikanischen Volkswirtschaften profitieren. Wer glaubt, dass Brasilien mit seinem Reformprogramm die wirtschaftliche Wende gelingt und Mexiko nicht so stark wie befürchtet unter der Wirtschaftspolitik von Trump leiden muss, hat mit dem Südamerikafonds von Fidelity die richtige Depotbeimischung gefunden!

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 31.12.2015.