SJB | Korschenbroich, 09.02.2017.

Höhere Staatsausgaben, umfassende Infra strukturprojekte und eine Steuerreform, die den US-Bürgern größeren finanziellen Spielraum für Konsumausgaben liefern soll – die Kernpunkte des Wirtschaftsprogramms des neuen US-Präsidenten Donald Trump sind dazu angetan, Ökonomie wie Inflation in den USA wieder in Schwung zu bringen. Doch wird das Wirtschaftsprogramm von Donald Trump, die sogenannten „Trumponomics“, auch entsprechend umgesetzt werden können und positive Auswirkungen auf die US-Wirtschaft haben? Fidelity-FondsManager Aditya Khowala, der seit Dezember 2012 den Fidelity American Growth Fund verwaltet, beantwortet diese Frage mit „Ja“. Trumps ökonomisches Programm werde funktionieren, so die Erwartung des Marktexperten, der bei einer Realisierung der wichtigsten Eckpunkte des Programms klar positive Auswirkungen auf kleine und mittlere US-Unternehmen erwartet. Genau auf diese „Small & Medium Enterprises“ ist sein Fidelity American Growth Fund spezialisiert:

Höhere Staatsausgaben, umfassende Infra strukturprojekte und eine Steuerreform, die den US-Bürgern größeren finanziellen Spielraum für Konsumausgaben liefern soll – die Kernpunkte des Wirtschaftsprogramms des neuen US-Präsidenten Donald Trump sind dazu angetan, Ökonomie wie Inflation in den USA wieder in Schwung zu bringen. Doch wird das Wirtschaftsprogramm von Donald Trump, die sogenannten „Trumponomics“, auch entsprechend umgesetzt werden können und positive Auswirkungen auf die US-Wirtschaft haben? Fidelity-FondsManager Aditya Khowala, der seit Dezember 2012 den Fidelity American Growth Fund verwaltet, beantwortet diese Frage mit „Ja“. Trumps ökonomisches Programm werde funktionieren, so die Erwartung des Marktexperten, der bei einer Realisierung der wichtigsten Eckpunkte des Programms klar positive Auswirkungen auf kleine und mittlere US-Unternehmen erwartet. Genau auf diese „Small & Medium Enterprises“ ist sein Fidelity American Growth Fund spezialisiert:

Khowala favorisiert dort Unternehmen aus den Bereichen Industrie, Chemie und Energie und rundet sein Portfolio durch Firmen ab, die von den Auswirkungen der Steuerreform besonders profitieren: Konsumgüterproduzenten sowie IT-Unternehmen gehören dazu sowie Finanztitel, die von der geplanten Deregulierung profitieren. Der Anstieg der Infrastrukturausgaben unter der Trump-Administration werde das US-Wachstum unterstützen, prognostiziert Khowala, der einen positiven Effekt für die US-Ökonomie auch von dem geplanten Bürokratieabbau erwartet: Unter US-Präsident Obama war die Anzahl der ökonomisch relevanten Gesetze und Erlasse auf einen neuen Höchststand angestiegen. Zugleich werden die geplanten Steuersenkungen für Firmen insbesondere den kleineren Unternehmen Vorteile verschaffen, wagt US-Marktstratege Khowala einen Blick in die Zukunft.

Anleger, die mit einer insgesamt erfolgreichen Umsetzung der Wirtschaftspläne Trumps rechnen, finden in dem Fidelity American Growth Fund A USD (WKN 907047, ISIN LU0077335932) eine attraktive Depotbeimischung. Der auf kleine und mittlere US-Wachstumsunternehmen spezialisierte Fonds wurde am 30. Juni 1997 aufgelegt und verfügt aktuell über ein FondsVolumen von umgerechnet 671,3 Millionen Euro. Als Benchmark findet der S&P 500 (Net) Verwendung, FondsWährung ist der US-Dollar. FondsManager Aditya Khowala ist bereits seit elf Jahren im Hause Fidelity und kann mit seinem US-Aktienfonds eine überzeugende Langzeit-Performance vorweisen: Seit FondsAuflage hat der Fidelity American Growth eine kumulierte Wertentwicklung von +330,5 Prozent auf USD-Basis zu verzeichnen und liegt damit klar vor der Benchmark S&P 500, die eine Performance von +218,6 Prozent aufweist. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Khowala im Detail aus?

FondsStrategie. Wachstumswerte. Fokussiert.

Der Fidelity American Growth Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen, die ihren Hauptsitz in den USA haben oder ihre Geschäftstätigkeit überwiegend dort ausüben. FondsManager Aditya Khowala setzt mit seinem aus 83 Einzelpositionen zusammengesetzten fokussierten Portfolio eigene Anlageschwerpunkte: Der in London basierte Fidelity-Marktstratege investiert vorzugsweise in Unternehmen, deren Wachstum dauerhaft über dem Marktdurchschnitt liegt. Bei seinem Ansatz geht es darum, Unternehmen ausfindig zu machen, die von den langfristigen Wachstumstrends in den USA profitieren. Wichtige Auswahlkriterien für ihn sind die Preissetzungsmacht der Unternehmen, die voraussichtliche Wirksamkeitsdauer von Wachstumstreibern sowie die Fähigkeit der Firmen, ihren Cashflow zu steigern. In Khowalas Portfolio sind mittlere und kleine Unternehmen typischerweise übergewichtet, da in diesem Bereich die größten Wachstumschancen zu finden sind. Der US-Experte berichtet, dass er vor allem langfristige Wachstumstrends in den Blick nimmt und gezielt die Firmen auswählt, die von diesen strukturellen Veränderungen am meisten profitieren werden. Das Ziel seines Stockpicking-Prozesses sind attraktiv bewertete Wachtumsunternehmen, die durch hohe Markteintrittsbarrieren gegenüber ihren Wettbewerbern geschützt werden und so ein hohes Potenzial für ein überdurchschnittliches Ertragswachstum aufweisen. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

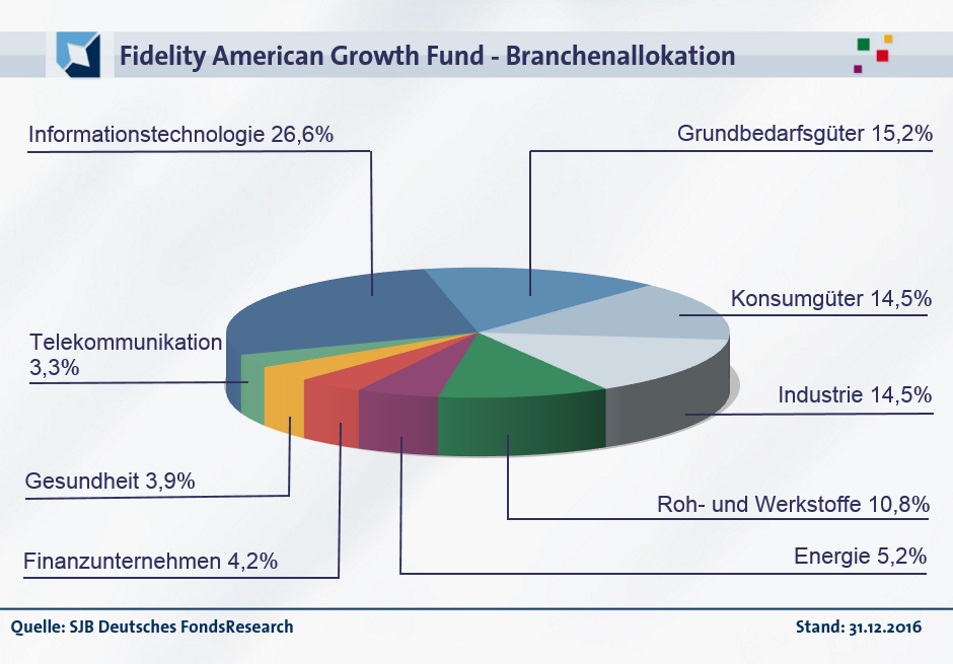

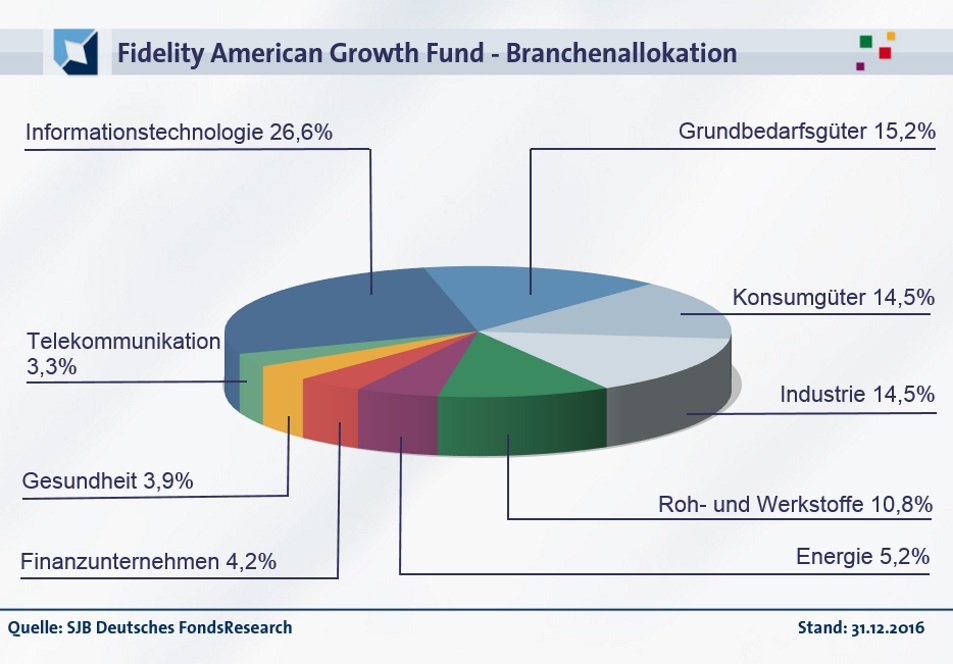

FondsPortfolio. IT-Titel. Führend.

In der Länderallokation des Fidelity American Growth Fund liegen die USA mit 86,5 Prozent Anteil am FondsVermögen unangefochten auf Platz eins. Den Positionen in Kanada (5,9 Prozent), Belgien (2,6 Prozent) und Israel (2,2 Prozent) kommt lediglich der Charakter einer Beimischung zu. In der Branchenallokation des Fidelity-Produktes liegen Unternehmen aus dem Bereich der Informationstechnologie mit einem Anteil von 26,6 Prozent auf dem ersten Platz. Der Sektor der Grundbedarfsgüter bringt es auf 15,2 Prozent, Produzenten hochwertiger Konsumgüter sind mit 14,5 Prozent im Portfolio vertreten. Ebenfalls überdurchschnittlich ist die Gewichtung des USA-Fonds bei Industrietiteln (14,5 Prozent). Aktien aus dem Rohstoffsektor repräsentieren 10,8 Prozent des FondsVermögens, Energietitel sind mit 5,2 Prozent gewichtet. Das Branchenengagement im Bereich der Finanzwerte liegt bei 4,2 Prozent, Gesundheitstitel stellen 3,9 Prozent des FondsVolumens. Ein geringer Bestand bei Telekom-Unternehmen (3,3 Prozent) rundet die Sektorenverteilung des Fidelity-Fonds ab. Größter Einzelwert unter den Top 10 ist der US-Kabelnetzbetreiber Comcast, auch von den beiden US-Brauereien Molson Coors und Anheuser Busch ist FondsManager Khowala stark überzeugt. Seine Kriterien für besonders wachstumsstarke Unternehmen erfüllen auch der Computerbauer Dell sowie der Börsenbetreiber Intercontinental Exchange in hohem Maße. US-Megaunternehmen wie Apple oder Microsoft sucht man hingegen im Portfolio des American Growth Fund vergebens.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity American Growth Fund dem S&P 500 als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten US-Aktienindex zeigt einen hohen Grad der Übereinstimmung. Mit 0,90 ist die Korrelation über drei Jahre stark ausgeprägt, für ein Jahr fällt sie mit 0,76 etwas geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,81, über ein Jahr nimmt sie einen Wert von 0,57 an. Damit haben sich mittelfristig 19 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 43 Prozent. Hier zeigt sich, dass FondsManager Khowala die Unabhängigkeit seiner Sektoren- und Titelgewichtung zuletzt gesteigert hat und individuelle Anlageschwerpunkte legte. Der Tracking Error des Fidelity-Fonds beträgt für drei Jahre moderate 5,65 Prozent, auf ein Jahr geht die Spurabweichung auf 5,11 Prozent zurück. Hohe aktive Risiken werden im FondsPortfolio demnach keine eingegangen. Mit welchen Volatilitätswerten hat der USA-Fonds aufzuwarten?

FondsRisiko. Schwankungen. Gesteigert.

Der Fidelity American Growth Fund verzeichnet für den letzten Dreijahreszeitraum mit 14,55 Prozent eine leicht höhere Schwankungsbreite als der Referenzindex, der es auf eine Volatilität von 12,28 Prozent bringt. Auch über ein Jahr schwankt der aktiv gemanagte Aktienfonds stärker als die passive Benchmark: Hier beträgt die „Vola“ des Fonds 9,07 Prozent und liegt damit einen guten Prozentpunkt oberhalb der Schwankungsbreite des S&P 500, der eine Volatilität von 8,00 Prozent an den Tag legt. Insgesamt ist die Schwankungsneigung des Fidelity-Fonds etwas stärker ausgeprägt als diejenige des breiten US-Aktienmarktes – ein Umstand, der durch die Schwerpunktlegung auf besonders wachstumsstarke Small und Mid Cap-Titel verständlich wird.

Die volatileren Kursbewegungen des American Growth Fund schlagen sich konsequenterweise in einem über Marktniveau befindlichen Beta nieder, das über drei Jahre einen Wert von 1,10 erreicht. Für ein Jahr liegt die Kennzahl bei 0,94 und ist damit geringer ausgeprägt als das marktneutrale Niveau von 1,00. Das FondsProdukt für US-Wachstumsaktien reagiert kurzfristig nur unterdurchschnittlich auf Marktschwankungen – eine Folge des aktiven Risikomanagements von Marktstratege Khowala. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre liefert kein einheitliches Bild: Die Risikokennzahl liegt in 20 der letzten 36 betrachteten Einzelzeiträume über dem Marktrisikofixwert von 1,00 und nimmt dabei einen Wert von 1,69 in der Spitze an. Dem stehen 16 Zeitintervalle gegenüber, in denen sich das FondsBeta unter Marktniveau befindet und einen Wert von zutiefst 0,79 annimmt. Insgesamt dominieren die Perioden mit einer höheren Schwankungsfreude, doch die Zahlen beweisen zugleich, dass der American Growth Fund sehr wohl mit unterdurchschnittlichen Volatilitätswerten punkten kann – letztlich ist das Risikoprofil des Fidelity-Fonds positiv zu werten. Welche Renditeergebnisse kann FondsManager Khowala mit seinen ausgewählten US-Wachstumsaktien erzielen?

FondsRendite. Alpha. Kurzfristig.

Per 31. Januar 2017 hat der Fidelity American Growth Fund über drei Jahre eine kumulierte Wertentwicklung von +55,50 Prozent in Euro aufzuweisen, was einer Rendite von +15,84 Prozent p.a. entspricht. Eine attraktive Performanceleistung, die vom S&P 500 als Vergleichsindex noch leicht übertroffen wird: Die SJB-Benchmark verzeichnet eine Performance von +63,25 Prozent auf Eurobasis, was einem Ergebnis von +17,73 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung übernimmt der Fidelity-Fonds die Führung und kann einen Renditevorsprung zum Referenzindex generieren: Mit einer Jahresrendite von +22,22 Prozent in Euro fällt die Wertentwicklung des Fidelity-Produktes nunmehr besser als die des Kursbarometers für den breiten US-Aktienmarkt von +20,66 Prozent aus. Besonders die kurzfristige Mehrrendite, die US-Aktienstratege Khowala mit seinen ausgewählten Wachstumswerten erzielen kann, überzeugt: Mit seiner Stockpicking-Strategie vermag er den S&P 500 hinter sich zu lassen – eine Performanceleistung, die an dem von den großen Indexschwergewichten dominierten US-Aktienmarkt schwer zu erzielen ist. Wie fallen die Alpha-Werte des Amerika-Fonds aus?

Das Alpha des Fidelity-Produktes liegt über drei Jahre bei -0,25 und befindet sich damit im negativen Bereich. Auf Jahressicht macht sich das generierte Renditeplus bemerkbar: Jetzt stellt sich die Kennzahl mit 0,22 positiv dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der US-Aktienfonds mehrheitlich weniger erfolgreicher als die Benchmark agierte. In 22 der untersuchten 36 Perioden gab es ein negatives Alpha bis -1,89 im Tief zu verzeichnen. Dem stehen 14 Einzelintervalle gegenüber, in denen der Fidelity-Fonds einen Alpha-Wert im grünen Bereich generierte; hier fiel die Renditekennziffer mit 1,06 in der Spitze positiv aus. Insgesamt verbleibt ein attraktives Rendite-Risiko-Profil des Fidelity-Fonds an dem für aktives FondsManagement besonders schwierigen US-Markt, auch wenn die Information Ratio von -0,28 über den letzten Dreijahreszeitraum nicht in den grünen Bereich vorzudringen vermag.

SJB Fazit. Fidelity American Growth Fund.

Selbst wenn in Europa oftmals die Skepsis gegenüber Trumps Wirtschaftsprogramm überwiegt: Seit der Präsidentenwahl haben US-Aktien ihre Aufwärtsbewegung fortgesetzt und um rund sechs Prozent zugelegt. Investoren, die an einen Erfolg der „Trumponomics“ glauben und sich entsprechend positionieren möchten, finden in dem Fidelity American Growth Fund das passende Investment: FondsManager Khowala wählt gezielt die wachstumsstärksten Small und Mid Caps aus den USA aus, die von Steuerreform, Infrastrukturprogramm und anziehenden Konsumausgaben am stärksten profitieren.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 31.12.2016.